Как выжить в условиях двойного кризиса?

Сегодня, пока бушует эпидемия COVID-19, и все внимание общественности направлено на борьбу с этой проблемой, мало кто знает об еще одной опасности. Речь идет об экономическом кризисе, в который начал погружаться абсолютно весь мир с марта 2020 года.

Общественные СМИ гремят статистикой по коронавирусу и проблемам с карантинными мерами, а тем временем на заднем плане мир шаг за шагом погружается в экономический кризис.

Если обратиться к мировой истории финансовых кризисов и подсчитать среднее время между ними, то получается в среднем 11 лет. Последний экономический кризис был 2008 году и спровоцировала его “бездумная” ипотека, которая выдавалась всем и без разбору. Зачем? Дело в том, что менеджеры получали огромные проценты по этим ценным бумагам и соответственно одобрение ипотеки было очень быстрым и простым. Строительство домов было просто колоссальным. Но когда “вскрыли карты” стало ясно, что 99% этих ипотек были выданы по сути людям, не имеющим возможности платить за нее. Это вызвало обвальное обесценивание уже построенного жилья и невозврат ипотеки. На момент окончания кризиса госдолг составлял 10 триллионов долларов. Сумма внушительная, но нужно рассматривать темп роста долга.

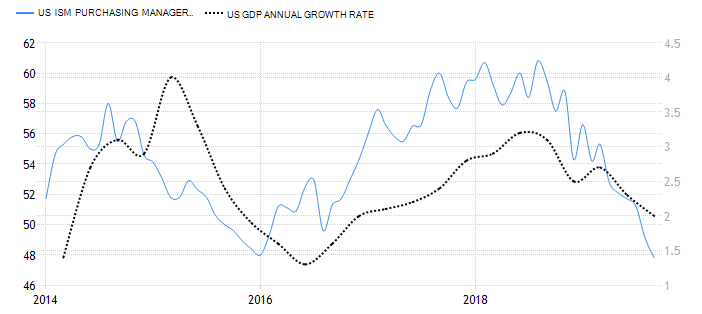

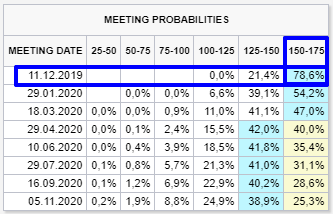

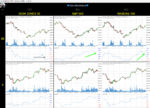

На сегодняшний день государственный долг США составляет более 23 триллионов долларов или более 230% роста за последние 10 лет. Эта астрономическая сумма продолжает расти. С августа 2019 начались последние попытки спасти экономику путем дополнительного вливания денег. Чтобы бизнес в США продолжал расти как и было до этого, началась программа снижения процентных ставок. Ниже можно увидеть как это происходило. Синяя линия - это госдолг. Черная - процентная ставка США.

Такие меры были крайне опасными и федеральный резерв это прекрасно понимал. Снижение процентных ставок в 2007-2008 гг. было необходимым для дальнейшего развития бизнеса и экономики в целом, но тем не менее это не избавило мир от кризиса.

С августа 2019 мы наблюдаем подобную картину и падение фондового рынка было лишь вопросом времени. На закрытых заседаниях ключевых фигур США предлагались различные методы разворачивание мировых событий в угоду США. Предлагались открытые военные действия к экономически сильным странам мира. Но такой метод бы точно спровоцировал обвал рынка в первые дни и это было бы началом экономической катастрофы. Затем пошли санкции против Китая и Трамп ужесточил свои требования к “Поднебесной”. Но этого было не достаточно для того, чтобы инвестиции начали переходить с Китая в США. Тут как раз вовремя началась эпидемия коронавируса. Пандемия началась с обнаружения в конце декабря 2019 года в городе Ухань провинции Хубэй центрального Китая первых случаев пневмонии неизвестного происхождения у местных жителей, связанных с местным рынком животных и морепродуктов Хуанань. 31 декабря 2019 года власти Китая проинформировали о вспышке неизвестной пневмонии Всемирную организацию здравоохранения . С 22 января город Ухань был закрыт на карантин. C 24 января — прилегающие к Уханю городские округа. Вирус был зафиксирован во всех административных образованиях Китая провинциального уровня. Можно предположить, что это возможна была спланированная программа спец. служб США. Но не будем заострять внимание на источнике COVID-19, а лучше разберемся в том, как же выжить в этой сложившейся обстановке трейдерам и инвесторам? В текущей ситуации есть несколько способов выживания.

Один из самых первых способов, который приходит на ум - это просто начать очень сильно экономить и понижать свой уровень жизни, пользуясь лишь товарами первой необходимости. Но этот способ не очень эффективен в рамках долгосрочного кризиса, который по сути уже начался. На пару лет можно забыть о открытии бизнеса связанного с производством, так как сбыт товара будет меньше, чем был еще год назад.

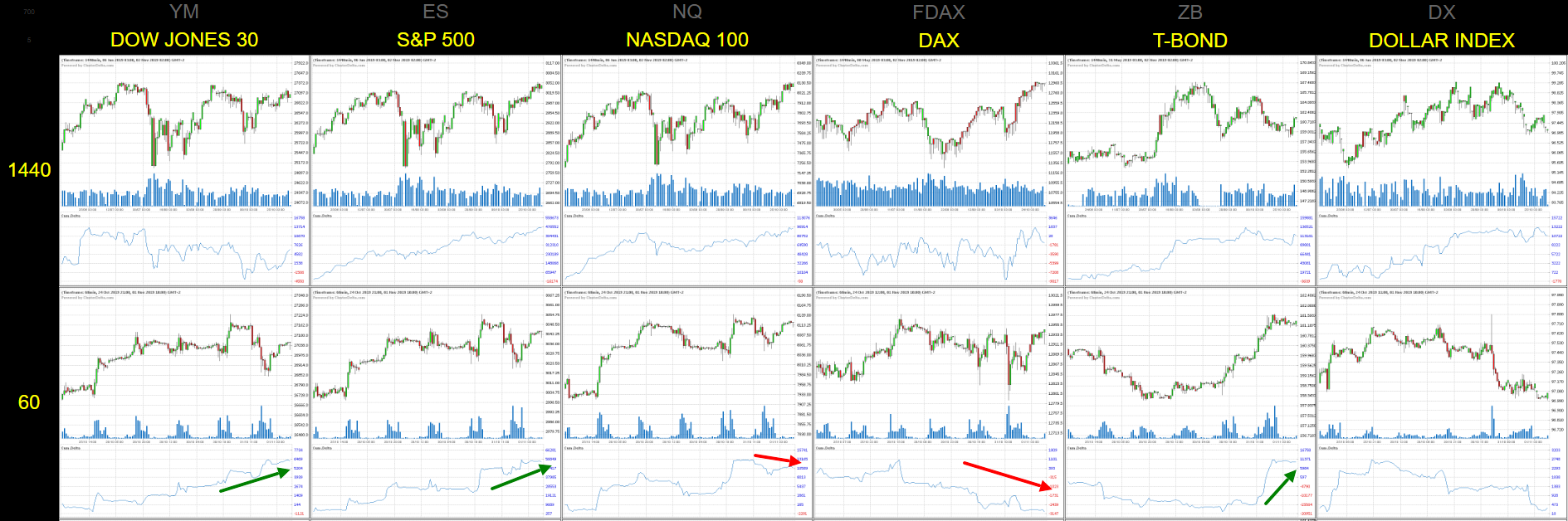

Второй способ более интересен, так как зарабатывать деньги можно и в период кризиса. Как? Путем торговли на финансовых рынках. Но может сразу возникнуть вопрос о том, как же это сделать, если рынки падают? Тут в помощь может подойти несколько методов. Один из них - это покупки ETF SHORT или ETF ULTRA SHORT и т.п. Другой способ - это при помощи маржинальной торговли “шортить” акции фундаментально слабых компаний среднесрочно с плечом 1:2 или интрадей 1:20. Это даст существенное преимущество в выборе акций согласно торговой стратегии если таковая имеется.

Третий способ- это продавать VIX. Его еще называют “индексом страха”. Этот актив напрямую связан с опционами на индекс S&P500 и все дело в том, что, когда инвесторы бояться падения фондового рынка, они покупают put опционы и тем самым увеличивают цену VIX. Преимущество этого индекса в том, что сколько бы то ни было роста или падения фондового рынка, или какая бы то ни была цена на S&P500, но VIX жестко ограничен в росте и падении. Значение цены 0 будет говорить, что никто не купил ни одного опциона put, а такого никогда не бывает. А значение 100 будет говорить, что никто не купил ни одного опциона call, что тоже никогда не бывает. В итоге у нас цена жестко завязана между 0 и 100. Значение цены VIX более 50 будет говорить, что это начало кризиса, VIX может еще подрасти и затем, через какой- то промежуток времени, вернуться к среднему значению в районе от 10 до 20.