FXWizard

Гуру форума

Количественный анализ

Автор: Дэвид Родригез

Некоторые из самых популярных торговых стратегий на рынке форекс вовлекают использование графиков японских свечей. Учитывая наличие определенных моделей в свечном анализе, трейдеры ищут возможности заключать сделки в ожидании разворота или продолжения ценовой динамики. Тем не менее, объективно протестировать доходность таких подходов не так легко. Учитывая, что многие из этих формаций неотъемлемо связаны с качественной оценкой, трудно разработать надежный количественный подход, чтобы проверить жизнеспособность таких стратегий. Однако, мы попытаемся количественно идентифицировать определенные свечные модели и протестировать доходность торговли на подаваемых ими сигналах. Первые из них, которые мы проанализируем - это модели "утренняя звезда" и "вечерняя звезда".

Свечная модель

Учитывая большое число различных свечных моделей, практически невозможно измерить общую доходность всех свечных стратегий в одном исследовании. Вместо этого, мы сосредоточимся на определенных сигналах разворота, которые, как мы считаем, имеют интуитивную ценность, поскольку это касается чувства рынка. В этом конкретном случае мы рассмотрим, как уже было сказано, модели "утренняя звезда" и "вечерняя звезда" в качестве сигналов покупки и продажи.

Модель "утренняя звезда" представляет собой сигнал бычьего разворота во время нисходящего тренда. Учитывая последовательное снижение цены, мы видим ярко-выраженную отрицательную первую свечу, имеющую заполненное тело. Вторая свеча открывается на уровне или ниже предыдущего закрытия, торгуясь в рамках относительно узкого диапазона, при этом ее максимум находится ниже середины первой свечи. Третья свеча является кардинально противоположной и закрывается выше середины первой свечи. Это говорит нам о том, что медвежье настроение рынка оказалось неспособным протолкнуть цену ниже предыдущих минимумов, и риски склоняются в сторону разворота ценового тренда.

Модель "вечерняя звезда" фактически является противоположностью "утренней звезды", поскольку начинает формироваться во время восходящего тренда и первая свеча является ярко-выраженной бычьей свечой с полым телом. Вторая свеча открывается выше или на уровне предыдущего закрытия, торгуясь в довольно узком диапазоне, при этом ее минимум остается выше середины предыдущего бара. Третья свеча является абсолютно отрицательной и снижается при закрытии ниже середины первой свечи. Это предупреждает о том, что быки неспособны вытолкнуть цену к новым максимумам, и указывает на потенциал дальнейшего снижения цены.

Тестирование свечных моделей

Используя наш графический пакет, мы переводим наши правила для свечных моделей на количественный код, чтобы протестировать их работу на исторических данных. При этом, мы можем легко проверить нашу концепцию на широком спектре валютных пар и временных масштабов. Вместе с тем, мы не допускаем добавления произвольных элементов в наш количественный код с целью чрезмерной оптимизации результатов, поскольку наша цель заключается в том, чтобы оценить чистую доходность простой стратегии торговли на свечной модели.

Если говорить конкретно о наших торговых правилах, то наша стратегия предусматривает открытие длинной позиции стандартным лотом, когда формируется модель "утренняя звезда" и короткой позиции на модели "вечерня звезда". Наши первоначальные результаты не учитывают установку стоп-ордеров или лимит-ордеров. Вместо этого, прибыль и потери реализуются при позиционировании на последующих моделях "утренняя звезда" или "вечерняя звезда". Тестирование охватывает период с 31.12.1999 года и по конец прошлого года.

Улучшение первоначальных результатов тестирования

Наше первоначальное тестирование показывает, что наша простая стратегия остается умеренно прибыльной для большинства основных валютных пар. Тем не менее, учитывая максимальную просадку, понятно, что наша стратегия покажет намного лучшие результаты при оптимизации управления риском. Действительно, может быть, важно обратить более пристальное внимание на индивидуальные правила входа и выхода и их эффективность в захвате высокой прибыли.

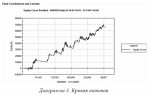

Используя нашу программу, мы можем быстро оценить максимальную прибыль и потенциальные потери с введением нескольких функций. Конкретный интерес в этом случае должна вызывать величина максимальной просадки для каждой отдельной сделки перед тем, как она становится прибыльной. Для примера, мы рассмотрим сделки по валютной паре EURUSD. Диаграмма ниже точно показывает нам, как распределяются риск/доходность на полных сделках.

Диаграмма выше демонстрирует нам интересное распределение наших сделок на основе свечных моделей - а именно, наши наиболее выгодные сделки показывают тенденцию иметь очень небольшую просадку. Другими словами, нашими лучшими сделками оказались те, которые являются положительными с самого начала и показывают очень небольшое смещение в отрицательную зону. В то же самое время, некоторые из наших наиболее отрицательных сделок показывают очень небольшой потенциал прибыли с точки зрения перспективы "покупать и держать". Это указывает нам, что наша стратегия, вероятно, извлекла бы выгоду из применения такого простого приема, как установка стоп-ордеров, которые защитили бы нас от больших потерь, не препятствуя при этом получать нам прибыль от наших более успешных сделок.

В данном конкретном случае мы видим, что шесть из десяти сделок, которые допускали просадку более 2.000$ оказались проигрышными, в то время как только одна из девяти, показавшая просадку менее этого уровня, закончилась чистыми потерями. Это предполагает, что добавление стоп-ордеров в нашу стратегию может значительно улучшить нашу общую доходность.

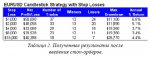

Приведенная выше таблица ясно свидетельствует, что наша общая доходность существенно улучшается, если мы ограничиваем потери величиной в 1.000$ на одну сделку. Однако, глядя на наши результаты, мы видим, что процент прибыльных сделок серьезно снижается, когда мы устанавливаем жесткое ограничение потерь для наших сделок. Фактически, из 37 сделок 24 оказались убыточными, когда мы устанавливаем наш стоп-ордер в 1.000$. Тем не менее, величина прибыли, которую мы получаем на каждой выигрышной сделке намного превосходит относительно небольшую потерю по каждой проигрышной сделке. Выглядит так, что наша стратегия торговли на свечных моделях "утренняя звезда" и "вечерняя звезда" лучше всего работает с жесткими стоп-ордерами и более свободными целями по прибыли. Возникает следующий логичный вопрос - можем ли мы улучшить нашу стратегию, установив цели по прибыли.

Автор: Дэвид Родригез

Некоторые из самых популярных торговых стратегий на рынке форекс вовлекают использование графиков японских свечей. Учитывая наличие определенных моделей в свечном анализе, трейдеры ищут возможности заключать сделки в ожидании разворота или продолжения ценовой динамики. Тем не менее, объективно протестировать доходность таких подходов не так легко. Учитывая, что многие из этих формаций неотъемлемо связаны с качественной оценкой, трудно разработать надежный количественный подход, чтобы проверить жизнеспособность таких стратегий. Однако, мы попытаемся количественно идентифицировать определенные свечные модели и протестировать доходность торговли на подаваемых ими сигналах. Первые из них, которые мы проанализируем - это модели "утренняя звезда" и "вечерняя звезда".

Свечная модель

Учитывая большое число различных свечных моделей, практически невозможно измерить общую доходность всех свечных стратегий в одном исследовании. Вместо этого, мы сосредоточимся на определенных сигналах разворота, которые, как мы считаем, имеют интуитивную ценность, поскольку это касается чувства рынка. В этом конкретном случае мы рассмотрим, как уже было сказано, модели "утренняя звезда" и "вечерняя звезда" в качестве сигналов покупки и продажи.

Модель "утренняя звезда" представляет собой сигнал бычьего разворота во время нисходящего тренда. Учитывая последовательное снижение цены, мы видим ярко-выраженную отрицательную первую свечу, имеющую заполненное тело. Вторая свеча открывается на уровне или ниже предыдущего закрытия, торгуясь в рамках относительно узкого диапазона, при этом ее максимум находится ниже середины первой свечи. Третья свеча является кардинально противоположной и закрывается выше середины первой свечи. Это говорит нам о том, что медвежье настроение рынка оказалось неспособным протолкнуть цену ниже предыдущих минимумов, и риски склоняются в сторону разворота ценового тренда.

Модель "вечерняя звезда" фактически является противоположностью "утренней звезды", поскольку начинает формироваться во время восходящего тренда и первая свеча является ярко-выраженной бычьей свечой с полым телом. Вторая свеча открывается выше или на уровне предыдущего закрытия, торгуясь в довольно узком диапазоне, при этом ее минимум остается выше середины предыдущего бара. Третья свеча является абсолютно отрицательной и снижается при закрытии ниже середины первой свечи. Это предупреждает о том, что быки неспособны вытолкнуть цену к новым максимумам, и указывает на потенциал дальнейшего снижения цены.

Тестирование свечных моделей

Используя наш графический пакет, мы переводим наши правила для свечных моделей на количественный код, чтобы протестировать их работу на исторических данных. При этом, мы можем легко проверить нашу концепцию на широком спектре валютных пар и временных масштабов. Вместе с тем, мы не допускаем добавления произвольных элементов в наш количественный код с целью чрезмерной оптимизации результатов, поскольку наша цель заключается в том, чтобы оценить чистую доходность простой стратегии торговли на свечной модели.

Если говорить конкретно о наших торговых правилах, то наша стратегия предусматривает открытие длинной позиции стандартным лотом, когда формируется модель "утренняя звезда" и короткой позиции на модели "вечерня звезда". Наши первоначальные результаты не учитывают установку стоп-ордеров или лимит-ордеров. Вместо этого, прибыль и потери реализуются при позиционировании на последующих моделях "утренняя звезда" или "вечерняя звезда". Тестирование охватывает период с 31.12.1999 года и по конец прошлого года.

Улучшение первоначальных результатов тестирования

Наше первоначальное тестирование показывает, что наша простая стратегия остается умеренно прибыльной для большинства основных валютных пар. Тем не менее, учитывая максимальную просадку, понятно, что наша стратегия покажет намного лучшие результаты при оптимизации управления риском. Действительно, может быть, важно обратить более пристальное внимание на индивидуальные правила входа и выхода и их эффективность в захвате высокой прибыли.

Используя нашу программу, мы можем быстро оценить максимальную прибыль и потенциальные потери с введением нескольких функций. Конкретный интерес в этом случае должна вызывать величина максимальной просадки для каждой отдельной сделки перед тем, как она становится прибыльной. Для примера, мы рассмотрим сделки по валютной паре EURUSD. Диаграмма ниже точно показывает нам, как распределяются риск/доходность на полных сделках.

Диаграмма выше демонстрирует нам интересное распределение наших сделок на основе свечных моделей - а именно, наши наиболее выгодные сделки показывают тенденцию иметь очень небольшую просадку. Другими словами, нашими лучшими сделками оказались те, которые являются положительными с самого начала и показывают очень небольшое смещение в отрицательную зону. В то же самое время, некоторые из наших наиболее отрицательных сделок показывают очень небольшой потенциал прибыли с точки зрения перспективы "покупать и держать". Это указывает нам, что наша стратегия, вероятно, извлекла бы выгоду из применения такого простого приема, как установка стоп-ордеров, которые защитили бы нас от больших потерь, не препятствуя при этом получать нам прибыль от наших более успешных сделок.

В данном конкретном случае мы видим, что шесть из десяти сделок, которые допускали просадку более 2.000$ оказались проигрышными, в то время как только одна из девяти, показавшая просадку менее этого уровня, закончилась чистыми потерями. Это предполагает, что добавление стоп-ордеров в нашу стратегию может значительно улучшить нашу общую доходность.

Приведенная выше таблица ясно свидетельствует, что наша общая доходность существенно улучшается, если мы ограничиваем потери величиной в 1.000$ на одну сделку. Однако, глядя на наши результаты, мы видим, что процент прибыльных сделок серьезно снижается, когда мы устанавливаем жесткое ограничение потерь для наших сделок. Фактически, из 37 сделок 24 оказались убыточными, когда мы устанавливаем наш стоп-ордер в 1.000$. Тем не менее, величина прибыли, которую мы получаем на каждой выигрышной сделке намного превосходит относительно небольшую потерю по каждой проигрышной сделке. Выглядит так, что наша стратегия торговли на свечных моделях "утренняя звезда" и "вечерняя звезда" лучше всего работает с жесткими стоп-ордерами и более свободными целями по прибыли. Возникает следующий логичный вопрос - можем ли мы улучшить нашу стратегию, установив цели по прибыли.