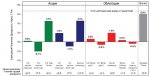

Пример 5: Каковы Отношения Между Облигациями и Акциями?

Сравнительная оценка привлекает меня не слишком сильно, и даже меньше, когда я считаю, что ни облигации, ни акции не являются даже относительно стабильными активами. В целом, при оценке актива нужна стабильная точка отсчёта, позволяющая оценить шкалу инвестиционных возможностей. Например, одна из причин того, что коэффициент P/E Грэма-Додда (отношение текущей цены к 10-летнему среднему доходу) хорошо работает в качестве оценочного индикатора – это медленный, стабильный рост 10-летнего дохода. Напротив, рынок облигаций был рад в начале 1980-х «предсказать» пик инфляции на протяжении более чем 30-летнего срока, и также пытался экстраполировать дефляционные риски в 2009-м на 10 лет вперёд. Использование такого нестабильного актива в качестве базиса для любой оценки кажется безрассудством.

Я бы предпочёл рассматривать неоспоримые преимущества каждой инвестиции в отдельности. К сожалению, как было упомянуто выше, на данный момент имеет место неприятный факт: хороший запас прочности не предлагается нигде.

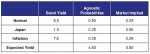

В сущности, если взглянуть на кривую доходности с поправкой на риск (the slope of the risk return line) (т.е. 7-летние прогнозы против волатильности), мы увидим, что инвесторы получают ничтожный доход за то, что берут на себя риск. Нужно признать, что Мистер Рынок сейчас не такой сумасшедший, каким он был в 2007-м, когда перед нами предстало перевёрнутое с ног на голову соотношение риска и доходности – инвесторы рвались платить за удовольствие взять на себя риск, – но при таком темпе, думаю, недолго придётся ждать, когда мы снова столкнёмся с подобной странной ситуацией. Хотя на этот раз это будет официально спонсируемое безумие!

Пример 6: Кривая Доходности с поправкой на Риск (The Slope of the Risk Return Line)

Из недостатка активов, предлагающих запас прочности, вытекает головоломка для профессионала по размещению активов: что делать в мире, где всё дорого? Лично я искал бы способы заработать наличные. Это очевидно не из-за их совершенно не вдохновляющей доходности, близкой к нулю, а потому что они ведут себя как порох – средство сбережения, которое сработает, когда набор возможностей, предлагаемых Мистером Рынком, снова станет более привлекательным. И это вполне вероятно, так как эмоциональный маятник инвесторов, как это было всегда, колеблется между полным отчаянием и неразумным восторгом. Конечно же, периодичность этих колебаний всё так же туманна.

2. На Этот Раз По-Другому Не Будет

Сэр Джон Темплтон называл фразу “this time is different” (“на этот раз всё по-другому”) четырьмя самыми опасными словами в инвестировании. Когда Вы слышите разговоры о новой эре, ведите себя так, как Цирцея посоветовала Улиссу вести себя, когда он и его команда приблизились к острову сирен: попросите друга привязать Вас к мачте.

Так как я рассматривал последнюю идею о новой эре в своей недавней статье «В Защиту ‘Старого Всегда’», не буду останавливаться на ней здесь. Только подчеркну, что при оценке варианта «на этот раз всё по-другому», нужно рассмотреть его максимально широко. Например, если взглянуть на данные за последние 30 лет, можно сделать заключение, что цены на недвижимость в США никогда не падали. Тем не менее, с более широкой точки зрения, при рассмотрении данных по США за длительный период и опыта других рынков, где цены на недвижимость взлетали по отношению к доходам, можно увидеть, что США ничем не отличались от остальных стран, и что имел место серьёзный риск падения цен на недвижимость.

3. Будьте Терпеливы и Ждите «Лёгкой Подачи»

Терпение – это неотъемлемая часть любого стоимостно-ориентированного подхода на многих уровнях. Как писал Бенджамин Грэм, «Недооценённость, вызванная небрежностью или предубеждением, может иметь место чрезмерно длительное время, и то же самое относится к инфляционным ценам, вызванным излишним энтузиазмом или искусственными стимуляторами». (И почти не вызывает сомнений, что любовный роман Мистера Рынка с акциями основан ни на чём ином как искусственных стимуляторах!)

Однако терпение – редкое качество. Как давным-давно заметил Кейнс, «По сравнению со своими предшественниками, современные инвесторы слишком сильно концентрируются на ежегодной, ежеквартальной или даже ежемесячной оценке того, что имеют, и на повышении стоимости капитала … и слишком мало – на мгновенной доходности … и внутренней стоимости». Если заменить слова в высказывании Кейнса «ежеквартальная» и «ежемесячная» на «ежедневная» и «ежеминутная», то мы получим сегодняшнюю ситуацию.

Терпение требуется, и когда перед инвестором нет привлекательных возможностей. Многие инвесторы, кажется, страдают от «тяги к действию» - желания сделать хоть что-нибудь. Тем не менее, когда делать нечего, то лучший вариант – ничего и не делать. Стойте на «основной базе» и ждите «лёгкой подачи».

4. Действуйте Вопреки

Кейнс также говорил: «Основной принцип инвестирования – действовать вопреки общему мнению, основываясь на том, что, если все удостоили внимания определённую инвестицию, то она неизбежно дорога и, соответственно, непривлекательна».

Придерживаясь стоимостного подхода, Вы естественным образом будете склоняться к тому, чтобы действовать вопреки мнению толпы – покупать, когда другие продают, и активы дёшевы, и продавать, когда другие покупают, и активы дороги.

Люди склонны к стадной психологии, потому что в стаде всегда теплее и безопаснее. И в самом деле, наш мозг настроен на то, чтобы делать нас «социальными животными». Мы ощущаем боль от социальной изоляции в тех же отделах мозга, в которых ощущаем настоящую физическую боль. Поэтому действовать вопреки тенденциям рынка в некоторой степени сродни тому, чтобы регулярно ломать руку.

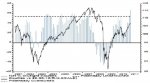

В настоящий момент имеет место подавляющее единодушие в пользу акций и против наличных средств (см. Пример 7). Возможно, это всего лишь «рациональный» ответ на политику ФРС, которая активно содействует крупным спекуляциям.

Уильям Макчесни Мартин младший давно заметил, что в роль центрального банка обычно входит «убирать чашу для пунша как раз в тот момент, когда вечеринка становится интересной». Действия сегодняшнего ФРС определённо больше похожи на «добавлении в пунш чего-то покрепче», способствуя тому, чтобы в состоянии алкогольного опьянения инвесторы смотрели на рынок под другим углом, видя его более привлекательным. И я верю, что безоценочные спекуляции закончатся ничем иным как слезами и тяжёлым похмельем для тех, кто снова и снова настаивает на возвращении к чаше с пуншем.

5. Риск – Это Постоянное Снижение Капитала, а Не Цифра

Я много раз писал на эту тему. По существу, и к сожалению, помешательство на количественном подсчёте риска (бета фактор, стандартное отклонение, VaR) заменило более фундаментальный, интуитивный и важный подход к предмету. Совершенно ясно, что риск – это не цифра. Это многостороннее понятие, и попытки свести его к одной цифре – безрассудство.

На мой взгляд, постоянное снижение капитала может происходить по трём причинам: 1) оценочный риск – Вы слишком много платите за актив; 2) фундаментальный риск – у покупаемого актива есть свои «подводные камни» (так называемые «стоимостные ловушки»); и 3) финансовый риск – кредитное плечо.

Я считаю, что концентрация внимания на этих аспектах риска ощутимо поможет инвесторам избежать постоянного снижения капитала.

6. Будьте Осторожны с Кредитным Плечом

Кредитное плечо – опасный зверь. Он никогда не превратит плохую инвестицию в хорошую, но может превратить хорошую инвестицию в плохую. Просто «нагрузить» кредитное плечо на инвестицию с низким возвратом – не самая лучшая идея. У кредитного плеча есть тёмная сторона и с оценочной точки зрения: у него есть потенциал превратить хорошую инвестицию в плохую! Кредитное плечо может ограничить Вашу возможность не продавать актив при снижении его стоимости, и превратить временное обесценение (т.е. волатильность цен) в постоянное снижение капитала.

Пример 7: Опрос Компаний по Управлению Фондами, проводимый BoAML (Акции и Наличные Средства)

Все любят акции...

Net % Oweight Equities – % превышения доли акций в модельном портфеле

Equities vs 60-30-10 (R.H.SCALE) – Акции vs. 60-30-10 (правая шкала)

Potentially Overowned – Потенциально Overowned (в слишком больших объёмах у инвесторов, перекуплен)

Potentially Underowned – Потенциально Underowned (в слишком маленьких объёмах у инвесторов, перепродан)

... и ненавидят наличные!!

Net % Oweight Cash – % превышения доли наличных средств в модельном портфеле

Cash vs 60-30-10 (R.H.SCALE) – Наличные Средства vs. 60-30-10 (правая шкала)

Potentially Overowned – Потенциально Overowned (в слишком больших объёмах у инвесторов, перекуплен)

Potentially Underowned – Потенциально Underowned (в слишком маленьких объёмах у инвесторов, перепродан)

Источник: BoAML FMS от февраля 2011 г.

Говоря о кредитном плече, следует отметить, что зачастую так называемая финансовая инновация – это всего лишь завуалированное кредитное плечо. Как выразился Дж. К. Гэлбрейт, «Финансовый мир снова и снова провозглашает изобретение колеса, часто в немного более нестабильной версии». Каждый, кто был знаком с дефолтом «мусорных» облигаций конца 80-х/начала 90-х, не может не заметить поразительных параллелей с ипотечной алхимией последних лет! Когда Вы видите финансовый продукт или стратегию, основанную на кредитном плече, Вашей первой реакцией должен быть скептицизм, а не восторг.

7. Никогда Не Инвестируйте в То, Чего Не Понимаете

Это, видимо, старый добрый простой здравый смысл. Если что-то кажется слишком хорошим, чтобы быть правдой, возможно, так оно и есть. Финансовая индустрия отточила искусство превращения простого в сложное и научилась получать за это вознаграждение! Если вы не видите насквозь концепцию инвестиции и не можете докопаться до сути, то возможно, Вам лучше не инвестировать в данный актив.

Заключение

Я надеюсь, что эти семь непреложных законов помогут Вам избежать некоторых серьёзных ошибок, которые склонны выводить инвесторов на тропу постоянного снижения капитала. Я верю, что эти законы говорят в пользу следующего предостережения: отсутствие активов по привлекательным ценам с хорошим запасом прочности должно подталкивать инвесторов увеличивать количество наличных средств. Тем не менее, на данный момент всё выглядит так, будто инвесторы следуют плану игры Чака Принса: «пока играет музыка, Вы должны вставать и идти танцевать».

Господин Монтье – член группы размещения активов GMO. Он является автором ряда книг, в том числе: «Поведенческое Инвестирование: Практическое Руководство по Применению Поведенческих Финансов»; «Стоимостное Инвестирование: Инструменты и Техники для Грамотного Инвестирования»; и «Маленькая Книжка о Поведенческом Инвестировании».

Разъяснительное замечание: В данном материале выражены взгляды Джеймса Монтье на 8 марта 2011 г., которые могут измениться в любой момент на основании рыночных или других условий. Данный материал не является предложением или склонением к покупке или продаже тех или иных ценных бумаг, и не должен толковаться подобным образом. Ссылки на конкретные ценные бумаги и эмитентов даны только в иллюстративных целях и не подразумеваются как, и не должны интерпретироваться как рекомендации к покупке или продаже этих ценных бумаг.

Автор: Джеймс Монтье

Перевод (с) _www.russian-trader.ru, оригинал: _www.scribd.com/doc/50386089/GMO-Montier-Mar-2011