dmitrytkachev

NYSE-трейдер

Алгоритм от А. М. Герчика

1. Предварительный отбор акций – домашнее задание.

— критерии по стратегии пробой.

— определение прогноза движения индекса снп.

— отбор акций по дневкам, коррелирующих с прогнозом индекса.

— отбор плавных акций.

— итоговый отбор 10 наиболее подходящих акций

— предпочтение отдавать акциям на которые не влияют дополнительные факторы, то есть страна — сша, канада, не финансовый, без гэпов внутри дня.

– при отборе в первую очередь уделять внимание списку из 33 наиболее часто торгуемых акций. Акции поведение которых знакомо торговать проще и желательно как минимум половина в отборе должна быть из них.

– в случае наличия в итоговом отборе акций нефтегазовых компаний перед началом торгов обязательно необходимо уделять внимание фьючерсам на нефть и газ на странице фьючерсов финвиза.

– при отборе акций в финвизе, проверяем на тос диапазон хода цены. Если в тос на шкале цены предыдущего дня одно деление составляет 5 центов – от ее торговли лучше отказаться, так как график будет неудобным для работы в виду малого реального хода цены и высокой визуальной волатильности графика.

– при отборе акций на домашнем задании решающим для получения прибыли в ходе торговли является предварительное определение пространств для хода цены. То есть в идеале результатом отбора должны быть заранее установленные точки входа и выхода по каждой акции.

Пространство для хода цены предлагаю определять двух типов:

– это продолжение устойчивого тренда, в идеале окончание тренда перед значимым техническим уровнем, где с высокой долей вероятности можно утверждать, что даже без поддержки со стороны СнП, цена данный уровень по инерции достигнет.

Соответственно точкой входа при такой ситуации будет только пробой максимума или минимума предыдущего дня и точкой выхода будет разворот при достижении уровня сопротивления. особое внимание уделять таким ситуациям при падении цены до уровня, на котором ее начнут откупать.

– вторая ситуация – это разворот цены с формированием четкой разворотной свечи доджа, при поддержке СнП. В такой ситуации я обязан войти на пробое максимума этого доджа. Особое внимание уделять на уровне сопротивления где акцию начинают откупать, после хорошего падения

Необходимо понимать, что обе эти ситуации – это легкие деньги и игнорировать их, ради торговли сложных ситуаций – нельзя. Держать позицию в этих типовых сделках можно весь день, при условии правильно исполненного входа на пробое. Однако вход должен быть только при наличии пробоя, если в таких ситуациях пробой не произошел, то это значит, что цена пойдет в другом направлении и ловить там пока нечего.

2. Подготовка рабочего места.

a) Настройка тос и блэквуд:

— лист используем один, из 12 окон, растянутый на два экрана, на каждом экране по шесть окон. Крайнее правое нижнее окно используем под фьючерс СнП.

– все окна должны быть с заранее подготовленными настройками, тайм – пятиминутка, Индикаторы – экспо средние периодом 10 и 20. Стандартный обьем, средняя по обьему. 11 окон заподняем вручную акциями в соответствии с отбором.

В блэквуде нам требуется три экрана, стакан с лентой и ордерами и два окна текущих позиций.

b) Подготовка вспомогательных элементов:

– открыть браузер хром, в нем должны быть открыты следующие окна:

– почта с домашним отбором и пометками.

– страница финвиза с фьючерсами.

– страница скринера на финвизе для возможного доотбора.

– хром расположен на левом мониторе в виде окна, которое в случае необходимости можно перетащить на правый экран.

– открыть браузер эксплорер, в нем открыть страницу стакана Arca на semmo.net. Стакан распологаем на правом мониторе у левого края с открытым краем для быстрого доступа. Не забываем, стакан работает далеко не всегда.

3. Подготовка к торговле – самый важный этап!

a) Разлинейка уровней проводится для каждого окна по очереди, перед началом торговли, даже в случае, если рынок уже открыт, следующим образом:

– на листе меняется таймфрейм на дневку, инструментом trendline обозначаем по всем имеющимся максимумам и минимумам наклонные линии. В случае если такая линия проходит рядом с текущим положением цены – отмечаем ее двойной жирностью.

Ничего изобретать при начертании этих линий не нужно, они нам потребуются только в случае, если цена приблизится к ним и для того, что бы понять, что на этой линии поведение цены будет непредсказуемым, соответственно, если при приближении к ним позиция открыта, то ее нужно будет закрыть. Если позиции нет, то акцию больше не торгуем, т.к. наклонные линии мне торговать запрещено. так же на дневке инструментом pricelevel обозначаем долгосрочные уровни, в случае, если таковые имеются.

Далее меняем таймфрейм на пятиминутку и обозначаем уровни максимума и минимума прошлого дня, эти два уровня для нас имеют решающее значение, так как именно их пробой мы планировали при отборе акций. Обозначаем их жирной линией. Далее чертим уровень закрытия, уровни целых чисел, а при открытии рынка чертим уровни максимума и минимума свечи открытия.

Отработка уровней текущего дня производится инструментом trendline, обозначаем уровни, на которых держат цену, то есть акцию откупают от уровня на 3–4 и более свечах, так же отмечаем новые минимумы и максимумы, в случае их появления. Критическим моментом при торговле локальных уровней является их временность, то есть если уровень уже пробит любой свечей, то свою силу он уже теряет независимо от дальнейшего развития событий.

Результатом разлинейки должны быть все возможные уровни на акцию, причем чем больше их будет, тем меньше будет риск исполнения неправильной сделки против уровня.

4. Подготовка к входу в позицию – залог правильных сделок, очень важно.

а) Анализ полученных уровней. На данном этапе требуется проанализировать полученные ранее уровни для выявления межуровневых пространств цены. Итогом должно быть понимание по каждой отдельно бумаге где есть свободное от препятствий в виде технических и психологических уровней пространство, куда если попадет цена, то с большей долей уверенности можно будет сказать, что будет хорошее движение минимум на 15–20 центов, соответственно до окончания свободного пространства и достижения следующего уровня. следующий уровень соответственно будет тейкпрофитом и на нем в случае остановки цены позиция должна быть закрыта.

Прохождение (пробой) этого следующего уровня – уже другая сделка и другой вход. Все это нужно увидеть и понять именно при подготовке к входу в процессе анализа полученных уровней, что бы непосредственно в ходе сделки быть спокойным и не отвлекаться на ненужные размышления.

b) После определения данных свободных пространств, соотносим их положение с текущим значением цены. Если цена рядом с уровнем, за которым следует свободное пространство, то я обязан выставить алерт на пробой «последнего» уровня. Алерт ставится на расстоянии в 5 центов, по направлению пробоя, то есть уже в «свободном» пространстве.

c) В случае если цена не находится на приближении к свободному пространству, допустим среди нескольких локальных уровней, я обязан поставить алерт на значение за всеми этими локальными уровнями и прекратить рассмотрение акции на предмет входа в позицию. я обязан понимать, что при входе в позицию между несколькими локальными уровнями и отсутствием свободного пространства вероятность хорошего движения цены многократно снижается, если вообще не сводится к нулю.

Именно для этого момента жизненно важно при разлинейке нарисовать все возможные и невозможные уровни по акции, так как в мгновение принятия решения на вход в сделку время на их дополнительный анализ не будет и без визуального восприятия на графике их можно прозевать. Следствием будет убыток.

d) Результатом подготовки к входу в позицию в идеале должны быть отметки на графике, где в течении дня я буду обязан войти (при наличии других сигналов), и где выйти из позиции.

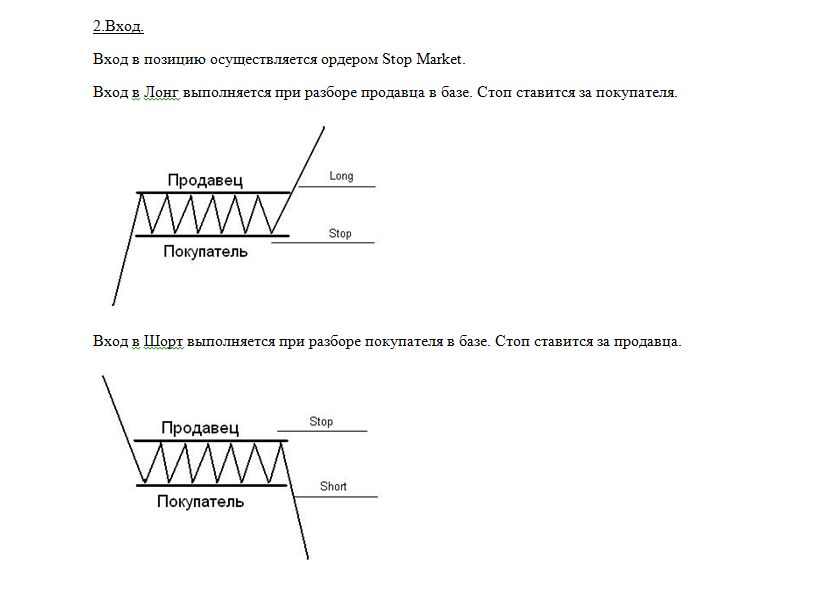

5. Вход в позицию.

а) При срабатывании алерта я обязан провести следующие действия:

– определить размер для движения цены (если это не было сделано ранее), соответственно определить ближайший локальный уровень, на котором возможен отскок. Время выполнения – 1–2 минуты.

– открыть стакан, в том числе и на семмо.нет, и определить ближайший уровень сопротивления движению пробоя. Если его нет – это дополнительный сигнал на вход. Если после пробоя появилась крупная сумма лотов выше уровня – это дополнительный сигнал на вход. Если на расстоянии 5–10 центов есть уровень сопротивления, я обязан ждать пока цена дойдет до него и смотреть будет ли разобрана заявка или движение остановится. Время выполнения 1–2 минуты.

– провести анализ сформированных и формирующихся фигур теханализа на момент пробоя, если есть наклонный уровень (2 и более точек сопротивления треугольника или тренда), нарисовать их продолжение для выхода по тейкпрофиту по их достижению.

Смотрим сформированные свечи. Если есть хвосты (то есть где сила в данный момент) оцениваем ее возможное влияние на движение цены в данный момент. Если движение цены совпадает с сигналами графического та – это дополнительный сигнал на вход. Так же для подтверждения выводов по графике смотрим еще раз на дневку. Но очень быстро, совпадение выводов – дополнительный сигнал на вход. Время всего анализа 1–2 минуты.

б) После выполнения 3 пунктов поиска дополнительных сигналов или сопротивлений проходит порядка 5–6 минут или соответственно одна пятиминутная свеча. Если эта свеча открылась выше уровня пробоя и пошла вверх – смотрим индекс снп, как последний подтверждающий сигнал. Если индекс идет по движению, или вбок – я обязан входить в сделку.

1. Предварительный отбор акций – домашнее задание.

— критерии по стратегии пробой.

— определение прогноза движения индекса снп.

— отбор акций по дневкам, коррелирующих с прогнозом индекса.

— отбор плавных акций.

— итоговый отбор 10 наиболее подходящих акций

— предпочтение отдавать акциям на которые не влияют дополнительные факторы, то есть страна — сша, канада, не финансовый, без гэпов внутри дня.

– при отборе в первую очередь уделять внимание списку из 33 наиболее часто торгуемых акций. Акции поведение которых знакомо торговать проще и желательно как минимум половина в отборе должна быть из них.

– в случае наличия в итоговом отборе акций нефтегазовых компаний перед началом торгов обязательно необходимо уделять внимание фьючерсам на нефть и газ на странице фьючерсов финвиза.

– при отборе акций в финвизе, проверяем на тос диапазон хода цены. Если в тос на шкале цены предыдущего дня одно деление составляет 5 центов – от ее торговли лучше отказаться, так как график будет неудобным для работы в виду малого реального хода цены и высокой визуальной волатильности графика.

– при отборе акций на домашнем задании решающим для получения прибыли в ходе торговли является предварительное определение пространств для хода цены. То есть в идеале результатом отбора должны быть заранее установленные точки входа и выхода по каждой акции.

Пространство для хода цены предлагаю определять двух типов:

– это продолжение устойчивого тренда, в идеале окончание тренда перед значимым техническим уровнем, где с высокой долей вероятности можно утверждать, что даже без поддержки со стороны СнП, цена данный уровень по инерции достигнет.

Соответственно точкой входа при такой ситуации будет только пробой максимума или минимума предыдущего дня и точкой выхода будет разворот при достижении уровня сопротивления. особое внимание уделять таким ситуациям при падении цены до уровня, на котором ее начнут откупать.

– вторая ситуация – это разворот цены с формированием четкой разворотной свечи доджа, при поддержке СнП. В такой ситуации я обязан войти на пробое максимума этого доджа. Особое внимание уделять на уровне сопротивления где акцию начинают откупать, после хорошего падения

Необходимо понимать, что обе эти ситуации – это легкие деньги и игнорировать их, ради торговли сложных ситуаций – нельзя. Держать позицию в этих типовых сделках можно весь день, при условии правильно исполненного входа на пробое. Однако вход должен быть только при наличии пробоя, если в таких ситуациях пробой не произошел, то это значит, что цена пойдет в другом направлении и ловить там пока нечего.

2. Подготовка рабочего места.

a) Настройка тос и блэквуд:

— лист используем один, из 12 окон, растянутый на два экрана, на каждом экране по шесть окон. Крайнее правое нижнее окно используем под фьючерс СнП.

– все окна должны быть с заранее подготовленными настройками, тайм – пятиминутка, Индикаторы – экспо средние периодом 10 и 20. Стандартный обьем, средняя по обьему. 11 окон заподняем вручную акциями в соответствии с отбором.

В блэквуде нам требуется три экрана, стакан с лентой и ордерами и два окна текущих позиций.

b) Подготовка вспомогательных элементов:

– открыть браузер хром, в нем должны быть открыты следующие окна:

– почта с домашним отбором и пометками.

– страница финвиза с фьючерсами.

– страница скринера на финвизе для возможного доотбора.

– хром расположен на левом мониторе в виде окна, которое в случае необходимости можно перетащить на правый экран.

– открыть браузер эксплорер, в нем открыть страницу стакана Arca на semmo.net. Стакан распологаем на правом мониторе у левого края с открытым краем для быстрого доступа. Не забываем, стакан работает далеко не всегда.

3. Подготовка к торговле – самый важный этап!

a) Разлинейка уровней проводится для каждого окна по очереди, перед началом торговли, даже в случае, если рынок уже открыт, следующим образом:

– на листе меняется таймфрейм на дневку, инструментом trendline обозначаем по всем имеющимся максимумам и минимумам наклонные линии. В случае если такая линия проходит рядом с текущим положением цены – отмечаем ее двойной жирностью.

Ничего изобретать при начертании этих линий не нужно, они нам потребуются только в случае, если цена приблизится к ним и для того, что бы понять, что на этой линии поведение цены будет непредсказуемым, соответственно, если при приближении к ним позиция открыта, то ее нужно будет закрыть. Если позиции нет, то акцию больше не торгуем, т.к. наклонные линии мне торговать запрещено. так же на дневке инструментом pricelevel обозначаем долгосрочные уровни, в случае, если таковые имеются.

Далее меняем таймфрейм на пятиминутку и обозначаем уровни максимума и минимума прошлого дня, эти два уровня для нас имеют решающее значение, так как именно их пробой мы планировали при отборе акций. Обозначаем их жирной линией. Далее чертим уровень закрытия, уровни целых чисел, а при открытии рынка чертим уровни максимума и минимума свечи открытия.

Отработка уровней текущего дня производится инструментом trendline, обозначаем уровни, на которых держат цену, то есть акцию откупают от уровня на 3–4 и более свечах, так же отмечаем новые минимумы и максимумы, в случае их появления. Критическим моментом при торговле локальных уровней является их временность, то есть если уровень уже пробит любой свечей, то свою силу он уже теряет независимо от дальнейшего развития событий.

Результатом разлинейки должны быть все возможные уровни на акцию, причем чем больше их будет, тем меньше будет риск исполнения неправильной сделки против уровня.

4. Подготовка к входу в позицию – залог правильных сделок, очень важно.

а) Анализ полученных уровней. На данном этапе требуется проанализировать полученные ранее уровни для выявления межуровневых пространств цены. Итогом должно быть понимание по каждой отдельно бумаге где есть свободное от препятствий в виде технических и психологических уровней пространство, куда если попадет цена, то с большей долей уверенности можно будет сказать, что будет хорошее движение минимум на 15–20 центов, соответственно до окончания свободного пространства и достижения следующего уровня. следующий уровень соответственно будет тейкпрофитом и на нем в случае остановки цены позиция должна быть закрыта.

Прохождение (пробой) этого следующего уровня – уже другая сделка и другой вход. Все это нужно увидеть и понять именно при подготовке к входу в процессе анализа полученных уровней, что бы непосредственно в ходе сделки быть спокойным и не отвлекаться на ненужные размышления.

b) После определения данных свободных пространств, соотносим их положение с текущим значением цены. Если цена рядом с уровнем, за которым следует свободное пространство, то я обязан выставить алерт на пробой «последнего» уровня. Алерт ставится на расстоянии в 5 центов, по направлению пробоя, то есть уже в «свободном» пространстве.

c) В случае если цена не находится на приближении к свободному пространству, допустим среди нескольких локальных уровней, я обязан поставить алерт на значение за всеми этими локальными уровнями и прекратить рассмотрение акции на предмет входа в позицию. я обязан понимать, что при входе в позицию между несколькими локальными уровнями и отсутствием свободного пространства вероятность хорошего движения цены многократно снижается, если вообще не сводится к нулю.

Именно для этого момента жизненно важно при разлинейке нарисовать все возможные и невозможные уровни по акции, так как в мгновение принятия решения на вход в сделку время на их дополнительный анализ не будет и без визуального восприятия на графике их можно прозевать. Следствием будет убыток.

d) Результатом подготовки к входу в позицию в идеале должны быть отметки на графике, где в течении дня я буду обязан войти (при наличии других сигналов), и где выйти из позиции.

5. Вход в позицию.

а) При срабатывании алерта я обязан провести следующие действия:

– определить размер для движения цены (если это не было сделано ранее), соответственно определить ближайший локальный уровень, на котором возможен отскок. Время выполнения – 1–2 минуты.

– открыть стакан, в том числе и на семмо.нет, и определить ближайший уровень сопротивления движению пробоя. Если его нет – это дополнительный сигнал на вход. Если после пробоя появилась крупная сумма лотов выше уровня – это дополнительный сигнал на вход. Если на расстоянии 5–10 центов есть уровень сопротивления, я обязан ждать пока цена дойдет до него и смотреть будет ли разобрана заявка или движение остановится. Время выполнения 1–2 минуты.

– провести анализ сформированных и формирующихся фигур теханализа на момент пробоя, если есть наклонный уровень (2 и более точек сопротивления треугольника или тренда), нарисовать их продолжение для выхода по тейкпрофиту по их достижению.

Смотрим сформированные свечи. Если есть хвосты (то есть где сила в данный момент) оцениваем ее возможное влияние на движение цены в данный момент. Если движение цены совпадает с сигналами графического та – это дополнительный сигнал на вход. Так же для подтверждения выводов по графике смотрим еще раз на дневку. Но очень быстро, совпадение выводов – дополнительный сигнал на вход. Время всего анализа 1–2 минуты.

б) После выполнения 3 пунктов поиска дополнительных сигналов или сопротивлений проходит порядка 5–6 минут или соответственно одна пятиминутная свеча. Если эта свеча открылась выше уровня пробоя и пошла вверх – смотрим индекс снп, как последний подтверждающий сигнал. Если индекс идет по движению, или вбок – я обязан входить в сделку.