Акции производителя инструментов Snap-On Incorporated

Snap-On Incorporated (SNA.US) – американская компания, занимающаяся производством и сбытом различных инструментов, диагностического оборудования, программного обеспечения и услуг для профессионального использования. Продукцией компании пользуются техники из автомобильной, морской, авиационной промышленности, сотрудники коммунальных, государственных и промышленных организаций. Основана в 1920 году как производитель гаечных ключей со штаб-квартирой в городе Кеноша, штат Висконсин, США. На данный момент корпорация является мировым лидером в своей отрасли и отличается хорошим качеством изготовляемой продукции. Компания распространяет более 22000 продуктов, работает в более чем 130 странах по всему миру и насчитывает штат сотрудников около 11000 человек. Также бренд имеет франчайзинговую сеть, состоящую из 4200 представительств. Кроме этого, она предлагает финансовые услуги, включая кредиты получателям франшизы и их клиентам, кредиты клиентам на долгий срок, занятых в сфере промышленности, и другим клиентам на покупку инструментов, оборудования и продуктов для проведения диагностики. Акции Snap-On Incorporated (SNA.US) входят в состав индекса S&P 500.

Выручка Snap-On Incorporated за 2 квартал 2017 года выросла на $34,3 млн. по сравнению с прошлым кварталом и на $49,1 млн. относительно аналогичного периода предыдущего года, составив $921,4 млн., что оказалось лучше прогнозного значения $920,9 млн. Квартальная чистая прибыль увеличилась до $153,2 млн. с $141,6 млн., а доход на акцию (EPS) составил $2,60, что лучше ожиданий $2,45. Дивиденды выплачиваются ежеквартально, доходность по последней выплате составила 1,89%. Следующий финансовый отчет выйдет 18.10.2017 года, в котором ожидается, что выручка компании уменьшится до $897,2 млн., а EPS составит $2,45.

Органический прирост продаж в годовом выражении составил 2,7%. В торгово-производственном сегменте реализация продукции выросла на 8,5% до $310 млн., где наибольший рост показали ручные инструменты на европейском рынке. В сегменте общих инструментов выручка снизилась на 0,7% до $413,8 млн., в основном, за счет неблагоприятного изменения валютного курса, а органический прирост составил 0,5%. В сегменте диагностического оборудования доходы увеличились на 14,5% до $338,1 млн. В части финансовых услуг доходы компании выросли на $8,4 млн. до $77,7 млн. При этом корпоративные расходы корпорации за последний квартал снизились до $21,5 млн. с $23,7 млн.

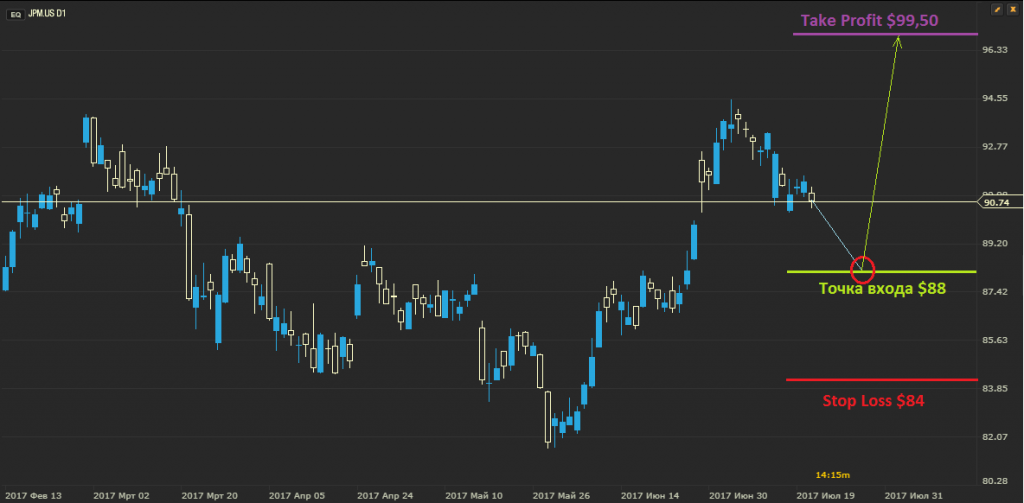

Несмотря на хорошие результаты последней финансовой отчетности, акции Snap-On Incorporated (SNA.US) имеют преимущественно нисходящую динамику, что подтверждается нахождением 50-ти дневной экспоненциальной скользящей средней над 20-ти дневной. Однако, учитывая возможную положительную коррекцию актива к верхней границе канала, сделаем прогноз на рост цены акций Snap-On Incorporated (SNA.US) в ближайшие два месяца.

После достижения цены акций Snap-On Incorporated (SNA.US) отметки $150,00 выставим ордер на покупку. Stop loss установим на уровне $147,10, а Take profit по цене $155,80 за акцию.