enum test

{

res_mfe = 0, // RES/MFE

mfe_mae = 1, // MFE/MAE

res_mae = 2, // RES/MAE

};

input test OnTesterMod = 0;

int BAR;

double MAE,MFE, RES, Qex, Qen, Qua;

void OnTick()

{

Quality();

}

void Quality()

{

int bar;

double op,cp, mae, mfe, QEntry,QExit, atr,res;

int ot,oc;

for(int i=OrdersHistoryTotal()-1; i>=0; i--)

{

if(OrderSelect(i,SELECT_BY_POS,MODE_HISTORY))

if(OrderSymbol()==_Symbol && OrderMagicNumber()==Magic)

{

cp = OrderClosePrice();

op = OrderOpenPrice();

oc = iBarShift(_Symbol,_Period,OrderCloseTime());

ot = iBarShift(_Symbol,_Period,OrderOpenTime());

if(oc==1)

{

if(OrderType()==OP_BUY) { mae = (op-iLow(_Symbol,_Period,iLowest(_Symbol,_Period,MODE_LOW,ot-oc,oc)));

if(mae<0) mae = 0;

mfe = (iHigh(_Symbol,_Period,iHighest(_Symbol,_Period,MODE_HIGH,ot-oc,oc))-op);

if(mfe<0)mfe=0;

res = (cp-op);

if(res > 0) QEntry = 1/(1+mae/(res)); else QEntry = 0;

if(mfe >0 && res>0) QExit = (res)/mfe; else QExit = 0;

// Print("QEntry "+DoubleToStr(QEntry,2)+" QExit "+DoubleToStr(QExit,2));

if(mfe>0 && mae>0)Print((res/mfe)*(mfe/mae));

MFE += mfe;

MAE += mae;

Qex += QExit;

Qen += QEntry;

RES += res;

BAR += ot-oc;

if(MAE>0)Qua += MFE/MAE;}

if(OrderType()==OP_SELL){ res = (op-cp);

mfe = (op-iLow(_Symbol,_Period,iLowest(_Symbol,_Period,MODE_LOW,ot-oc,oc)));

if(mfe<0) mfe=0;

mae = (iHigh(_Symbol,_Period,iHighest(_Symbol,_Period,MODE_HIGH,ot-oc,oc))-op);

if(mae<0) mae = 0;

if(res > 0)QEntry = 1/(1+mae/(res)); else QEntry = 0;

if(mfe >0 && res>0) QExit = (res)/mfe; else QExit = 0;

if(mfe>0 && mae>0)Print((res/mfe)*(mfe/mae));

MFE += mfe;

MAE += mae;

Qex += QExit;

Qen += QEntry;

RES += res;

BAR += ot-oc;

if(MAE>0)Qua += MFE/MAE;}

}

}

}

}

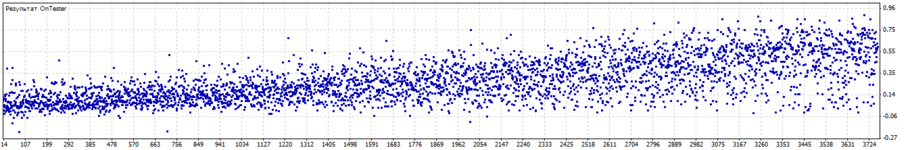

double OnTester()

{

int a, c= 0;

double trades = TesterStatistics(STAT_TRADES);

double sharp_ = TesterStatistics(STAT_SHARPE_RATIO);

double profit = TesterStatistics(STAT_PROFIT);

double depo = TesterStatistics(STAT_INITIAL_DEPOSIT);

double DD = TesterStatistics(STAT_EQUITY_DDREL_PERCENT);

//if(trades<MinTrades) a = 1/c;

Print("MAE "+DoubleToStr(MAE/trades,3)+" MFE "+DoubleToStr(MFE/trades,3)+" RES "+DoubleToStr(RES/trades,3)+" QEntry "+DoubleToStr(MFE/MAE,3)+" QExit "+DoubleToStr(RES/MFE,3)+" Bars "+DoubleToStr(BAR/trades,3));

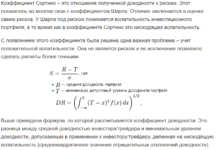

if(OnTesterMod == res_mae) return(RES/MAE);

if(OnTesterMod == res_mfe) return(RES/MFE);

if(OnTesterMod == mfe_mae) return(MFE/MAE);

}