Вот к чему перспективно стремиться......

Американский журнал Bloomberg Markets Magazine опубликовал ежегодный рейтинг “100 самых успешных хеджевых фондов”, в который включены компании с активами в $1 млрд и выше.

Следует заметить, что в 2013 г. лишь 16 фондов смогли превзойти S&P 500, причем те же самые компании добились подобного результата и в 2012 г.

Первое место в рейтинге уверенно занимает хедж-фонд Glenview Capital Opportunity. Доходность в 2013 г. возглавляемой Лэрри Робинсом компании составила 84%. В то время как другие фонды действовали осторожно, часто меняли стратегию и придерживали активы, Glenview Capital сделал ставку на проводимую Бараком Обамой реформу системы здравоохранения США (Obamacare), активно скупая акции медицинских компаний.

№ 30. BLUE HARBOUR STRATEGIC VALUE PARTNERS

Управляющая компания, местонахождение: Blue Harbour Group, США

Стратегия: активная

Активы: $1,3 млрд

Доходность в 2013 г.: +19,8%

Доходность в 2012 г.: +16.2%

№ 29. ODEY EUROPEAN

Управляющая компания, местонахождение: Odey Asset Management, Великобритания

Стратегия: макро

Активы: $2,1 млрд

Доходность в 2013 г.: +20%

Доходность в 2012 г.: +30,7%

№ 28. SERENGETI OPPORTUNITIES STRATEGY

Управляющая компания, местонахождение: Serengeti Asset Management, США

Стратегия: основанная на событиях

Активы: $1 млрд

Доходность в 2013 г.: +20,3%

Доходность в 2012 г.: +13,4%

№ 27. MARCATO INTERNATIONAL

Управляющая компания, местонахождение: Marcato Capital Management, США

Стратегия: активная

Активы: $2 млрд

Доходность в 2013 г.: +20,7%

Доходность в 2012 г.: +28,8%

№ 26. SENATOR GLOBAL OPPORTUNITY

Управляющая компания, местонахождение: Senator Investment Group, США

Стратегия: основанная на событиях

Активы: $6 млрд

Доходность в 2013 г.: +20,9%

Доходность в 2012 г.: +14,4%

№ 25. LITESPEED PARTNERS

Управляющая компания, местонахождение: Litespeed Management, США

Стратегия: основанная на событиях

Активы: $2,2 млрд

Доходность в 2013 г.: +20,9%

Доходность в 2012 г.: +21,8%

№ 24. PAULSON ADVANTAGE PLUS

Управляющая компания, местонахождение: Paulson & Co., США

Стратегия: арбитраж на слияниях и поглощениях

Активы: $4,3 млрд

Доходность в 2013 г.: +21%

Доходность в 2012 г.: -19,0%

№ 23. EGERTON LONG-SHORT MASTER

Управляющая компания, местонахождение: Egerton Capital, США

Стратегия: повышение/понижение

Активы: $3,8 млрд

Доходность в 2013 г.: +21%

Доходность в 2012 г.: +13,7%

№ 22. AQR STYLE PREMIA STRATEGY

Управляющая компания, местонахождение: AQR Capital Management, США

Стратегия: различная стратегия

Активы: $1,2 млрд

Доходность в 2013 г.: +21,5%

Доходность в 2012 г.: нет информации

№ 21. OMEGA OVERSEAS PARTNERS A

Управляющая компания, местонахождение: Omega Advisors, США

Стратегия: повышение/понижение

Активы: $2,3 млрд

Доходность в 2013 г.: +22,4%

Доходность в 2012 г.: +28%

№ 20. KAYNE ANDERSON MLP

Управляющая компания, местонахождение: Kayne Anderson Capital Advisors, США

Стратегия: повышение/понижение

Активы: $1,6 млрд

Доходность в 2013 г.: +22,4%

Доходность в 2012 г.: +5,5%

№ 19. JANA NIRVANA MASTER

Управляющая компания, местонахождение: Jana Partners, США

Стратегия: основанная на событиях

Активы: $2,5 млрд

Доходность в 2013 г.: +23,5%

Доходность в 2012 г.: +33,4%

№ 18. PAULSON PARTNERS ENHANCED

Управляющая компания, местонахождение: Paulson & Co., США

Стратегия: арбитраж на слияниях и поглощениях

Активы: $6,4 млрд

Доходность в 2013 г.: +25%

Доходность в 2012 г.: +18,2%

№ 17. JAT CAPITAL OFFSHORE

Управляющая компания, местонахождение: JAT Capital Management, США

Стратегия: повышение/понижение

Активы: $1,9 млрд

Доходность в 2013 г.: +25,3%

Доходность в 2012 г.: -19,6%

№ 16. JOHO A

Управляющая компания, местонахождение: Joho Capital, США

Стратегия: повышение/понижение

Активы: $4,3 млрд

Доходность в 2013 г.: +25,9%

Доходность в 2012 г.: +8,8%

№ 15. LANSDOWNE DEVELOPED MARKETS

Управляющая компания, местонахождение: Lansdowne Partners, Великобритания

Стратегия: повышение/понижение

Активы: $8,9 млрд

Доходность в 2013 г.: +26,6%

Доходность в 2012 г.: +18%

№ 14. ALDEN GLOBAL DISTRESSED OPPORTUNITIES

Управляющая компания, местонахождение: Alden Global Capital, Джерси

Стратегия: высокорисковая

Активы: $1,1 млрд

Доходность в 2013 г.: +26,7%

Доходность в 2012 г.: +12,1%

№ 13. VR GLOBAL OFFSHORE

Управляющая компания, местонахождение: VR Advisory Services, Великобритания

Стратегия: высокорисковая

Активы: $2 млрд

Доходность в 2013 г.: +27,4%

Доходность в 2012 г.: +20,6%

№ 12. THIRD POINT ULTRA

Управляющая компания, местонахождение: Third Point, США

Стратегия: основанная на событиях

Активы: $2,3 млрд

Доходность в 2013 г.: +28,8%

Доходность в 2012 г.: +33,5%

№ 11. TWO SIGMA COMPASS ENHANCED

Управляющая компания, местонахождение: Two Sigma Investments, США

Стратегия: управляемые фьючерсы

Активы: $4 млрд

Доходность в 2013 г.: +29,2%

Доходность в 2012 г.: +8,2%

№ 10. PELHAM LONG/SHORT

Управляющая компания, местонахождение: Pelham Capital Management, Великобритания

Стратегия: повышение/понижение

Активы: $3,2 млрд

Доходность в 2013 г.: +30,3%

Доходность в 2012 г.: +18,4%

№ 9. PALOMINO

Управляющая компания, местонахождение: Appaloosa Management, США

Стратегия: конъюнктурная

Активы: $7,3 млрд

Доходность в 2013 г.: +31,5%

Доходность в 2012 г.: +29,3%

№ 8. TRIAN PARTNERS

Управляющая компания, местонахождение: Trian Fund Management, США

Стратегия: активная

Активы: $7,8 млрд

Доходность в 2013 г.: +34,9%

Доходность в 2012 г.: +0,9%

№ 7. GLENVIEW CAPITAL PARTNERS

Управляющая компания, местонахождение: Glenview Capital Management, США

Стратегия: повышение/понижение

Активы: $3,2 млрд

Доходность в 2013 г.: +37,4%

Доходность в 2012 г.: +24,2%

№ 6. OWL CREEK OVERSEAS

Управляющая компания, местонахождение: Owl Creek Asset Management, США

Стратегия: основанная на событиях

Активы: $3,2 млрд

Доходность в 2013 г.: +38,1%

Доходность в 2012 г.: +11,1%

№ 5. THE CHILDREN'S INVESTMENT

Управляющая компания, местонахождение: The Children's Investment Fund Mgmt., Великобритания

Стратегия: активная

Активы: $7,3 млрд

Доходность в 2013 г.: +39,7%

Доходность в 2012 г.: +30%

№ 4. LANSDOWNE DEVELOPED MARKETS SIF

Управляющая компания, местонахождение: Lansdowne Partners, Великобритания

Стратегия: активная

Активы: $7,3 млрд

Доходность в 2013 г.: +39,7%

Доходность в 2012 г.: +30%

№ 3. PAULSON RECOVERY

Управляющая компания, местонахождение: Paulson & Co., США

Стратегия: повышение/понижение

Активы: $2,4 млрд

Доходность в 2013 г.: +45%

Доходность в 2012 г.: +4,9%

№ 2. MATRIX CAPITAL MANAGEMENT

Управляющая компания, местонахождение: Matrix Capital Management, США

Стратегия: повышение/понижение

Активы: $1,6 млрд

Доходность в 2013 г.: +56%

Доходность в 2012 г.: +20%

№ 1. GLENVIEW CAPITAL OPPORTUNITY

Управляющая компания, местонахождение: Glenview Capital Management, США

Стратегия: повышение/понижение

Активы: $1,8 млрд

Доходность в 2013 г.: +84,2%

Доходность в 2012 г.: +54,3%

Источник _http://smart-lab.ru/blog/news/161092.php

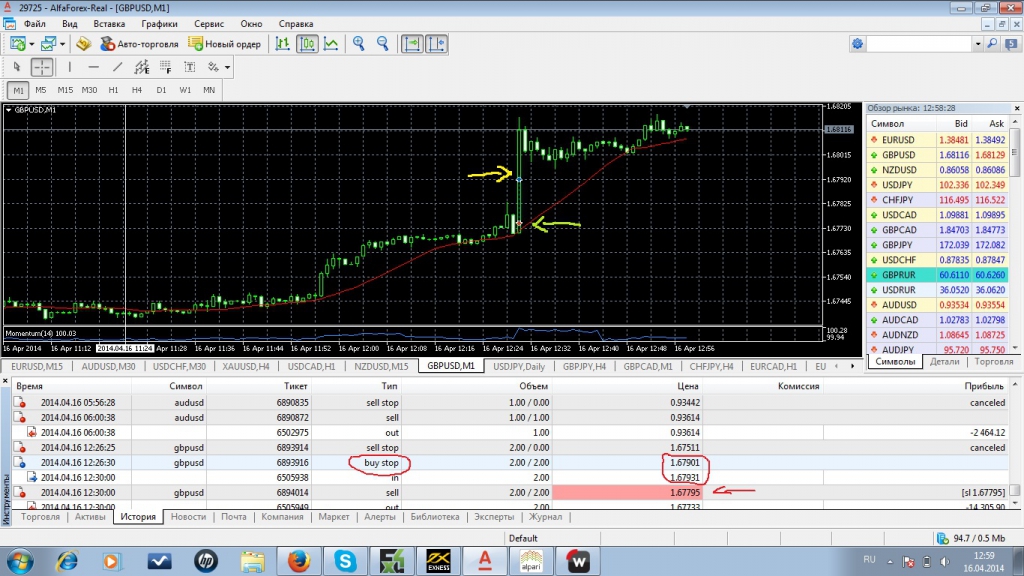

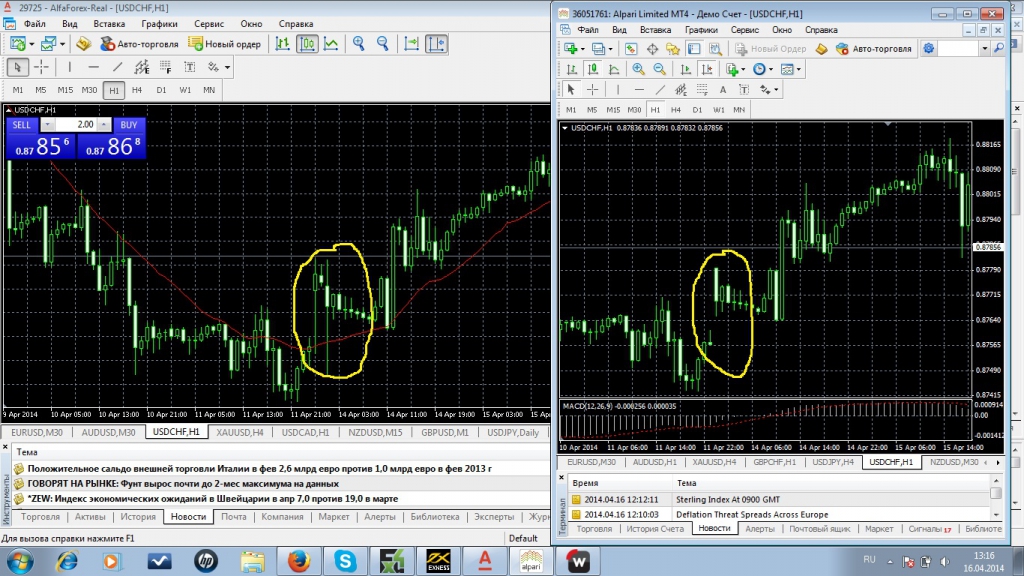

Это уже в прошлом, я пролетел с этим заработком