IFC Markets (Арсений)

Новичок форума

Композитный инструмент для инвестирования #C-COFFEE/#C-COCOA (IFC Markets)

Добрый день, уважаемые инвесторы. Сегодня мы традиционно рассматриваем примеры применения технологии PCI для формирования синтетических инструментов: парных спрэдов, портфелей и комбинированных инструментов – портфельных спрэдов. Вернемся к рассмотрению простейшего случая – парной арбитражной торговли двумя связанными активами. Напомним, что противопоставление двух активов определяется на основе отношения их цен с учетом заданных объемов.

При высокой связанности активов инвестор имеет возможность следить за одним персональным композитным инструментом PCI вместо двух элементарных инструментов. Одним из традиционных способов определения степени взаимосвязанности является линейный коэффициент корреляции, или “корреляция”, которая показывает линейную прямую, или обратную зависимость изменения стоимости активов. Этот коэффициент, r лежит в диапазоне [-1,1]. При отрицательных значениях корреляции рост стоимости базового актива приводит к падению стоимости котируемого актива и наоборот: состояние флэта парного инструмента становится неустойчивым. Таким образом, отличие корелляции от значения -1, т.е. r+1 показывает потенциальную вероятность трендового движения “композита”. Мы считаем, что использование арбитражного спреда целесообразно именно при таком условии.

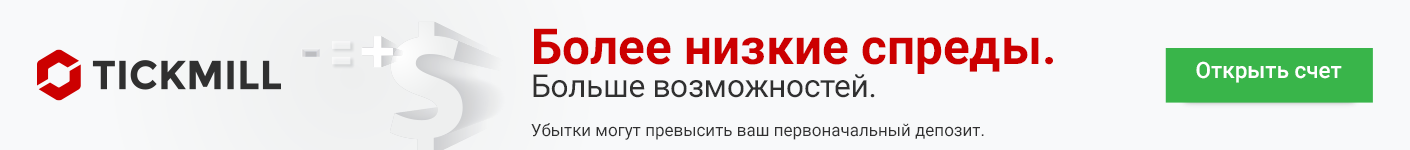

Рассмотрим два товарных фьючерса #C-COFFEE и #C-COCOA на кофе и какао. Эквивалентные климатические зоны выращивания “шоколадного дерева” и кофейных растений (Южная Америка, прибрежные районы Африки), позволяют предположить фундаментальную связанность двух продуктов. Гипотеза проверена при помощи индикатора IND_Correlation, одного из многих индикаторов с открытым кодом, которые позволяют построить коэффициент корелляции двух инструментов. Индикатор находится в свободном доступе форума MQL5: http://www.mql5.com/ru/code/download/9930/IND_Correlation.mq4. Мы прикрепили его к дневному графику COFFEE и определили горизонт в 12 дней для расчета корреляции между стоимостью фьючерсов на кофе и какао. Видно, что сигнальная линия дрейфует в окрестности значения -1, а сглаженная скользящая средняя движется в нижнюю полуплоскость. Это подтверждает обратную зависимость активов на горизонте 12 дней и позволяет рассчитывать на интенсивное трендовое движение.

Рассмотрим дневной график композитного инструмента #C-COFFEE/#C-COCOA, сформированного в среде торговой платформы NetTradeX. Отклонение коэффициента корреляции в отрицательную полуплоскость соответствует окрестности 13 Мая – именно в этот период начинается новый нисходящий тренд на дневном графике PCI. Точка соответствует пересечению индикатором MACD нулевого уровня. Таким образом, корреляция может быть использована в качестве дополнительного подтверждающего осциллятора. На данный момент, корреляция отклонилась вверх и мы наблюдаем коррекцию на графике цены. Тем не менее, значение все еще лежит в нижней полуплоскости и высока вероятность трендового движения. Это подтверждается и тем, что диапазон колебаний цены сужается внутри треугольника, отмеченного на рисунке. Мы ожидаем последствий эффекта "затишья перед бурей" и нового значительного импульса. Как подтверждение коррекции можно заметить, что MACD развернулся вверх, а значение ParabolicSAR пересекает цену. Мы ожидаем новый восходящий импульс коррекции.

Отложенный ордер на покупку может быть размещен выше отметки 1.0161. Она соответствует историческим значениям параболика, скользящей двенадцатидневной средней и верхней границе канала Боллинджера. Отметим, что в качестве статистического горизонта всех индикаторов мы выбираем 12 дней – тот же период, что использовался для корреляционного анализа. Таким образом, соблюдается принцип согласованности методов анализа. Уровень ограничения рисков выбираем ниже фрактальной поддержки 0.9701. Агрессивным трейдерам мы рекомендуем открыть позицию на продажу ниже уровня 0.9701 и отменить покупку, если сработает медвежий отложенный ордер. Таким образом мы окажемся в рынке вне зависимости от направленности следующего импульса. Отметим, тем не менее, что временная восходящая коррекция на данный момент более вероятна. При открытии позиции рекомендуется перемещать стоп вслед за значениями параболика каждый день после срабатывания ордера. Таким образом, мы оптимизируем соотношение доходность/риск в свою пользу в процессе изменения рыночной ситуации и следуем за трендом, не ограничивая прибыль.

Направление вверх

Открытие позиции выше 1.0161

Стоп выше 0.9701

Следующий выпуск (CET/UTC+1): 13:00

Вопросы и обсуждения:

analytics@ifcmarkets.com

Добрый день, уважаемые инвесторы. Сегодня мы традиционно рассматриваем примеры применения технологии PCI для формирования синтетических инструментов: парных спрэдов, портфелей и комбинированных инструментов – портфельных спрэдов. Вернемся к рассмотрению простейшего случая – парной арбитражной торговли двумя связанными активами. Напомним, что противопоставление двух активов определяется на основе отношения их цен с учетом заданных объемов.

При высокой связанности активов инвестор имеет возможность следить за одним персональным композитным инструментом PCI вместо двух элементарных инструментов. Одним из традиционных способов определения степени взаимосвязанности является линейный коэффициент корреляции, или “корреляция”, которая показывает линейную прямую, или обратную зависимость изменения стоимости активов. Этот коэффициент, r лежит в диапазоне [-1,1]. При отрицательных значениях корреляции рост стоимости базового актива приводит к падению стоимости котируемого актива и наоборот: состояние флэта парного инструмента становится неустойчивым. Таким образом, отличие корелляции от значения -1, т.е. r+1 показывает потенциальную вероятность трендового движения “композита”. Мы считаем, что использование арбитражного спреда целесообразно именно при таком условии.

Рассмотрим два товарных фьючерса #C-COFFEE и #C-COCOA на кофе и какао. Эквивалентные климатические зоны выращивания “шоколадного дерева” и кофейных растений (Южная Америка, прибрежные районы Африки), позволяют предположить фундаментальную связанность двух продуктов. Гипотеза проверена при помощи индикатора IND_Correlation, одного из многих индикаторов с открытым кодом, которые позволяют построить коэффициент корелляции двух инструментов. Индикатор находится в свободном доступе форума MQL5: http://www.mql5.com/ru/code/download/9930/IND_Correlation.mq4. Мы прикрепили его к дневному графику COFFEE и определили горизонт в 12 дней для расчета корреляции между стоимостью фьючерсов на кофе и какао. Видно, что сигнальная линия дрейфует в окрестности значения -1, а сглаженная скользящая средняя движется в нижнюю полуплоскость. Это подтверждает обратную зависимость активов на горизонте 12 дней и позволяет рассчитывать на интенсивное трендовое движение.

Рассмотрим дневной график композитного инструмента #C-COFFEE/#C-COCOA, сформированного в среде торговой платформы NetTradeX. Отклонение коэффициента корреляции в отрицательную полуплоскость соответствует окрестности 13 Мая – именно в этот период начинается новый нисходящий тренд на дневном графике PCI. Точка соответствует пересечению индикатором MACD нулевого уровня. Таким образом, корреляция может быть использована в качестве дополнительного подтверждающего осциллятора. На данный момент, корреляция отклонилась вверх и мы наблюдаем коррекцию на графике цены. Тем не менее, значение все еще лежит в нижней полуплоскости и высока вероятность трендового движения. Это подтверждается и тем, что диапазон колебаний цены сужается внутри треугольника, отмеченного на рисунке. Мы ожидаем последствий эффекта "затишья перед бурей" и нового значительного импульса. Как подтверждение коррекции можно заметить, что MACD развернулся вверх, а значение ParabolicSAR пересекает цену. Мы ожидаем новый восходящий импульс коррекции.

Отложенный ордер на покупку может быть размещен выше отметки 1.0161. Она соответствует историческим значениям параболика, скользящей двенадцатидневной средней и верхней границе канала Боллинджера. Отметим, что в качестве статистического горизонта всех индикаторов мы выбираем 12 дней – тот же период, что использовался для корреляционного анализа. Таким образом, соблюдается принцип согласованности методов анализа. Уровень ограничения рисков выбираем ниже фрактальной поддержки 0.9701. Агрессивным трейдерам мы рекомендуем открыть позицию на продажу ниже уровня 0.9701 и отменить покупку, если сработает медвежий отложенный ордер. Таким образом мы окажемся в рынке вне зависимости от направленности следующего импульса. Отметим, тем не менее, что временная восходящая коррекция на данный момент более вероятна. При открытии позиции рекомендуется перемещать стоп вслед за значениями параболика каждый день после срабатывания ордера. Таким образом, мы оптимизируем соотношение доходность/риск в свою пользу в процессе изменения рыночной ситуации и следуем за трендом, не ограничивая прибыль.

Направление вверх

Открытие позиции выше 1.0161

Стоп выше 0.9701

Следующий выпуск (CET/UTC+1): 13:00

Вопросы и обсуждения:

analytics@ifcmarkets.com