Viktor_Pro

Почетный гражданин

Рост напряженности по еврозоне

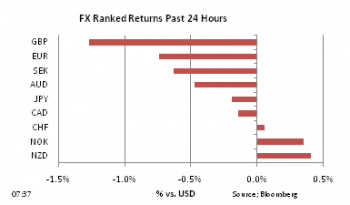

Сегодня не стоит удивляться росту греческих CDS до новых максимумов в понедельник (выше уровня 1600). Различия во взглядах европейских полис-мейкеров продолжают усиливаться. ЕЦБ бьет копытом против любого вида участия частного сектора в перенесении сроков выплаты по долгам (даже добровольной), даже при том, что этого хочет Германия до того, как согласовать любые новые пакеты спасения. На саммите ЕС, который состоится на будущей неделе, переговоры обещают быть жесткими. Рынки будут искать четкости и заниматься поиском главного по вопросу, чего так не хватает теперь. Также есть признаки, что с евро довольно грубо обходятся в такой обстановке (имеется ввиду падение евро в конце прошлой неделе), хотя это и несколько разбавлено неспособностью доллара принять на себя часть потоков в надежность при бегстве от рисков.

Сегодня не стоит удивляться росту греческих CDS до новых максимумов в понедельник (выше уровня 1600). Различия во взглядах европейских полис-мейкеров продолжают усиливаться. ЕЦБ бьет копытом против любого вида участия частного сектора в перенесении сроков выплаты по долгам (даже добровольной), даже при том, что этого хочет Германия до того, как согласовать любые новые пакеты спасения. На саммите ЕС, который состоится на будущей неделе, переговоры обещают быть жесткими. Рынки будут искать четкости и заниматься поиском главного по вопросу, чего так не хватает теперь. Также есть признаки, что с евро довольно грубо обходятся в такой обстановке (имеется ввиду падение евро в конце прошлой неделе), хотя это и несколько разбавлено неспособностью доллара принять на себя часть потоков в надежность при бегстве от рисков.