Viktor_Pro

Почетный гражданин

Признаки стресса евро

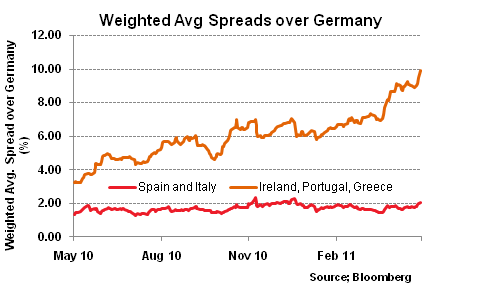

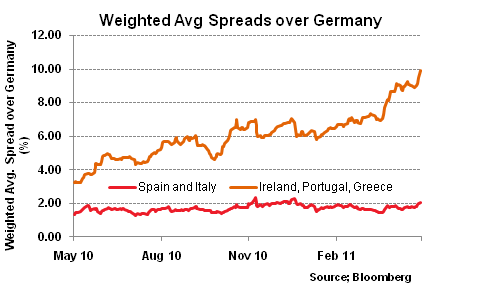

Единая валюта дала сегодня утром сдержанный отпор, который можно рассматривать в более широком контексте сдержанного возвращения аппетита к риску и ужесточения спредов бондов еврозоны. Это первый раз за прошедшие шесть сессий, когда мы увидели движение в сторону ужесточения по периферийным спредам. Тем не менее, что было еще более заметным, так это то, что в этот же период Испания и Италия были вовлечены в этот процесс, тогда как большую часть времени с начала года обе страны избегали сходства с Ирландией, Португалией и Грецией. На графике это видно и данные разделены на две группы стран, где учитываются их долговые спреды по отношению к Германии, взвешенные относительно ВВП. Были периоды, когда Испания и Италия имели очень узкие спреды с Германией, даже если у остальных этот показатель расширялся.

С финансовой точки зрения – это настоящая «расстыковка». Частично этот процесс ощущался перед прошедшими на выходных выборами в Испании. В ближайшие недели важно наблюдать за тем, будет ли увеличиваться корреляция между спасенными странами и теми, кого не спасали. Если она будет расти, то мы сможем ощутить как ослабевает разрыв между странами, которые получили помощь и теми, кто нет.

Единая валюта дала сегодня утром сдержанный отпор, который можно рассматривать в более широком контексте сдержанного возвращения аппетита к риску и ужесточения спредов бондов еврозоны. Это первый раз за прошедшие шесть сессий, когда мы увидели движение в сторону ужесточения по периферийным спредам. Тем не менее, что было еще более заметным, так это то, что в этот же период Испания и Италия были вовлечены в этот процесс, тогда как большую часть времени с начала года обе страны избегали сходства с Ирландией, Португалией и Грецией. На графике это видно и данные разделены на две группы стран, где учитываются их долговые спреды по отношению к Германии, взвешенные относительно ВВП. Были периоды, когда Испания и Италия имели очень узкие спреды с Германией, даже если у остальных этот показатель расширялся.

С финансовой точки зрения – это настоящая «расстыковка». Частично этот процесс ощущался перед прошедшими на выходных выборами в Испании. В ближайшие недели важно наблюдать за тем, будет ли увеличиваться корреляция между спасенными странами и теми, кого не спасали. Если она будет расти, то мы сможем ощутить как ослабевает разрыв между странами, которые получили помощь и теми, кто нет.