Viktor_Pro

Почетный гражданин

Американский рынок труда в пяти графиках

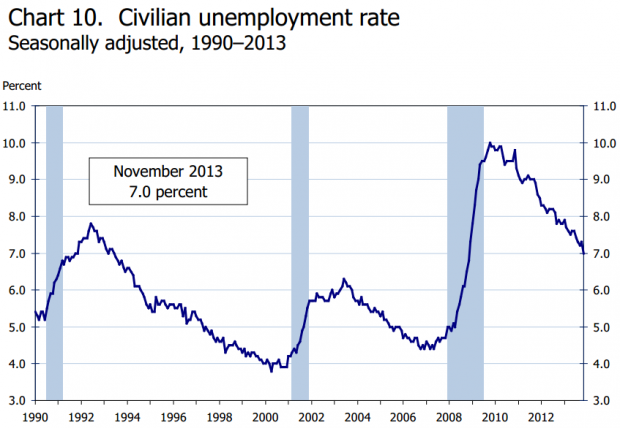

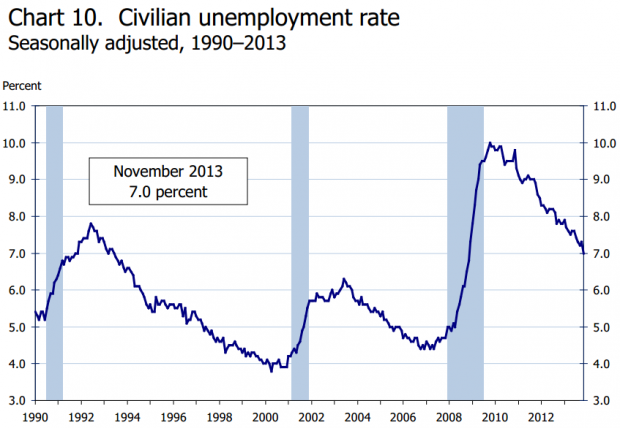

Отчет по занятости показал, что американская экономика создала 203К рабочих мест в ноябре, уровень безработицы упал до 7.0%. Далее следует график Бюро статистики труда, показывающий, что уровень безработицы с сезонными корректировками возвращается к уровню 1990 года (рецессии затемнены).

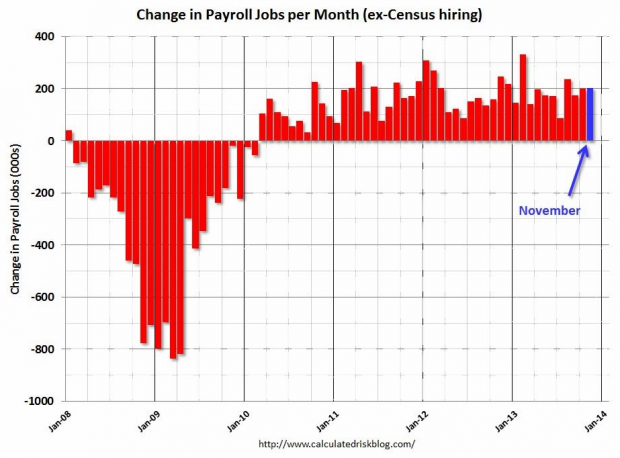

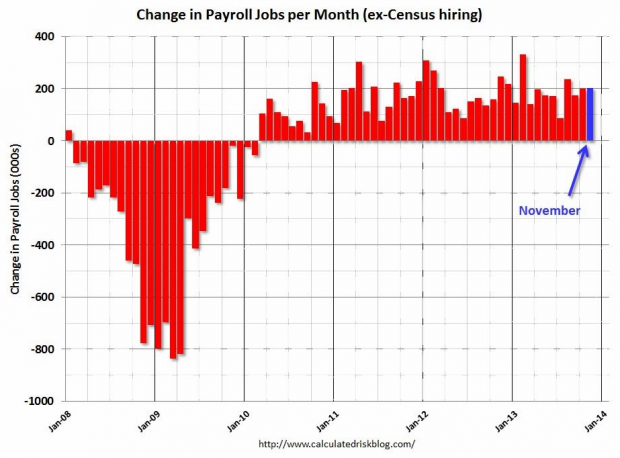

Устойчивое снижение уровня безработицы сопровождается последовательными, хотя и недостаточными, всплесками роста занятости.

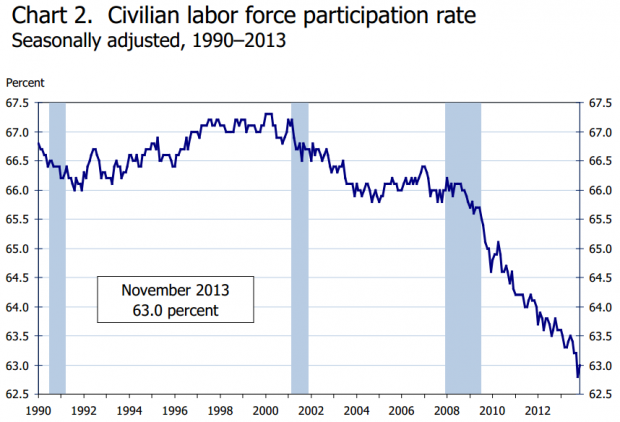

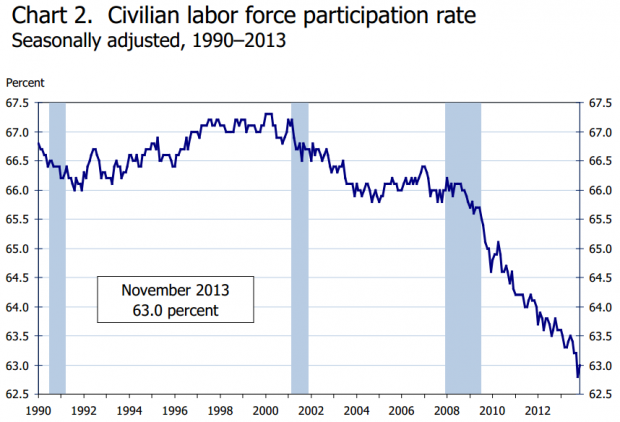

Хотя экономика устойчиво добавляет рабочие места, американский трудовой ресурс падает. Ниже графики трудового ресурса BLS. Текущий уровень примерно на 3% ниже дорецессионного уровня.

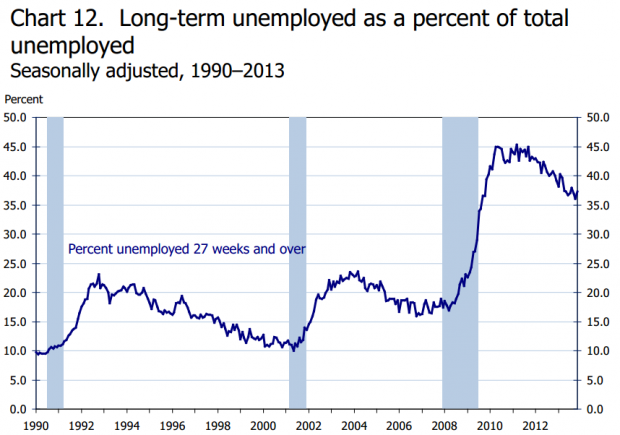

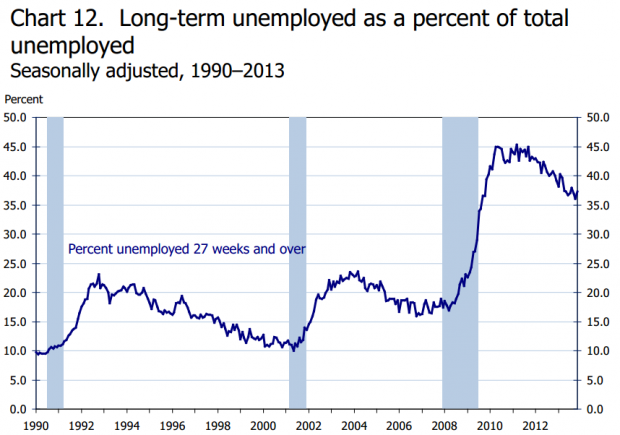

Долгосрочная занятость была особенно сильным бичом американского рынка труда, более чем в два раза не дотягивая до дорецессионного уровня.

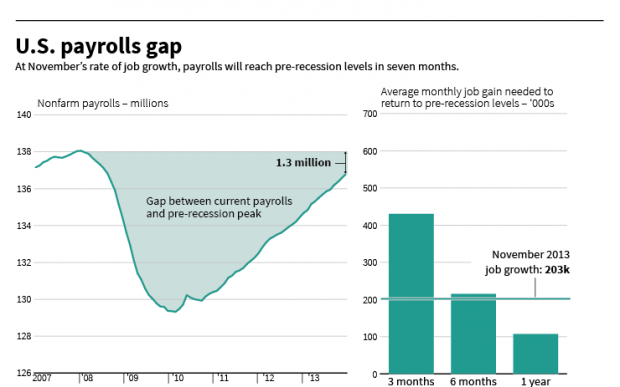

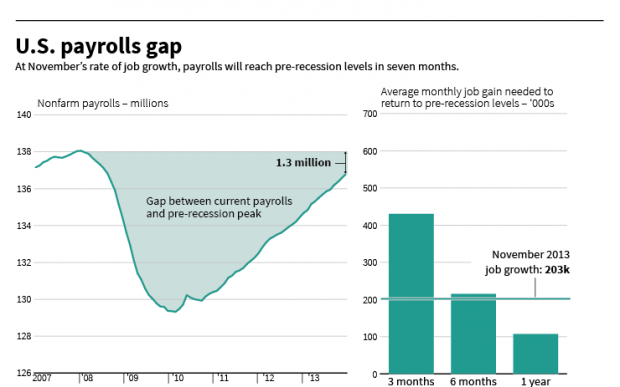

Reuters также показала график провала в занятости – количество рабочих мест, которые необходимо создать экономике, чтобы вернуться к дорецессионному максимуму. В рамках текущего уровня роста занятости, понадобится ещё семь месяцев, чтобы восполнить пробел.

Отчет по занятости показал, что американская экономика создала 203К рабочих мест в ноябре, уровень безработицы упал до 7.0%. Далее следует график Бюро статистики труда, показывающий, что уровень безработицы с сезонными корректировками возвращается к уровню 1990 года (рецессии затемнены).

Устойчивое снижение уровня безработицы сопровождается последовательными, хотя и недостаточными, всплесками роста занятости.

Хотя экономика устойчиво добавляет рабочие места, американский трудовой ресурс падает. Ниже графики трудового ресурса BLS. Текущий уровень примерно на 3% ниже дорецессионного уровня.

Долгосрочная занятость была особенно сильным бичом американского рынка труда, более чем в два раза не дотягивая до дорецессионного уровня.

Reuters также показала график провала в занятости – количество рабочих мест, которые необходимо создать экономике, чтобы вернуться к дорецессионному максимуму. В рамках текущего уровня роста занятости, понадобится ещё семь месяцев, чтобы восполнить пробел.