FXWizard

Гуру форума

Одиночная позиция по базовому инструменту

В главе 3 мы подробно рассмотрели математику поиска оптимального f параметрическим способом. Теперь мы можем использовать тот же метод и для одиночной длинной опционной позиции с учетом нового HPR, которое рассчитывается по уравнению (3.30):

где HPR(U) = HPR для данного U;

L= ассоциированное P&L;

W = ассоциированное P&L худшего случая (это всегда отрицательное значение);

f == тестируемое значение f;

Р = ассоциированная вероятность.

Для длинной позиции переменная L, т.е. ассоциированное P&L, определяется как разность между ценой базового инструмента U и ценой S.

(5.21 а) L для длинной позиции = U - S

Для короткой позиции ассоциированное P&L рассчитывается наоборот:

(5.216) L для короткой позиции = S - U,

где S = текущая цена базового инструмента;

U = цена базового инструмента для данного HPR.

Мы можем также рассчитать оптимальное f для одиночной позиции по базовому инструменту, используя уравнение (5.14). При этом надо иметь в виду, что оптимальное f может получиться больше 1.

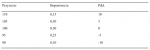

Пусть цена базового инструмента равна 100, и мы ожидаем пять результатов:

Отметьте, что исходя из уравнения (5.10) наше арифметическое математическое ожидание по базовому инструменту составляет 100,576923077. Это означает, что переменная Y для (5.14) равна 0,576923077, так как 100,576923077-100= = 0,576923077. Если рассчитать оптимальное f, используя столбец P&L и уравнение (3.30), мы получим f= 1,9, что соответствует 1 единице на каждые 52,63 доллара на счете. Если в уравнении (5.14) использовать данные из столбца «Результат», тогда переменная S равна 100. В этом случае мы не вычитаем значение Y (арифметическое математическое ожидание базового инструмента минус его текущая цена) из U при определении переменной Z(T, U - Y), и получаем оптимальное f около 1,9, что соответствует 1 единице на каждые 52,63 доллара на счете, так как 100 /1,9=52,63.

Если вычесть значение Y в выражении Z(T, U - Y), являющемся элементом уравнения (5.14), мы получим математическое ожидание по базовому инструменту, равное его текущему значению, и поэтому f не будет оптимальным.

Тем не менее нам следует вычесть значение Y в Z(T, U - Y) для того, чтобы соответствовать расчетам цен опционов, а также формуле «пут-колл» паритета.

Если мы будем использовать уравнение (3.30) вместо уравнения (5.14), тогда из каждого значения U в (5.21а) и (5.216) следует вычесть значение Y, то есть надо вычесть Y из каждого P&L, что опять же создает ситуацию, когда нет положительного математического ожидания, и поэтому нет оптимального значения f. Все вышесказанное означает, что если мы откроем позицию по базовому инструменту, не имея никаких представлений о направлении движения его цены, то не получим положительного математического ожидания (как происходит с некоторыми опционами) и поэтому не найдем оптимального f. Мы можем получить оптимальное f только в том случае, когда математическое ожидание положительное. Это произойдет, если базовый инструмент «в тренде».

Теперь у нас есть методология, позволяющая определить оптимальное f (и его побочные продукты) для опционов и базового инструмента (разными способами).

Отметьте, что используемые в этой главе методы определения оптимальных f и побочных продуктов для опционов или базового инструмента не требуют обязательного применения механической системы. Вспомним, что эмпирический метод поиска оптимального f основан на эмпирическом потоке P&L, созданном механической системой. Из главы 3 мы узнали о параметрическом методе поиска оптимального f на основе данных, которые имеют нормальное распределение. Тот же метод можно использовать для поиска оптимального f при любом распределении данных, если существует функция распределения. Из главы 4 мы познакомились с параметрическим методом поиска оптимального f для распределений торговых P&L, которые не имеют функций распределения (длямеханической или немеханической системы) и с методом планирования сценария.

В главе 3 мы подробно рассмотрели математику поиска оптимального f параметрическим способом. Теперь мы можем использовать тот же метод и для одиночной длинной опционной позиции с учетом нового HPR, которое рассчитывается по уравнению (3.30):

где HPR(U) = HPR для данного U;

L= ассоциированное P&L;

W = ассоциированное P&L худшего случая (это всегда отрицательное значение);

f == тестируемое значение f;

Р = ассоциированная вероятность.

Для длинной позиции переменная L, т.е. ассоциированное P&L, определяется как разность между ценой базового инструмента U и ценой S.

(5.21 а) L для длинной позиции = U - S

Для короткой позиции ассоциированное P&L рассчитывается наоборот:

(5.216) L для короткой позиции = S - U,

где S = текущая цена базового инструмента;

U = цена базового инструмента для данного HPR.

Мы можем также рассчитать оптимальное f для одиночной позиции по базовому инструменту, используя уравнение (5.14). При этом надо иметь в виду, что оптимальное f может получиться больше 1.

Пусть цена базового инструмента равна 100, и мы ожидаем пять результатов:

Отметьте, что исходя из уравнения (5.10) наше арифметическое математическое ожидание по базовому инструменту составляет 100,576923077. Это означает, что переменная Y для (5.14) равна 0,576923077, так как 100,576923077-100= = 0,576923077. Если рассчитать оптимальное f, используя столбец P&L и уравнение (3.30), мы получим f= 1,9, что соответствует 1 единице на каждые 52,63 доллара на счете. Если в уравнении (5.14) использовать данные из столбца «Результат», тогда переменная S равна 100. В этом случае мы не вычитаем значение Y (арифметическое математическое ожидание базового инструмента минус его текущая цена) из U при определении переменной Z(T, U - Y), и получаем оптимальное f около 1,9, что соответствует 1 единице на каждые 52,63 доллара на счете, так как 100 /1,9=52,63.

Если вычесть значение Y в выражении Z(T, U - Y), являющемся элементом уравнения (5.14), мы получим математическое ожидание по базовому инструменту, равное его текущему значению, и поэтому f не будет оптимальным.

Тем не менее нам следует вычесть значение Y в Z(T, U - Y) для того, чтобы соответствовать расчетам цен опционов, а также формуле «пут-колл» паритета.

Если мы будем использовать уравнение (3.30) вместо уравнения (5.14), тогда из каждого значения U в (5.21а) и (5.216) следует вычесть значение Y, то есть надо вычесть Y из каждого P&L, что опять же создает ситуацию, когда нет положительного математического ожидания, и поэтому нет оптимального значения f. Все вышесказанное означает, что если мы откроем позицию по базовому инструменту, не имея никаких представлений о направлении движения его цены, то не получим положительного математического ожидания (как происходит с некоторыми опционами) и поэтому не найдем оптимального f. Мы можем получить оптимальное f только в том случае, когда математическое ожидание положительное. Это произойдет, если базовый инструмент «в тренде».

Теперь у нас есть методология, позволяющая определить оптимальное f (и его побочные продукты) для опционов и базового инструмента (разными способами).

Отметьте, что используемые в этой главе методы определения оптимальных f и побочных продуктов для опционов или базового инструмента не требуют обязательного применения механической системы. Вспомним, что эмпирический метод поиска оптимального f основан на эмпирическом потоке P&L, созданном механической системой. Из главы 3 мы узнали о параметрическом методе поиска оптимального f на основе данных, которые имеют нормальное распределение. Тот же метод можно использовать для поиска оптимального f при любом распределении данных, если существует функция распределения. Из главы 4 мы познакомились с параметрическим методом поиска оптимального f для распределений торговых P&L, которые не имеют функций распределения (длямеханической или немеханической системы) и с методом планирования сценария.