Вы используете устаревший браузер. Этот и другие сайты могут отображаться в нем неправильно.

Необходимо обновить браузер или попробовать использовать другой.

Необходимо обновить браузер или попробовать использовать другой.

Не бинарные опционы.

- Автор темы mico

- Дата начала

Karabas BARABAS

Директор Буратины

спасибо за видио,... но посмотреть к сожалению не могу, т.к. нахожусь в зоне со слабым и-нетом...

даже КВИК открывается без графиков и остальных данных... только пустые таблицы...

через несколько дней буду дома - посмотрю и отчитаюсь...

В городе тебя восхищает деревня: поедешь в деревню - город превозносишь до звезд.

Гораций

даже КВИК открывается без графиков и остальных данных... только пустые таблицы...

через несколько дней буду дома - посмотрю и отчитаюсь...

В городе тебя восхищает деревня: поедешь в деревню - город превозносишь до звезд.

Гораций

Торговля опционами №1

Здравствуйте! Очень интересная тема. Буду следить. Посмотрел видео и возник вопрос. В видео там говорится что вот мы покупаем Колл по опциону и если на момент экспирации он будет выше 10500(страйк 10000) мы получим прибыль в размере 500руб - 250= 250руб чистой прибыли. Правильно ли я понял? что мы можем в данном случаи потерять 250руб либо заработать 250руб?

Какой по вашему мнению нужен депозит для комфортной торговли опционами?

mico

Местный знаток

Здравствуйте! Очень интересная тема. Буду следить. Посмотрел видео и возник вопрос. В видео там говорится что вот мы покупаем Колл по опциону и если на момент экспирации он будет выше 10500(страйк 10000) мы получим прибыль в размере 500руб - 250= 250руб чистой прибыли. Правильно ли я понял? что мы можем в данном случаи потерять 250руб либо заработать 250руб?

Какой по вашему мнению нужен депозит для комфортной торговли опционами?

Здравствуйте! Приведу пример на своей сделке которая еще открыта, Базовый актив RTS купил по страйку 107500 цена 3770 за контракт, брал просто CALL без PUT. на данный момент в личном кабинете моего брокера числится плюсом 6190 пунктов прибыли, стоимость одного пункта 1.25 р

и того 6190Х1.25=7737р на один контракт.

Если брать CALL и PUT одновременно то цена от которой я начал бы зарабатывать составила бы 111270 это если бы актив пошел в верх , если бы он рванул в низ то цена от которой начала бы капать прибыль от 103730

Ну а подробнее смотрите в постах темы.

Последнее редактирование:

mico

Местный знаток

Всем привет Друзья! Как настроение? Не смотря на продолжающийся рост базового актива фьючерса на индекс RTS я закрыл сделки по опционам на этот фьючерс и прибыль составила 21% к депозиту, считаю что результат весьма не плохой! Далее буду наблюдать за фьючерсом для построение дальнейшего плана действий.

Если же актив приблизится к отметке 120.000 буду прикупать ПУТЫ, ну а если вдруг его потянет снова в район 110.000 то тут все очевидно, беру КОЛЫ.

Всем успехов в нашем не легком деле!

Если же актив приблизится к отметке 120.000 буду прикупать ПУТЫ, ну а если вдруг его потянет снова в район 110.000 то тут все очевидно, беру КОЛЫ.

Всем успехов в нашем не легком деле!

Karabas BARABAS

Директор Буратины

Всем привет Друзья! Как настроение? Не смотря на продолжающийся рост базового актива фьючерса на индекс RTS я закрыл сделки по опционам на этот фьючерс и прибыль составила 21% к депозиту, считаю что результат весьма не плохой! Далее буду наблюдать за фьючерсом для построение дальнейшего плана действий.

Если же актив приблизится к отметке 120.000 буду прикупать ПУТЫ, ну а если вдруг его потянет снова в район 110.000 то тут все очевидно, беру КОЛЫ.

Всем успехов в нашем не легком деле!

привет,

думаю, что ты рано закрыл...

на фоне успешности ЧМ 2018 и предстоящей встречи президентов, скорее всего, рост продолжиться и 125000 кажется реальным уровнем...

Америка - это не Запад, а Дальний Запад.

Жорж Дюамель

mico

Местный знаток

привет,

думаю, что ты рано закрыл...

на фоне успешности ЧМ 2018 и предстоящей встречи президентов, скорее всего, рост продолжиться и 125000 кажется реальным уровнем...

Америка - это не Запад, а Дальний Запад.

Жорж Дюамель

Да! Закрылся рановато, но ничего страшного взял больше чем расчитывал!)). Ну а если случится чудо и он доползет до 125 то это отличнейшая возможность удвоить свой депозит

Karabas BARABAS

Директор Буратины

mico

Местный знаток

Его величество Волотильность

Торговля волатильностью

В настоящее время существует много способов вложить деньги и получать доход от этих вложений. Вклады в банках, паевые инвестиционные фонды (ПИФы), самостоятельные инвестиции в рынок акций и многое другое. Банковские вклады достаточно надежный инструмент, но процентные ставки по ним оставляют желать лучшего. Рынок акций может принести прибыль в равной степени, как и большие убытки, здесь необходимо предугадывать, что произойдет с рынком, пойдет ли он «вверх» или «вниз». При неблагоприятном развитии событий можно потерять значительную часть наших вложений или даже все. А можно ли получить доход от движения цены на актив и не важно, в какую сторону оно произойдет, но при этом ограничить свои риски? Существуют различные опционные стратегии, которые позволяют этого добиться.

Используя возможности таких производных инструментов, как опционы, не нужно знать направление движения самого базового актива, опционы на который мы покупаем. При помощи определенных опционных стратегий можно получить прибыль, как от роста, так и от падения цены на базовый актив, получить неограниченный доход при ограниченном риске, как, например, при «покупке волатильности». Если инвестор использует стратегию «покупки волатильности», он ожидает сильное движение цены базового актива. В рамках этой стратегии покупаются опционы колл и пут, либо один вид опционов заменяется синтетически, на практике удобнее использовать синтетику. Возможны несколько вариантов покупки волатильности — это могут быть, например, покупка стрэддла или стрэнгла. Покупателю волатильности выгодно несколько вариантов развития событий:

Чтобы на рынке произошло какое-то движение вверх или вниз, не важно куда, главное чтобы оно было.

Рынок в целом может стоять на месте, но должны происходить какие-то резкие разнонаправленные движения.

Либо рынок стоит на месте, цены на базовый актив не изменяются, но растет подразумеваемая волатильность.

Для открытия позиций и фиксации прибыли используется коэффициент чувствительности опционов — дельта. Например для опционов около денег дельта составляет примерно 0,5, или 50%, т.е. 1 опцион ведет себя приблизительно также как половина базового актива. По мере роста базового актива у опционов колл дельта возрастает до 1, или до 100%. То есть опцион начинает себя вести также как сам базовый актив и для того чтобы стратегия оставалась дельта — нейтральной нужно продать определенное количество колов. Это называется термином «рехеджирование». Продавая базовый актив на выросшем рынке, и покупая на упавшем, инвестор нейтрализует угрозу для своего портфеля, оставляя его нейтральным и получая при этом прибыль.

Недостатком «покупки волатильности», является то, что на стратегию очень сильно влияет другой коэффициент чувствительности опционов — тэта. Временной распад может очень сильно снизить нашу прибыль и даже принести убытки, если волатильность снизится. Период времени, когда цена базового актива не изменяется, будет периодом потери временной стоимости опциона и заработком «продавца волатильности».

Когда существует большая вероятность того, что цена базового актива не изменится, либо изменится незначительно и стоимость опционов завышена, инвестор может продать волатильность. Для этого можно продать стрэддл или стрэнгл. В этом случае для инвестора очень важен именно спокойный рынок, он будет выигрывать за счет временного распада и уменьшения внутренней волатильности опциона, то есть рынок может стоять на месте, но это принесет прибыль продавцу волатильности, хотя и ограниченную. Другими словами можно сказать, что время играет на стороне продавца волатильности. В случае если же изменения цены актива будет очень существенными, то инвестор понесет убытки, как при росте, так и при падении цены.

К сожалению нельзя рассчитать точное значение волатильности, так как историческая волатильность, необязательно является волатильностью для будущих периодов. Поэтому, выстраивая модель торговли волатильностью, используют подразумеваемую волатильность, которая несет в себе информацию о волатильности предполагаемой в будущем.

Попробуем теперь рассмотреть, что произойдет с нашими вложениями при различных способах инвестирования денег. Напишем своеобразный бизнес-план.

Возьмем исходные данные, к примеру, я инвестор и у меня есть свободные денежные средства. Если деньги будут лежать дома или в банковской ячейке они будут постоянно обесцениваться благодаря инфляции, то есть, количество денег не изменится, но покупательная способность их уменьшится.

Что делать?

Банковские вклады дают практически гарантированный доход от наших вложений. Но здесь мы сталкиваемся с ограниченными возможностями получения дополнительного дохода. Процентные ставки в крупных банках практически одинаковы и составляют 9 — 10 % годовых при открытии вклада на один год, но при досрочном расторжении вклада процентная ставка будет пересчитана по ставке «до востребования» (0,3% — 1% годовых).

Рынок акций — играя на рынке акций, инвестор может получить очень большую прибыль, но получение очень большой прибыли компенсируются очень высоким риском приобрести неограниченный убыток..

Стратегия покупки волатильности — используя стратегию покупки волатильности, инвестор может не только заработать ничем не ограниченную прибыль, но и заранее спрогнозировать свои риски.

Стратегия продажи волатильности — при этой стратегии инвестору заранее известна его максимальная прибыль, но при неблагоприятном развитии событий существует риск получить убыток.

Продолжим наш бизнес-план с помощью моделей поведения, то есть посмотрим, что произойдет при трех вариантах развития событий — пессимистичном, наиболее вероятном и оптимистичном для всех вариантов инвестирования.

Стратегия Пессимистичный Наиболее вероятный Оптимистичный

Вклад В самом худшем варианте вкладчика защищает система страхования банковских вкладов, хотя и на ограниченную сумму. Вкладчик получит 9-10%. При досрочном расторжении вклада процент пересчитают по ставке «До востребования». То же самое, что и наиболее вероятный вариант, т. е. максимальный размер прибыли потенциально ограничен 9-10%.

Акции Убытки могут составить до 100 % от суммы вложений, риск очень велик. В равной степени можно получить как прибыль, так и убыток. Прибыль при таком варианте ничем не ограничена, но не ограничен и риск.

Покупка волатильности Убыток может быть при очень низкой волатильности рынка, но следует учитывать, что риски тоже ограничены. Доход как при росте цены актива, так и при падении, в определенных случаях даже если рынок будет стоять на месте. Если наши расчеты о будущей волатильности рынка оказались верными , то мы будем зарабатывать, и в случае роста и в случае падения рынка, иногда даже если рынок никуда не движется.

Продажа волатильности Убытки могут быть достаточно серьезными при резко возросшей волатильности. Прибыль ограничена премиями, вырученными от продажи опционов. То же самое, что и при наиболее вероятном развитии событий.

Сделаем заключение по нашему бизнес-плану.

Вклады — очень надежный способ вложения денежных средств, но ограничивает инвестора в получении большей прибыли. К тому же высокий уровень инфляции практически полностью поглощает доход от банковского вклада.

Акции— вложение денежных средств в акции может принести инвестору, как высокую прибыль, так и очень большие убытки.

Стратегия покупки волатильности — инвестору не нужно предугадывать движение цены на актив, рынок с очень высокой волатильностью принесет инвестору самую большую прибыль. При низкой волатильности временной распад может снизить нашу прибыль, а также принести некоторый убыток. При высокой волатильности базового актива данная стратегия может принести неограниченную прибыль при ограниченном риске, даже если рынок в итоге останется на месте.

Стратегия продажи волатильности — при продаже волатильности инвестор надеется на спокойный рынок. Если его ожидания не оправдаются, то могут возникнуть определенные убытки. При отсутствии волатильности на рынке инвестор получит наибольшую прибыль.

Вывод: cтратегия покупки волатильности является самой оптимальной из всех способов вложить свободные деньги.

В настоящее время существует много способов вложить деньги и получать доход от этих вложений. Вклады в банках, паевые инвестиционные фонды (ПИФы), самостоятельные инвестиции в рынок акций и многое другое. Банковские вклады достаточно надежный инструмент, но процентные ставки по ним оставляют желать лучшего. Рынок акций может принести прибыль в равной степени, как и большие убытки, здесь необходимо предугадывать, что произойдет с рынком, пойдет ли он «вверх» или «вниз». При неблагоприятном развитии событий можно потерять значительную часть наших вложений или даже все. А можно ли получить доход от движения цены на актив и не важно, в какую сторону оно произойдет, но при этом ограничить свои риски? Существуют различные опционные стратегии, которые позволяют этого добиться.

Используя возможности таких производных инструментов, как опционы, не нужно знать направление движения самого базового актива, опционы на который мы покупаем. При помощи определенных опционных стратегий можно получить прибыль, как от роста, так и от падения цены на базовый актив, получить неограниченный доход при ограниченном риске, как, например, при «покупке волатильности». Если инвестор использует стратегию «покупки волатильности», он ожидает сильное движение цены базового актива. В рамках этой стратегии покупаются опционы колл и пут, либо один вид опционов заменяется синтетически, на практике удобнее использовать синтетику. Возможны несколько вариантов покупки волатильности — это могут быть, например, покупка стрэддла или стрэнгла. Покупателю волатильности выгодно несколько вариантов развития событий:

Чтобы на рынке произошло какое-то движение вверх или вниз, не важно куда, главное чтобы оно было.

Рынок в целом может стоять на месте, но должны происходить какие-то резкие разнонаправленные движения.

Либо рынок стоит на месте, цены на базовый актив не изменяются, но растет подразумеваемая волатильность.

Для открытия позиций и фиксации прибыли используется коэффициент чувствительности опционов — дельта. Например для опционов около денег дельта составляет примерно 0,5, или 50%, т.е. 1 опцион ведет себя приблизительно также как половина базового актива. По мере роста базового актива у опционов колл дельта возрастает до 1, или до 100%. То есть опцион начинает себя вести также как сам базовый актив и для того чтобы стратегия оставалась дельта — нейтральной нужно продать определенное количество колов. Это называется термином «рехеджирование». Продавая базовый актив на выросшем рынке, и покупая на упавшем, инвестор нейтрализует угрозу для своего портфеля, оставляя его нейтральным и получая при этом прибыль.

Недостатком «покупки волатильности», является то, что на стратегию очень сильно влияет другой коэффициент чувствительности опционов — тэта. Временной распад может очень сильно снизить нашу прибыль и даже принести убытки, если волатильность снизится. Период времени, когда цена базового актива не изменяется, будет периодом потери временной стоимости опциона и заработком «продавца волатильности».

Когда существует большая вероятность того, что цена базового актива не изменится, либо изменится незначительно и стоимость опционов завышена, инвестор может продать волатильность. Для этого можно продать стрэддл или стрэнгл. В этом случае для инвестора очень важен именно спокойный рынок, он будет выигрывать за счет временного распада и уменьшения внутренней волатильности опциона, то есть рынок может стоять на месте, но это принесет прибыль продавцу волатильности, хотя и ограниченную. Другими словами можно сказать, что время играет на стороне продавца волатильности. В случае если же изменения цены актива будет очень существенными, то инвестор понесет убытки, как при росте, так и при падении цены.

К сожалению нельзя рассчитать точное значение волатильности, так как историческая волатильность, необязательно является волатильностью для будущих периодов. Поэтому, выстраивая модель торговли волатильностью, используют подразумеваемую волатильность, которая несет в себе информацию о волатильности предполагаемой в будущем.

Попробуем теперь рассмотреть, что произойдет с нашими вложениями при различных способах инвестирования денег. Напишем своеобразный бизнес-план.

Возьмем исходные данные, к примеру, я инвестор и у меня есть свободные денежные средства. Если деньги будут лежать дома или в банковской ячейке они будут постоянно обесцениваться благодаря инфляции, то есть, количество денег не изменится, но покупательная способность их уменьшится.

Что делать?

Банковские вклады дают практически гарантированный доход от наших вложений. Но здесь мы сталкиваемся с ограниченными возможностями получения дополнительного дохода. Процентные ставки в крупных банках практически одинаковы и составляют 9 — 10 % годовых при открытии вклада на один год, но при досрочном расторжении вклада процентная ставка будет пересчитана по ставке «до востребования» (0,3% — 1% годовых).

Рынок акций — играя на рынке акций, инвестор может получить очень большую прибыль, но получение очень большой прибыли компенсируются очень высоким риском приобрести неограниченный убыток..

Стратегия покупки волатильности — используя стратегию покупки волатильности, инвестор может не только заработать ничем не ограниченную прибыль, но и заранее спрогнозировать свои риски.

Стратегия продажи волатильности — при этой стратегии инвестору заранее известна его максимальная прибыль, но при неблагоприятном развитии событий существует риск получить убыток.

Продолжим наш бизнес-план с помощью моделей поведения, то есть посмотрим, что произойдет при трех вариантах развития событий — пессимистичном, наиболее вероятном и оптимистичном для всех вариантов инвестирования.

Стратегия Пессимистичный Наиболее вероятный Оптимистичный

Вклад В самом худшем варианте вкладчика защищает система страхования банковских вкладов, хотя и на ограниченную сумму. Вкладчик получит 9-10%. При досрочном расторжении вклада процент пересчитают по ставке «До востребования». То же самое, что и наиболее вероятный вариант, т. е. максимальный размер прибыли потенциально ограничен 9-10%.

Акции Убытки могут составить до 100 % от суммы вложений, риск очень велик. В равной степени можно получить как прибыль, так и убыток. Прибыль при таком варианте ничем не ограничена, но не ограничен и риск.

Покупка волатильности Убыток может быть при очень низкой волатильности рынка, но следует учитывать, что риски тоже ограничены. Доход как при росте цены актива, так и при падении, в определенных случаях даже если рынок будет стоять на месте. Если наши расчеты о будущей волатильности рынка оказались верными , то мы будем зарабатывать, и в случае роста и в случае падения рынка, иногда даже если рынок никуда не движется.

Продажа волатильности Убытки могут быть достаточно серьезными при резко возросшей волатильности. Прибыль ограничена премиями, вырученными от продажи опционов. То же самое, что и при наиболее вероятном развитии событий.

Сделаем заключение по нашему бизнес-плану.

Вклады — очень надежный способ вложения денежных средств, но ограничивает инвестора в получении большей прибыли. К тому же высокий уровень инфляции практически полностью поглощает доход от банковского вклада.

Акции— вложение денежных средств в акции может принести инвестору, как высокую прибыль, так и очень большие убытки.

Стратегия покупки волатильности — инвестору не нужно предугадывать движение цены на актив, рынок с очень высокой волатильностью принесет инвестору самую большую прибыль. При низкой волатильности временной распад может снизить нашу прибыль, а также принести некоторый убыток. При высокой волатильности базового актива данная стратегия может принести неограниченную прибыль при ограниченном риске, даже если рынок в итоге останется на месте.

Стратегия продажи волатильности — при продаже волатильности инвестор надеется на спокойный рынок. Если его ожидания не оправдаются, то могут возникнуть определенные убытки. При отсутствии волатильности на рынке инвестор получит наибольшую прибыль.

Вывод: cтратегия покупки волатильности является самой оптимальной из всех способов вложить свободные деньги.

Karabas BARABAS

Директор Буратины

Опционный калькулятор

отличная штука...

Последнее редактирование модератором:

Karabas BARABAS

Директор Буратины

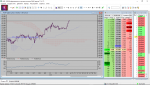

Ну что! Пробьет RTS 115.000 ? Есть мысли на этот счет?

1 - на 120000 и 132500 ОИ коллов по 3400

2 - по USDRUB (SiU8) цена вышла из зоны (или на ее границе) значимого ОИ коллов и находится в зоне (хорошо вошла) значимого ОИ путов

3 - новостной фон ( встреч президентов )

я предполагаю за 120000

Кто трижды смело предсказывал погоду и имел успех, тот в глубине души немного верит в свой пророческий дар.

Фридрих Ницше

:laugh::laugh::laugh: