Viktor_Pro

Почетный гражданин

Экономика США вырастет на 2.6% в 2016 году, не достигнув прошлых максимумов

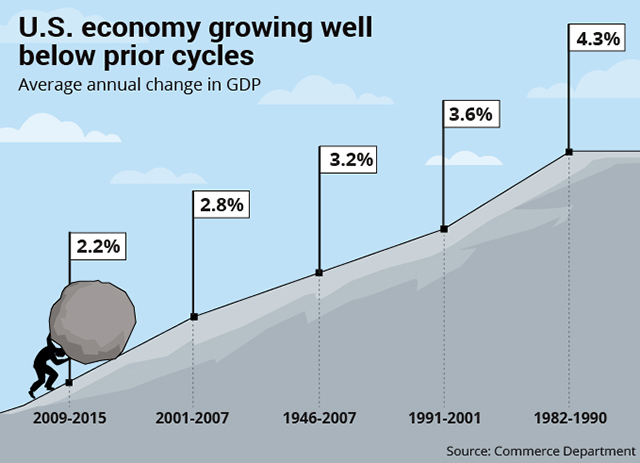

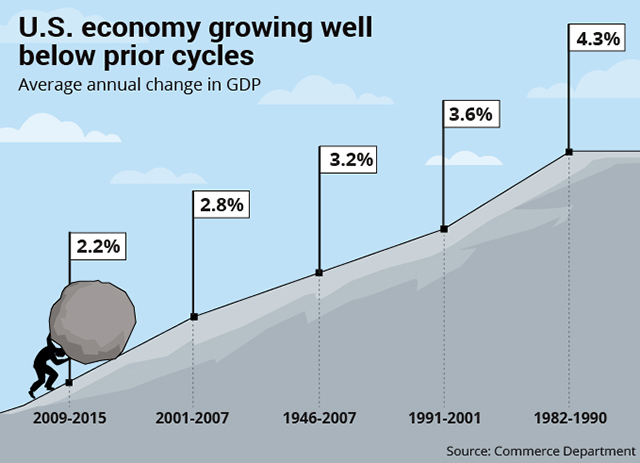

Американская экономика будет расти в 2016 году в наиболее быстром темпе с конца Великой Рецессии. Если случится именно так, экономика, вероятно, не дотянет до максимальных ожидаемых американцами показателей. Большая часть основных прогнозов указывает на рост экономики США в 2016 году на 2.6%. После более чем шести лет восстановления, экономика сейчас чувствует себя наилучшим образом за последние годы. Наём растет, безработица снижается, рынок жилья вернул себе почву под ногами, потребители наиболее оптимистичны с 2007 года.

Если эти прогнозы сбудутся, экономика покажет лучшую производительность за 10 лет. США росли на 2.7% в 2006 году за год до начала рецессии. Лидеры бизнеса, научных кругов и представители экономического консалтинга едины во мнении. Национальная ассоциация экономистов в области частного предпринимательства ожидает роста на 2.6% в 2016 году. Таких же показателей ожидают и профессиональные аналитики ФРС Филадельфии. Аналогичный опрос ФРС Чикаго профессоров, консультантов и исполнительных директоров дает такой же прогноз на 2.6%.

Темпы роста экономики в долгосрочной перспективе определяются двумя простыми факторами: ростом населения и производительностью труда. Представление об увеличении этих показателей позволяют прогнозировать потенциал роста. Замедление траектории роста американского экономики может быть вызвано многими причинами, и одна из основных заключается в низкой производительности и снижении доли рабочей силы среди американцев.

Economic growth expected to speed up in 2016 but not reach past peaks, MarketWatch, Jan 13

Американская экономика будет расти в 2016 году в наиболее быстром темпе с конца Великой Рецессии. Если случится именно так, экономика, вероятно, не дотянет до максимальных ожидаемых американцами показателей. Большая часть основных прогнозов указывает на рост экономики США в 2016 году на 2.6%. После более чем шести лет восстановления, экономика сейчас чувствует себя наилучшим образом за последние годы. Наём растет, безработица снижается, рынок жилья вернул себе почву под ногами, потребители наиболее оптимистичны с 2007 года.

Если эти прогнозы сбудутся, экономика покажет лучшую производительность за 10 лет. США росли на 2.7% в 2006 году за год до начала рецессии. Лидеры бизнеса, научных кругов и представители экономического консалтинга едины во мнении. Национальная ассоциация экономистов в области частного предпринимательства ожидает роста на 2.6% в 2016 году. Таких же показателей ожидают и профессиональные аналитики ФРС Филадельфии. Аналогичный опрос ФРС Чикаго профессоров, консультантов и исполнительных директоров дает такой же прогноз на 2.6%.

Темпы роста экономики в долгосрочной перспективе определяются двумя простыми факторами: ростом населения и производительностью труда. Представление об увеличении этих показателей позволяют прогнозировать потенциал роста. Замедление траектории роста американского экономики может быть вызвано многими причинами, и одна из основных заключается в низкой производительности и снижении доли рабочей силы среди американцев.

Economic growth expected to speed up in 2016 but not reach past peaks, MarketWatch, Jan 13