Viktor_Pro

Почетный гражданин

Британский рынок труда: от плохого к ужасному

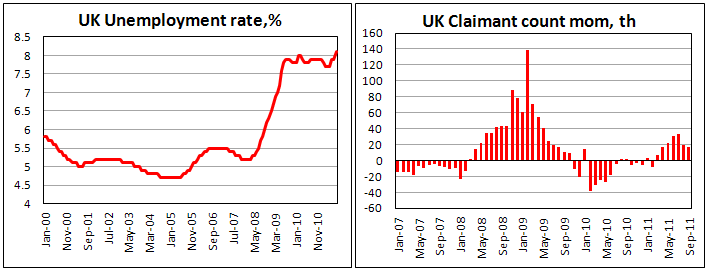

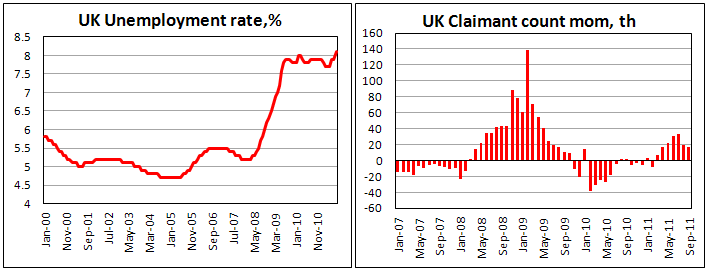

Сообщение о том, что уровень безработицы ILO достиг 15-ти летнего максимума в 8.1% за три месяца по июль было шокирующим с одной стороны, и неудивительным с другой. Также глубоко тревожным было предупреждение о том, что количество безработных сейчас достигло 2.57 миллионов человек, 17-ти летнего максимума. Количество британских безработных колебалось около 2.5 миллионов с середины 2009 года. За три месяца вплоть по конец июля количество занятых упало на 178.000 до 29.1 миллионов. Лишь 70% трудоспособного населения имеет работу; лишь 50% рабочей силы занято полный рабочий день. Из 40 миллионов трудовых ресурсов ошеломляющие 9.35 миллионов (23%) экономически неактивны, включая 3.4 миллиона мужчин. Уровень безработицы среди молодежи в настоящий момент на рекордном уровне в 21.3%.

Если было бы возможно посчитать всех с неполной занятостью, учесть тех, кто хотел бы работать полный рабочий день, а также тех, кто перестал искать работу, мы получили бы поистине пугающие данные, вполне возможно, что это были бы 20%!

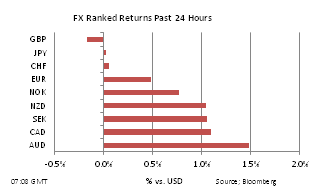

Неудивительно, что Банк Англии решился на дополнительные закупки активов на прошлой неделе, а также неудивительно то, что политики продолжают проводить политику обесценения валюты. Динамика роста Британии ужасающая, и наиболее явно это видно по рынку труда. Во времена чрезвычайной нехватки рабочих мест, и почти без надежд на рост экономики в течение какого-то времени, несомненно, пришел момент для более радикального подхода по облегчению нагрузки безработных, например, это мог бы быть вахтовый метод. Он не решит проблемы страны, однако помог бы облегчить ситуацию.

Сообщение о том, что уровень безработицы ILO достиг 15-ти летнего максимума в 8.1% за три месяца по июль было шокирующим с одной стороны, и неудивительным с другой. Также глубоко тревожным было предупреждение о том, что количество безработных сейчас достигло 2.57 миллионов человек, 17-ти летнего максимума. Количество британских безработных колебалось около 2.5 миллионов с середины 2009 года. За три месяца вплоть по конец июля количество занятых упало на 178.000 до 29.1 миллионов. Лишь 70% трудоспособного населения имеет работу; лишь 50% рабочей силы занято полный рабочий день. Из 40 миллионов трудовых ресурсов ошеломляющие 9.35 миллионов (23%) экономически неактивны, включая 3.4 миллиона мужчин. Уровень безработицы среди молодежи в настоящий момент на рекордном уровне в 21.3%.

Если было бы возможно посчитать всех с неполной занятостью, учесть тех, кто хотел бы работать полный рабочий день, а также тех, кто перестал искать работу, мы получили бы поистине пугающие данные, вполне возможно, что это были бы 20%!

Неудивительно, что Банк Англии решился на дополнительные закупки активов на прошлой неделе, а также неудивительно то, что политики продолжают проводить политику обесценения валюты. Динамика роста Британии ужасающая, и наиболее явно это видно по рынку труда. Во времена чрезвычайной нехватки рабочих мест, и почти без надежд на рост экономики в течение какого-то времени, несомненно, пришел момент для более радикального подхода по облегчению нагрузки безработных, например, это мог бы быть вахтовый метод. Он не решит проблемы страны, однако помог бы облегчить ситуацию.