Viktor_Pro

Почетный гражданин

Brent впервые за 6 месяцев торгуется выше $50 на снижении поставок

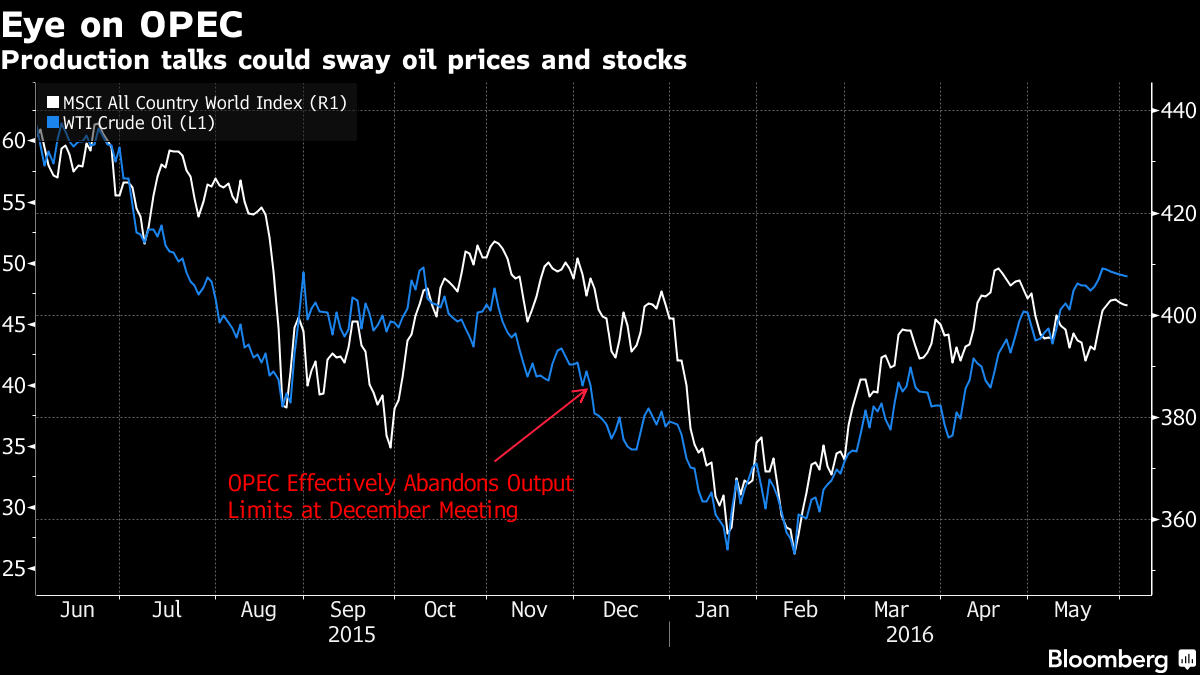

Североморская Brent преодолела $50 за баррель впервые более чем за шесть месяцев на данных о снижении запасов в США, ускоривших восстановление с 12-ти летнего минимума и после перебоев с глобальными поставками. Фьючерсы выросли почти почти на 0.8% в Лондоне до максимального внутридневного уровня с 4 ноября после роста на 2.9% в течение предыдущих двух сессий. Запасы в США снизились на 4.23 млн. баррелей на прошлой неделе, тогда как ожидалось снижение на 2 млн. баррелей. Атаки боевиков в Нигерии вылились в снижение добычи до 20-ти летнего минимума, Венесуэла также не в состоянии удержать прежние объемы добычи, тогда как производители из Канады лишь начинают работу после тушения пожаров.

Brent выросла почти на 80% с момента падения до минимального уровня с 2003 года в январе на признаках смягчения глобального перенасыщения рынка. Заключительная подготовительная встреча чиновников ОПЕК перед встречей на уровне министров на следующей неделе не включала обсуждение ограничения добычи, сигнализируя о том, что группа будет придерживаться прежней стратегии защиты своей рыночной доли.

Brent с поставкой в июле выросла почти на 39 центов до $50.13 за баррель на межконтинентальной бирже ICE, торговавшись за $50.09 по состоянию на 12:40 в Гонконге. Контракт вырос на $1.13 до $49.74 в среду. WTI с поставкой в июле выросла почти на 37 центов до $49.93 за баррель на Нью-Йоркской товарной бирже. Контракт набрал 94 цента до $49.56 в среду. Цены выросли примерно на 90% с февральского минимума. Добыча в США падала 11-ю неделю подряд до 8.77 млн. баррелей в день, что было минимальным уровнем с сентября 2014 года. Запасы в Кушинге снизились на 649.000 баррелей.

Brent Trades Above $50 for 1st Time in 6 Months as Supplies Drop, Bloomberg, May 26

Североморская Brent преодолела $50 за баррель впервые более чем за шесть месяцев на данных о снижении запасов в США, ускоривших восстановление с 12-ти летнего минимума и после перебоев с глобальными поставками. Фьючерсы выросли почти почти на 0.8% в Лондоне до максимального внутридневного уровня с 4 ноября после роста на 2.9% в течение предыдущих двух сессий. Запасы в США снизились на 4.23 млн. баррелей на прошлой неделе, тогда как ожидалось снижение на 2 млн. баррелей. Атаки боевиков в Нигерии вылились в снижение добычи до 20-ти летнего минимума, Венесуэла также не в состоянии удержать прежние объемы добычи, тогда как производители из Канады лишь начинают работу после тушения пожаров.

Brent выросла почти на 80% с момента падения до минимального уровня с 2003 года в январе на признаках смягчения глобального перенасыщения рынка. Заключительная подготовительная встреча чиновников ОПЕК перед встречей на уровне министров на следующей неделе не включала обсуждение ограничения добычи, сигнализируя о том, что группа будет придерживаться прежней стратегии защиты своей рыночной доли.

Brent с поставкой в июле выросла почти на 39 центов до $50.13 за баррель на межконтинентальной бирже ICE, торговавшись за $50.09 по состоянию на 12:40 в Гонконге. Контракт вырос на $1.13 до $49.74 в среду. WTI с поставкой в июле выросла почти на 37 центов до $49.93 за баррель на Нью-Йоркской товарной бирже. Контракт набрал 94 цента до $49.56 в среду. Цены выросли примерно на 90% с февральского минимума. Добыча в США падала 11-ю неделю подряд до 8.77 млн. баррелей в день, что было минимальным уровнем с сентября 2014 года. Запасы в Кушинге снизились на 649.000 баррелей.

Brent Trades Above $50 for 1st Time in 6 Months as Supplies Drop, Bloomberg, May 26