Viktor_Pro

Почетный гражданин

Брюссель понижает прогноз по инфляции для еврозоны

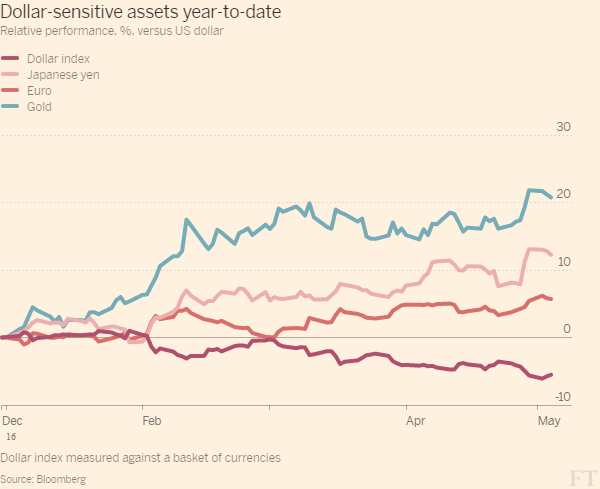

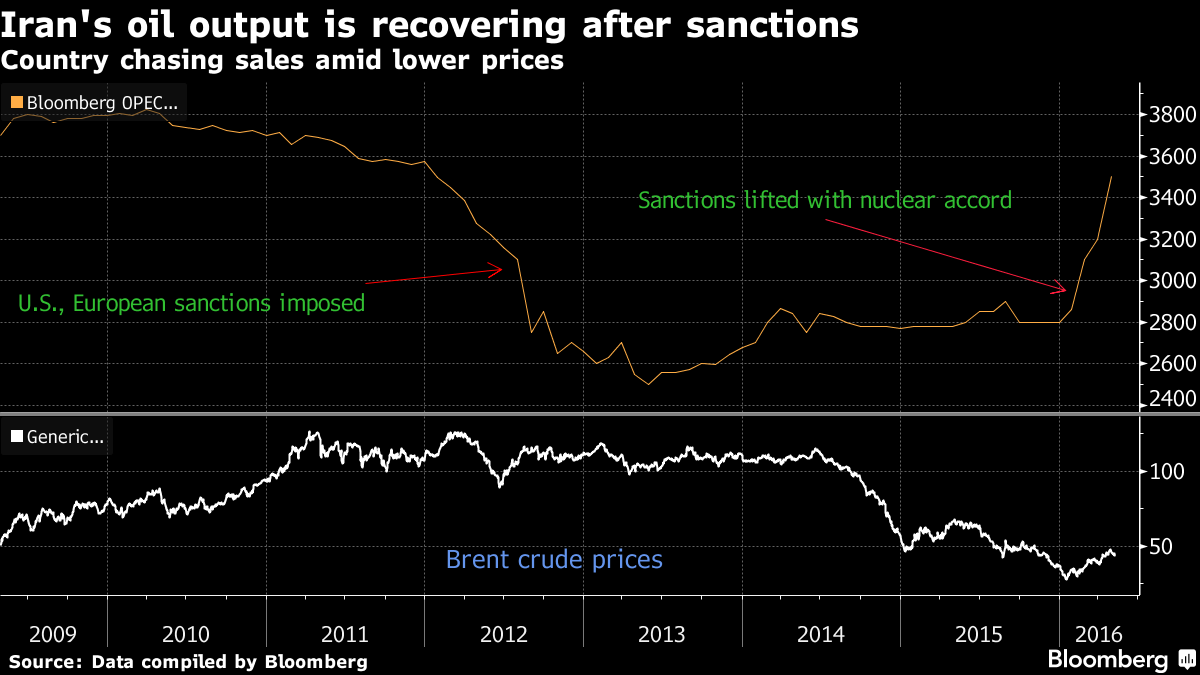

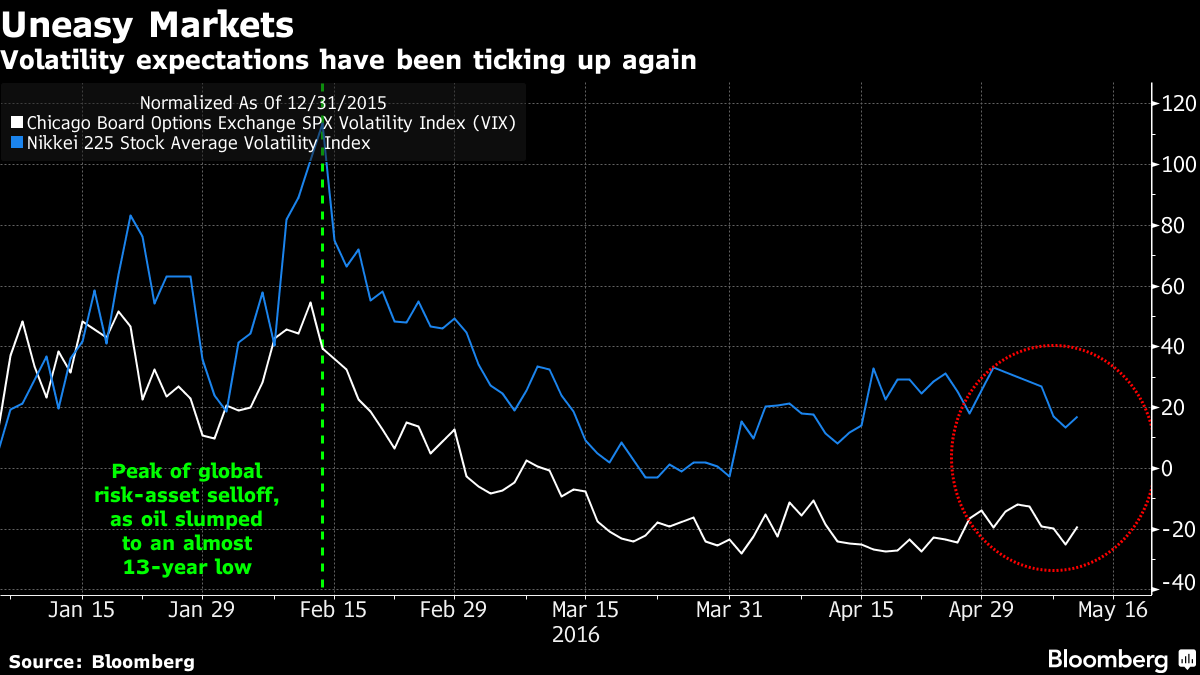

Европейская Комиссия вновь снижает прогноз по инфляции в еврозоне на 2016 и 2017 годы, несмотря на наиболее агрессивную денежно-кредитную политику в истории еврозоны, виновны же в этом низкие цены на нефть и глобальные экономические проблемы. Брюссель также снизил прогнозы на рост для еврозоны в этом году, предупреждая о том, что более положительные экономические данные за первый квартал могут быть компенсированы ростом евро и турбулентностью из-за границы.

«Рост в Европе сохраняется, несмотря даже на более сложную глобальную среду», - заявил еврокомиссар по экономике и финансовым делам Пьер Московичи. Снижение прогнозов по инфляции произошло, несмотря на беспрецедентные меры со стороны ЕЦБ в марте, направленные на рост инфляции, которую Франкфурт усиленно пытается вернуть к устойчивым 2%. Марио Драги снизил депозитную ставку ЦБ до отрицательных -0.4%, а также предложил более дешевые краткосрочные кредиты в попытке стимулировать кредитование.

Европейская Комиссия заявляет о том, что инфляция может вырасти лишь до 0.2% в этом году с прогнозируемых 0.5% в феврале и 1% в ноябре. Инфляция в следующем году, как прогнозировалось, должна была вырасти до целевого показателя ЕЦБ на уровне 1.4%, тем не менее, и это было снижение с 1.5%, прогнозируемых тремя месяцами ранее и 1.6% в конце прошлого года. Рост в еврозоне может превысить 1.6% от ВВП в этом году и 1.8% в 2017 году; эти прогнозы были пересмотрены с 1.7% и 1.9%, прогнозированных в феврале.

Brussels downgrades forecasts for eurozone inflation, FT, May 3

Европейская Комиссия вновь снижает прогноз по инфляции в еврозоне на 2016 и 2017 годы, несмотря на наиболее агрессивную денежно-кредитную политику в истории еврозоны, виновны же в этом низкие цены на нефть и глобальные экономические проблемы. Брюссель также снизил прогнозы на рост для еврозоны в этом году, предупреждая о том, что более положительные экономические данные за первый квартал могут быть компенсированы ростом евро и турбулентностью из-за границы.

«Рост в Европе сохраняется, несмотря даже на более сложную глобальную среду», - заявил еврокомиссар по экономике и финансовым делам Пьер Московичи. Снижение прогнозов по инфляции произошло, несмотря на беспрецедентные меры со стороны ЕЦБ в марте, направленные на рост инфляции, которую Франкфурт усиленно пытается вернуть к устойчивым 2%. Марио Драги снизил депозитную ставку ЦБ до отрицательных -0.4%, а также предложил более дешевые краткосрочные кредиты в попытке стимулировать кредитование.

Европейская Комиссия заявляет о том, что инфляция может вырасти лишь до 0.2% в этом году с прогнозируемых 0.5% в феврале и 1% в ноябре. Инфляция в следующем году, как прогнозировалось, должна была вырасти до целевого показателя ЕЦБ на уровне 1.4%, тем не менее, и это было снижение с 1.5%, прогнозируемых тремя месяцами ранее и 1.6% в конце прошлого года. Рост в еврозоне может превысить 1.6% от ВВП в этом году и 1.8% в 2017 году; эти прогнозы были пересмотрены с 1.7% и 1.9%, прогнозированных в феврале.

Brussels downgrades forecasts for eurozone inflation, FT, May 3