Viktor_Pro

Почетный гражданин

Разобщенная ФРС не меняет своей позиции

Чиновники ФРС, не пришедшие к согласию в отношении действий перед следующим заседанием, склоняются в сторону ожидания до конца года перед повышением ставок. Однако же инфляция находится ниже целевых 2% ФРС, а уровень безработицы демонстрировал незначительные изменения в последние месяцы, и некоторые высокопоставленные чиновники ФРС не чувствуют особой необходимости к срочности с решениями и склоняются к тому, чтобы отложить этот момент, если судить по публичным комментариям и недавним интервью.

Решение ФРС стало предметом интенсивных рыночных спекуляций в последние дни. Процентные ставки могут повлиять на акции, стоимость финансирования внутри страны и готовность компаний начинать крупные проекты, что сделает центральный банк постоянным центром внимания в этом году.

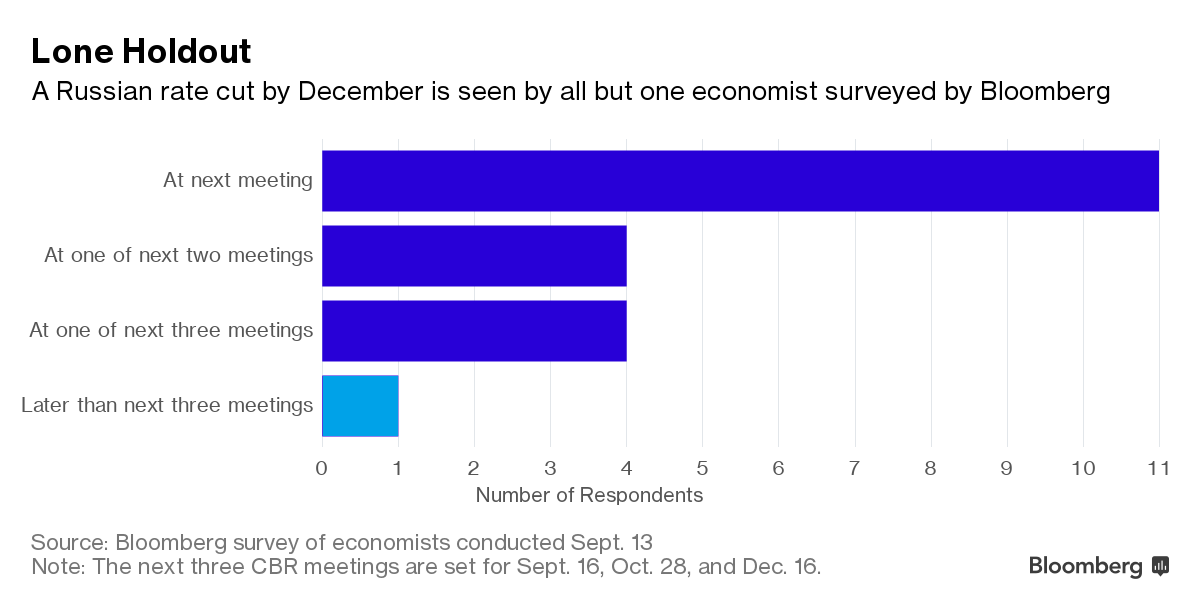

В течение нескольких недель инвесторы сталкивались с низкой вероятностью повышения ставки в сентябре, однако они стали больше сконцентрированы на вероятности этого решения в последние дни. Акции снижались в пятницу, когда трейдеры стали интерпретировать комментарии чиновников региональных ФРС как сигналы к росту вероятности повышения ставок. В понедельник по мере смягчения этих опасений, промышленный индекс Доу-Джонса закончил день с ростом на 239.62 пункта или 1.32% до 18325.07, развернув часть пятничного снижения. Несмотря на нерешительность, ФРС сталкивается и с внешним давлением в отношении действий. “Давайте просто повысим ставки”, - заявил председатель J.P. Morgan Chase & Co., его поддержал управляющий директор Economic Club of Washington, D.C., Джеймс Даймон. Банковские же чиновники более масштабно выступают за снижение ставок, так как это вредит их прибыли, а они напрямую связаны с размером комиссии, которую они могут взимать с клиентов по кредитам. Трейдеры на рынке фьючерсов закладывают 15% вероятность повышения ставки ФРС в сентябре и 57% вероятность по итогам заседания 13-14 декабря. Чиновники ФРС обычно достаточно неохотно удивляют инвесторов, что можно считать еще одним фактором для отсрочки решения. Чиновники также проведут заседание 1-2 ноября, однако едва ли там будет приниматься какое-либо решение, учитывая, что это будет происходить всего за неделю до выборов.

Divided Federal Reserve Is Inclined to Stand Pat, WSJ, Sep 13

Чиновники ФРС, не пришедшие к согласию в отношении действий перед следующим заседанием, склоняются в сторону ожидания до конца года перед повышением ставок. Однако же инфляция находится ниже целевых 2% ФРС, а уровень безработицы демонстрировал незначительные изменения в последние месяцы, и некоторые высокопоставленные чиновники ФРС не чувствуют особой необходимости к срочности с решениями и склоняются к тому, чтобы отложить этот момент, если судить по публичным комментариям и недавним интервью.

Решение ФРС стало предметом интенсивных рыночных спекуляций в последние дни. Процентные ставки могут повлиять на акции, стоимость финансирования внутри страны и готовность компаний начинать крупные проекты, что сделает центральный банк постоянным центром внимания в этом году.

В течение нескольких недель инвесторы сталкивались с низкой вероятностью повышения ставки в сентябре, однако они стали больше сконцентрированы на вероятности этого решения в последние дни. Акции снижались в пятницу, когда трейдеры стали интерпретировать комментарии чиновников региональных ФРС как сигналы к росту вероятности повышения ставок. В понедельник по мере смягчения этих опасений, промышленный индекс Доу-Джонса закончил день с ростом на 239.62 пункта или 1.32% до 18325.07, развернув часть пятничного снижения. Несмотря на нерешительность, ФРС сталкивается и с внешним давлением в отношении действий. “Давайте просто повысим ставки”, - заявил председатель J.P. Morgan Chase & Co., его поддержал управляющий директор Economic Club of Washington, D.C., Джеймс Даймон. Банковские же чиновники более масштабно выступают за снижение ставок, так как это вредит их прибыли, а они напрямую связаны с размером комиссии, которую они могут взимать с клиентов по кредитам. Трейдеры на рынке фьючерсов закладывают 15% вероятность повышения ставки ФРС в сентябре и 57% вероятность по итогам заседания 13-14 декабря. Чиновники ФРС обычно достаточно неохотно удивляют инвесторов, что можно считать еще одним фактором для отсрочки решения. Чиновники также проведут заседание 1-2 ноября, однако едва ли там будет приниматься какое-либо решение, учитывая, что это будет происходить всего за неделю до выборов.

Divided Federal Reserve Is Inclined to Stand Pat, WSJ, Sep 13

Последнее редактирование модератором: