Viktor_Pro

Почетный гражданин

Осси в ожидании решения ЦБ

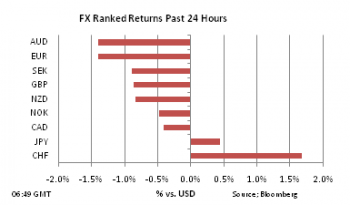

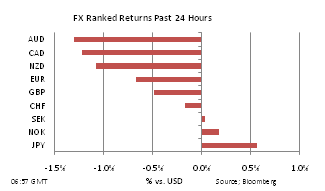

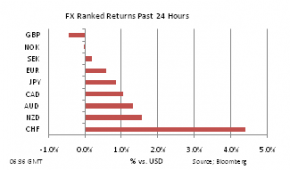

Долговое соглашение в США и первый торговый день месяца привели к новому максимуму осси против доллара в 1.1065. Вероятно, нет ничего удивительного в том, что высокодоходные валюты растут больше всех. Политики по обе стороны Атлантики показывали шоу до самого конца июля, что значит, что инвесторы держали деньги в стороне. Когда дым рассеется, у нас по-прежнему останется экономика США, которая будет сталкиваться с бюджетными проблемами оставшуюся часть года, а специальный комитет Обамы будет пытаться сэкономить перед декабрьским дедлайном.

Что касается осси, то здесь есть более насущный вопрос в отношении решения ЦБ по процентным ставкам во вторник. Несколько недель назад это, вероятно, было не так важно, однако после недавнего выхода данных и комментариев Стивенса на прошлой неделе, рынки стали немного больше нервничать. Мы не думаем, что ЦБ готов повысить ставки с текущих 4.75% в ближайшее время, но заявление, вероятно, будет отражать более сильные данные CPI прошлой недели и стремление заверить рынки в том, что Резервный Банк Австралии (RBA) следит за развитием событий. Денежные рынки перестали закладывать возможные риски снижения ставок позже в этом году, не ждут также и скорого ужесточения, что говорит о низком уровне риска волатильности осси. Заявление может быть и другого характера, учитывая изменение настроений в последнее время.

Долговое соглашение в США и первый торговый день месяца привели к новому максимуму осси против доллара в 1.1065. Вероятно, нет ничего удивительного в том, что высокодоходные валюты растут больше всех. Политики по обе стороны Атлантики показывали шоу до самого конца июля, что значит, что инвесторы держали деньги в стороне. Когда дым рассеется, у нас по-прежнему останется экономика США, которая будет сталкиваться с бюджетными проблемами оставшуюся часть года, а специальный комитет Обамы будет пытаться сэкономить перед декабрьским дедлайном.

Что касается осси, то здесь есть более насущный вопрос в отношении решения ЦБ по процентным ставкам во вторник. Несколько недель назад это, вероятно, было не так важно, однако после недавнего выхода данных и комментариев Стивенса на прошлой неделе, рынки стали немного больше нервничать. Мы не думаем, что ЦБ готов повысить ставки с текущих 4.75% в ближайшее время, но заявление, вероятно, будет отражать более сильные данные CPI прошлой недели и стремление заверить рынки в том, что Резервный Банк Австралии (RBA) следит за развитием событий. Денежные рынки перестали закладывать возможные риски снижения ставок позже в этом году, не ждут также и скорого ужесточения, что говорит о низком уровне риска волатильности осси. Заявление может быть и другого характера, учитывая изменение настроений в последнее время.