Паттерн "Бабочка Гартли"

Гармоничные паттерны цены впервые были описаны Гарольдом Гартли в его книге «Прибыль на рынке акции» в 1935 году. Модели, построенные на уровнях коррекции Фибоначчи, обладают уникальными свойствами предсказания общей динамики рынка. Из множества вариантов популярной стала

Бабочка Гартли — модель поведения цены с прогнозом разворотов и продолжения тренда.

Механизм возникновения модели

Паттерн Бабочка строится из соотношений чисел Фибоначчи, выстроенных в некой строгой последовательности.

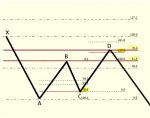

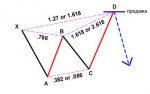

Черные отрезки показывают ход цены, а синие отрезки означают соотношение Фибо к расстоянию хода цены от точки до точки. Основное движение цены – отрезок ХА, на нем строится сетка Фибо. Из т.А рынок дает коррекцию вверх, при этом ее первая волна должна закончится в т.В (уровень 61,8%). Попытка восстановления в направлении тренда образует отрезок ВС, но не меняет локальный минимум А; т.С должна находиться в области 78,6% от движения AB, а т.D находится на 78,6% от движения ХА.

Ключевое условие для формирования модели — равенство CD=АВ, все остальные параметры допускают отклонения. Так, коррекция АВ может дойти до уровня 50%, а движение CD – ограничиться на 61,8%, но соотношение движений AB и CD обязательно при любой конфигурации бабочки.

Бабочка Гартли используется в разных конфигурациях и каждая из них дает сигналы на вход. Торговать по данной модели можно как в диапазоне между тт. X и D, так и после окончательного завершения фигуры.

Объемы во всех вариантах модели Бабочки Гартли при продаже и при покупке ведут себя одинаково: при первом импульсном движении тиковый объем растет, при первой коррекции – падает до среднего уровня, второй период роста – растет средними темпами, на второй коррекции – активно растет при слабой волатильности, так как идет торговля в разных направлениях, после формировании т.D – резко растет в зависимости от общего направления модели (вверх или вниз).

Рекомендуемый таймфрейм: от М30 до D1. Точки входа: ищем на M15.

Рассмотрим

торговые сигналы на базе главной модели Бабочки, а варианты будут приведены в конце статьи.

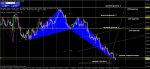

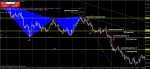

Так как человек — существо от природы ленивое, то все сложнейшие расчеты и графические построения Гартли уже давно автоматизированы и предлагаются в виде вариаций индикатора ZUP, которые можно легко найти в сети. Индикатор сам ищет на ценовом графике гармонические модели, чем значительно облегчает жизнь трейдеру. При появлении Бабочки на графике, рекомендуется проанализировать построения на разных периодах и если одновременно модель появилась на нескольких тайм-фреймах, то это значительно повышает общий потенциал торгового сигнала.

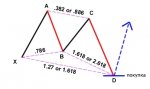

Сигналы на покупку

Представлен стандартный бычий паттерн. Красные линии — участки движения цены любого финансового инструмента:

т.X – начальная точка отсчета модели;

отрезок XA – импульсное, направленное в одном направлении без сильных откатов, движение цены вверх, которое и принимается за основу для уровней Фибо по ходу цены снизу-вверх;

отрезок АВ – первая коррекция (т.B — от 50% до 61.8% Фибо);

отрезок ВС – рост (т.С — от 61,8% до 78,6% Фибо АВ);

отрезок CD – вторая коррекция отрезка XA (в 1,272 – 1.618 раза больше отрезка ВС);

т.D – первая возможная точка входа на покупку (от 61,8% до 78,6% Фибо) и в данную точку ставим отложенный ордер Buy Limit.

Второй вариант входа в рынок – после окончательного формирования т.D ставим ордер Buy Stop на пробой трендовой линии, построенной по максимумам отрезка СD, или можно войти по рынку после четкого закрытия свечи выше данной линии тренда. Это консервативный, но более надежный подход.

Стоп-лосс: рекомендуется ставить ниже уровня 78,6% Фибо.

Тейк-профит: первая цель – т.А, здесь можно зафиксировать часть прибыли (примерно 30%-50%), а дальше двигаться трейлинг-стопом по уровням Фибоначчи.

Сигналы на продажу

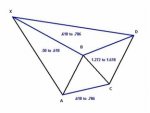

На рисунке — стандартный паттерн для медведей. Красные линии – реальное движение цены, остальное – повторим кратко:

т.X – начало отсчета; отрезок XA – первый импульс, основа для Фибо по ходу цены сверху-вниз; отрезок АВ – первая коррекция; отрезок ВС – второй импульс падения; отрезок CD – второй участок роста (коррекция); отрезок т.D – первая возможная точка входа на продажу — в эту точку ставим отложенный ордер Sell Limit.

Консервативный метод – после формирования т. D ставим Buy Stop на пробитие тренда СD, или открываемся на sell по рынку после фактического закрытия свечи ниже линии тренда.

Стоп-лосс: рекомендуется ставить на несколько пунктов выше уровня 78,6%.

Тейк-профит: первая цель для фиксации части прибыли – т.А, а дальше — на ваше усмотрение, согласно уровням Фибоначчи.

Некоторые варианты паттернов Гартли (насекомых мы рассмотрели выше!)

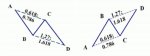

Эквивалентное движение AB=CD

Бычья модель эквивалентного движения \ Медвежья модель эквивалентного движения

Крабы

Мыши

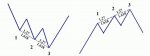

Три движения

Бычья модель Три движения \ Медвежья модель Три движения

Использование модели для бинарных опционов

Бабочка, особенно в процессе формирования представляет собой довольно сложную и неустойчивую ценовую конструкцию, абсолютно несбалансированную по времени. Применение ее для опционов можно увидеть только в том утверждении, что свой первый ценовой уровень профита она обязательно отработает, поэтому при появлении модели на графике можно работать только по опционам типа «выше-ниже» или «касание». Так как очень сложно предугадать момент отработки расчетных ценовых уровней, рекомендуется работать только на долгосроке или на опционах «по факту исполнения».

Эффективность всех вариантов моделей из семейства Бабочек Гартли достигает невероятно высокого уровня: до 85% сделок, основанных на этих сигналах, закрываются в прибыль. На рынке идеальные гармонические модели появляются не часто, но если вы их увидите, тем более, на нескольких временных периодах – обязательно открывайте торговую позицию.

Источник