Viktor_Pro

Почетный гражданин

Новости про Бен Ладена смешано отразились на склонности к риску

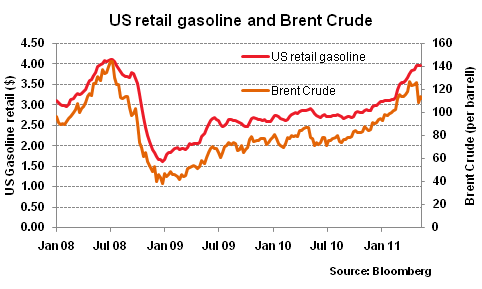

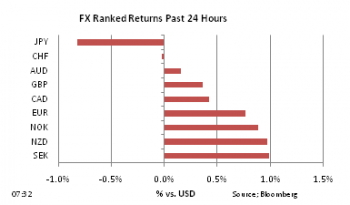

Новости о смерти лидера Аль-Каеды Бен Ладена получили различный отклик на рынках, что в какой-то степени может быть объяснено неловкостью и неожиданностью этого заявления. Доллар немного окреп, нефть минимально ослабла, а серебро первоначально рухнуло на 10%. Однако, обоюдоострый меч отношения по поводу отношения к риску сделал свое дело. Реакция, которую мы видели может контрастировать с риском, что подобные новости оживляют угрозу терроризма как со стороны Аль-Каеды, так и других подобных групп. Уже сейчас такие опасения находят подтверждение в повышении уровня боевой готовности США, особенно к атакам извне. В более долгосрочном плане, перспективы во многом зависят от того, как хорошо Аль-Каеда связанные с ней группы сумеют перестроиться. Мы можем быть уверены, что новости о Бен-Ладене не снимут угрозу терроризма и даже несколько повысят ее в ближайшее время.

Новости о смерти лидера Аль-Каеды Бен Ладена получили различный отклик на рынках, что в какой-то степени может быть объяснено неловкостью и неожиданностью этого заявления. Доллар немного окреп, нефть минимально ослабла, а серебро первоначально рухнуло на 10%. Однако, обоюдоострый меч отношения по поводу отношения к риску сделал свое дело. Реакция, которую мы видели может контрастировать с риском, что подобные новости оживляют угрозу терроризма как со стороны Аль-Каеды, так и других подобных групп. Уже сейчас такие опасения находят подтверждение в повышении уровня боевой готовности США, особенно к атакам извне. В более долгосрочном плане, перспективы во многом зависят от того, как хорошо Аль-Каеда связанные с ней группы сумеют перестроиться. Мы можем быть уверены, что новости о Бен-Ладене не снимут угрозу терроризма и даже несколько повысят ее в ближайшее время.