Viktor_Pro

Почетный гражданин

Тефлоновое покрытие евро

Приближается конец первого квартала, большинство наблюдателей рынка forex все еще удивлены тем, что по динамике евро – одна из лучших среди основных валют. Евро вырос на 6% против доллара и на 3% против фунта за этот период. Учитывая ухудшение проблем стран PIGS, что отражает растущая доходность, фундаментальную неспособность политиков еврозоны согласовать адекватную реакцию на долговой кризис и способность единой валюты опережать другие валюты, у евро есть тефлоновое покрытие, которое не может быть устойчивым.

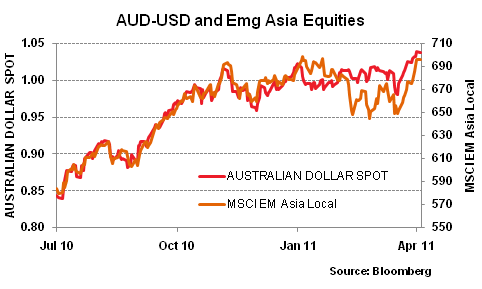

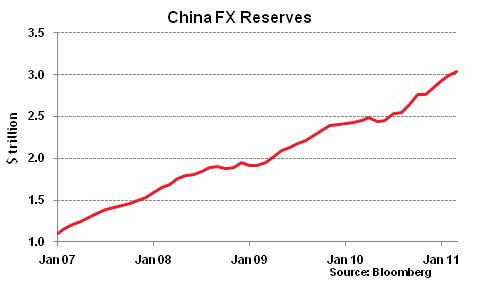

Есть три хороших объяснения устойчивости евро. Первое заключается в намерениях ЕЦБ увеличить процентные ставки в ответ на опасения совета управляющих в отношении растущей инфляции. Действительно, президент ЕЦБ Трише вчера выразил опасения о том, что более высокие темпы инфляции могут продлиться дольше, чем ожидается, что может вызвать дальнейшие ужесточения ставок. С начала года спред по двухлетним свопам EUR-US расширился на 60 пунктов. Во-вторых, азиатские центральные банки, особенно китайский, обеспечили важную словесную и финансовую поддержку евро в рамках своего желания уменьшить зависимость от доллара. В-третьих, немецкая экономика продолжает впечатляющими темпами идти вперед, в то время как Франция и Италия также неплохо себя показывают.

Отношение трейдеров к евро резко изменилось в течение квартала, в январе данные показали, что трейдеры были склонны к коротким позициям. В данный момент, тем не менее, трейдеры стремятся к длинным позициям. Остается наблюдать за тем, не переоценили ли они важность дифференциала процентных ставок в ущерб тревожной долговой динамики еврозоны.

Приближается конец первого квартала, большинство наблюдателей рынка forex все еще удивлены тем, что по динамике евро – одна из лучших среди основных валют. Евро вырос на 6% против доллара и на 3% против фунта за этот период. Учитывая ухудшение проблем стран PIGS, что отражает растущая доходность, фундаментальную неспособность политиков еврозоны согласовать адекватную реакцию на долговой кризис и способность единой валюты опережать другие валюты, у евро есть тефлоновое покрытие, которое не может быть устойчивым.

Есть три хороших объяснения устойчивости евро. Первое заключается в намерениях ЕЦБ увеличить процентные ставки в ответ на опасения совета управляющих в отношении растущей инфляции. Действительно, президент ЕЦБ Трише вчера выразил опасения о том, что более высокие темпы инфляции могут продлиться дольше, чем ожидается, что может вызвать дальнейшие ужесточения ставок. С начала года спред по двухлетним свопам EUR-US расширился на 60 пунктов. Во-вторых, азиатские центральные банки, особенно китайский, обеспечили важную словесную и финансовую поддержку евро в рамках своего желания уменьшить зависимость от доллара. В-третьих, немецкая экономика продолжает впечатляющими темпами идти вперед, в то время как Франция и Италия также неплохо себя показывают.

Отношение трейдеров к евро резко изменилось в течение квартала, в январе данные показали, что трейдеры были склонны к коротким позициям. В данный момент, тем не менее, трейдеры стремятся к длинным позициям. Остается наблюдать за тем, не переоценили ли они важность дифференциала процентных ставок в ущерб тревожной долговой динамики еврозоны.