Viktor_Pro

Почетный гражданин

Трише не расшевелить

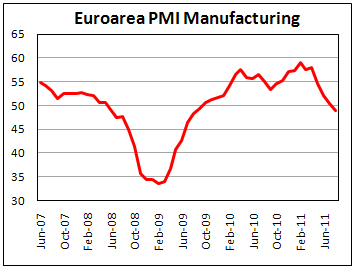

Завтра у ЕЦБ будет возможность представить изменения в политической позиции, однако вопрос в том, сможет ли Трише смягчить позицию ЕЦБ, или же он оставит это до ноября. Выступление в понедельник перед Европейским парламентом говорит о том, что ЕЦБ может решить рассматривать риски ценовой стабильности, как в целом сбалансированные, нежели нарастающие, как считалось до сих пор с прошлой пресс-конференции. Хотя утренние данные по инфляции (HICP) были на уровне 2.5%, есть признаки того, что инфляция еврозоны достигла пика, ослабнув с 2.8% апрельского пика ранее в этом году. Кроме того, периферия, которая изначально сталкивалась с ростом инфляции на фоне повышения налогов с продаж и других налоговых изменений, теперь видит падение темпов инфляции.

ЕЦБ, скорее всего, займет умеренную позицию в отношении рисков долгосрочной инфляции, так будет пока не уйдет Трише. ЕЦБ не остается ничего, кроме настойчивости после того, как ЦБ упирался ногами и руками против изменения политики, например, в отношении программы по закупке бондов. Тем не менее, более выраженный сдвиг в политической позиции вполне возможно изменит взгляды на рост ставок в конце октября, когда уйдет Трише. Рост ставок в этом году (в июле, в частности) был непродуманным и показал, что ЕЦБ не извлек уроков из кредитного кризиса, один из которых заключается в том, что нужно опасаться финансовых рисков и не зацикливаться на инфляционных целях. Трише вряд ли изменится, но его преемник вполне возможно будет другим.

Завтра у ЕЦБ будет возможность представить изменения в политической позиции, однако вопрос в том, сможет ли Трише смягчить позицию ЕЦБ, или же он оставит это до ноября. Выступление в понедельник перед Европейским парламентом говорит о том, что ЕЦБ может решить рассматривать риски ценовой стабильности, как в целом сбалансированные, нежели нарастающие, как считалось до сих пор с прошлой пресс-конференции. Хотя утренние данные по инфляции (HICP) были на уровне 2.5%, есть признаки того, что инфляция еврозоны достигла пика, ослабнув с 2.8% апрельского пика ранее в этом году. Кроме того, периферия, которая изначально сталкивалась с ростом инфляции на фоне повышения налогов с продаж и других налоговых изменений, теперь видит падение темпов инфляции.

ЕЦБ, скорее всего, займет умеренную позицию в отношении рисков долгосрочной инфляции, так будет пока не уйдет Трише. ЕЦБ не остается ничего, кроме настойчивости после того, как ЦБ упирался ногами и руками против изменения политики, например, в отношении программы по закупке бондов. Тем не менее, более выраженный сдвиг в политической позиции вполне возможно изменит взгляды на рост ставок в конце октября, когда уйдет Трише. Рост ставок в этом году (в июле, в частности) был непродуманным и показал, что ЕЦБ не извлек уроков из кредитного кризиса, один из которых заключается в том, что нужно опасаться финансовых рисков и не зацикливаться на инфляционных целях. Трише вряд ли изменится, но его преемник вполне возможно будет другим.