Блог FxPro по Forex: Сталкиваясь с новой реальностью

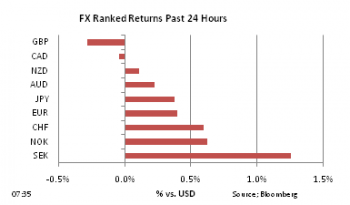

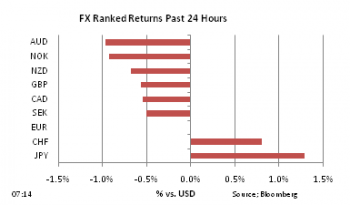

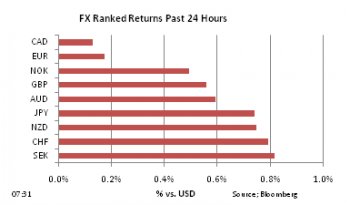

Мы увидели примечательный сдвиг в этом году, где надежда на более самоподдерживающееся восстановление в США и за их пределами, уступила место реальности, и этот год вполне может оказаться еще одним годом разочарования. Некоторые принимают реальность, другие, похоже, слепы. Валюты реагируют соответственно.

В конце года в США речь шла о ВВП за первый квартал, который двигался в сторону 4%. Реальность такова, что мы можем получить лишь половину после публикации данных позже в этом месяце, а последние розничные данные показали, что продажи едва растут на фоне инфляции. В Британии удивительное падение ВВП в четвертом квартале было связано с погодой, и в то время как мы готовы увидеть восстановление в первом квартале, в данный момент мы не можем быть уверены в том, что возвращение к норме будет выше предыдущего снижения на 0.5%. Розничные продажи оставались на одном уровне в первые два месяца года, а результаты исследования также говорят о том, что март тоже был разочаровывающим. То, что Германия может сделать в еврозоне благодаря своей экономической мощи, уменьшается из-за несоответствия экономик в рамках самой еврозоны, не только с бюджетной стороны, а также и с экономической (хотя, естественно, они тесно взаимосвязаны).

Ужесточение ставок ЕЦБ, хотя на это предположительно все согласились, будет по-разному влиять на страны в еврозоне. В данный момент, рынки все еще ожидают два увеличения ставок от ЕЦБ в этом году. Тем временем, от британских ставок ждут аналогичного роста за тот же период. Более того, валютные рынки были очень чувствительны к таким изменениям перспектив. Трехмесячная корреляция между спредом двухлетней процентной ставки и парой EUR/USD очень близка к историческому максимуму, оттесняя суверенные факторы риска в качестве основного драйвера единой валюты в этом году. Аналогичная картина свойственна и кабелю с только что упавшей с максимума корреляцией между двухлетним спредом и парой GBP/USD в прошлом месяце в область 0.55.

Как результат, обе валюты могут оказаться уязвимыми, в случае если экономические данные продолжат разочаровывать. Для стерлинга риски более насущны. Перспективы роста ставок сместились в будущее (наиболее вероятно, на май), однако три члена комитета все еще голосуют за повышение ставок на мартовской встрече (мы узнаем больше на следующей неделе после протокола апрельского заседания), и могут все еще произойти потенциальные сдвиги в ожиданиях. Хотя рынок труда показывает на этой неделе дальнейшее падение уровня безработицы, найм все еще слаб для текущей стадии цикла, а дальнейшее падение реальных зарплат негативно скажется на росте продуктивности. Исторически так сложилось, что этих оснований мало для устойчивого восстановления.

Было ли оправданным повышение ставок для еврозоны, станет понятно в конце года. Тогда влияние более высоких процентных ставок на периферию будет проходить через обычные каналы (во многом путем переменных ипотечных ставок) и тогда будут получены доказательства, превратилась ли высокая инфляция в более высокие зарплаты в быстро растущем ядре еврозоны (потребуется до года). Реальность заключается в том, что этот год может стать разочарованием, но главная ошибка ЕЦБ (с последствиями для валюты) заключается в слепоте и старте компании по будущему ужесточению.

Simon Smith, главный экономист FxPro.