Viktor_Pro

Почетный гражданин

Евро восстановился после сильных азиатских покупок ночью

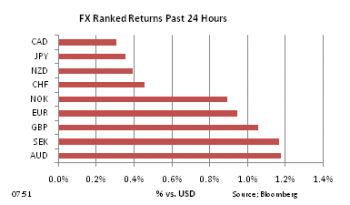

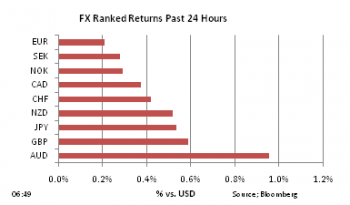

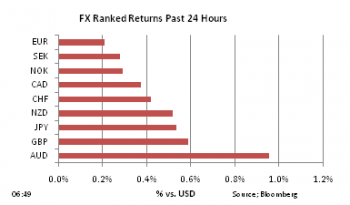

Единая валюта выросла более чем на 1% к доллару до 1,3365 в начале торгов с минимумов, зафиксированных ночью. И вновь, это все те же азиатские центробанки, скупающие евро при первых признаках слабости, запуская волну короткого покрытия трейдерами. Новости прошедшей ночи по итогам встречи представителей финансовой элиты не смогли удивить конкретикой, что временно повредило евро. Некоторые трейдеры были удивлены открытием, что ЕЦБ купил облигаций еще на 2,3 млрд. евро на прошлой неделе, доведя общий размер покупки активов до 76,5 млрд. евро.

Лидеры ЕС изучают возможности увеличения фонда EFSF. Наспех созванная встреча в Брюсселе, включающая шесть стран Европы с рейтингом AAA не смогла произвести на свет что-то конкретное, кроме рассмотрения возможности расширения гарантий фонду EFSF. В данный момент размер фонда составляет 440 млрд. евро, но при этом на займы может быть направлено лишь 250 млрд., из-за требуемого буфера в качестве обеспечения высшего рейтинга фонда – AAA. Те страны в Европе, которые имеют более сильное финансовое положение хотят быть уверены, что дополнительная поддержка EFSF не увеличит риски для каждого отдельно взятого члена. Это совершенно понятная позиция, но к сожалению, не существует бесплатных ланчей, когда имеем дело с пагубным кризисом суверенного долга, и в какой-то момент этот подход обречен на провал.

Единая валюта выросла более чем на 1% к доллару до 1,3365 в начале торгов с минимумов, зафиксированных ночью. И вновь, это все те же азиатские центробанки, скупающие евро при первых признаках слабости, запуская волну короткого покрытия трейдерами. Новости прошедшей ночи по итогам встречи представителей финансовой элиты не смогли удивить конкретикой, что временно повредило евро. Некоторые трейдеры были удивлены открытием, что ЕЦБ купил облигаций еще на 2,3 млрд. евро на прошлой неделе, доведя общий размер покупки активов до 76,5 млрд. евро.

Лидеры ЕС изучают возможности увеличения фонда EFSF. Наспех созванная встреча в Брюсселе, включающая шесть стран Европы с рейтингом AAA не смогла произвести на свет что-то конкретное, кроме рассмотрения возможности расширения гарантий фонду EFSF. В данный момент размер фонда составляет 440 млрд. евро, но при этом на займы может быть направлено лишь 250 млрд., из-за требуемого буфера в качестве обеспечения высшего рейтинга фонда – AAA. Те страны в Европе, которые имеют более сильное финансовое положение хотят быть уверены, что дополнительная поддержка EFSF не увеличит риски для каждого отдельно взятого члена. Это совершенно понятная позиция, но к сожалению, не существует бесплатных ланчей, когда имеем дело с пагубным кризисом суверенного долга, и в какой-то момент этот подход обречен на провал.