Viktor_Pro

Почетный гражданин

Стерлинговые рынки сейчас оценивают повышение ставки в июле

Стерлинговые рынки сейчас оценивают повышение ставки в июле

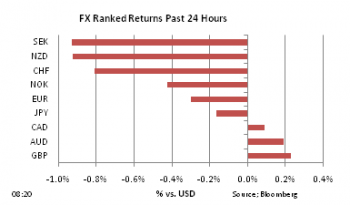

Стерлинг продолжает повышаться после вчерашнего роста и после оглашения более сильных, чем ожидалось производственных PMI. Сломав вчера уровень 1,60, он ускорился. Сейчас ключевой целью для быков может являться уровень 1,63, последний раз наблюдавшийся в начале ноября. Ночной толчок был основан на отчете от NIESR, который предсказал три повышения ставки в этом году. Стоит отметить, что этот прогноз основан на предположении, что правительство не станет следовать своему плану фискального ужесточения, чтобы обеспечить монетарной политике больше пространства для маневра. Но на данном этапе есть лишь немного признаков, что именно так и будет со стороны фискальной политики. Более важным для рынков стало повышение производственного PMI до 62,0, благодаря росту индекса отпускных цен до уровней 2008-го, и закупочных цен – до максимальных в истории. Реакцией рынков процентных ставок стало закладывание в котировки вероятности ужесточения политики в июле, другими словами, уровнями, которые превышают то, что мы видели после высоких данных по CPI. Конечно, понижается риск, что первые шаги будут ранее этого срока, но пока правительство сохраняет свой курс, серия повышений во второй половине года выглядит все менее возможной.

Стерлинговые рынки сейчас оценивают повышение ставки в июле

Стерлинг продолжает повышаться после вчерашнего роста и после оглашения более сильных, чем ожидалось производственных PMI. Сломав вчера уровень 1,60, он ускорился. Сейчас ключевой целью для быков может являться уровень 1,63, последний раз наблюдавшийся в начале ноября. Ночной толчок был основан на отчете от NIESR, который предсказал три повышения ставки в этом году. Стоит отметить, что этот прогноз основан на предположении, что правительство не станет следовать своему плану фискального ужесточения, чтобы обеспечить монетарной политике больше пространства для маневра. Но на данном этапе есть лишь немного признаков, что именно так и будет со стороны фискальной политики. Более важным для рынков стало повышение производственного PMI до 62,0, благодаря росту индекса отпускных цен до уровней 2008-го, и закупочных цен – до максимальных в истории. Реакцией рынков процентных ставок стало закладывание в котировки вероятности ужесточения политики в июле, другими словами, уровнями, которые превышают то, что мы видели после высоких данных по CPI. Конечно, понижается риск, что первые шаги будут ранее этого срока, но пока правительство сохраняет свой курс, серия повышений во второй половине года выглядит все менее возможной.