Viktor_Pro

Почетный гражданин

Высокобетовые валюты наслаждаются всплеском сырья

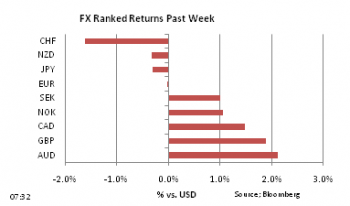

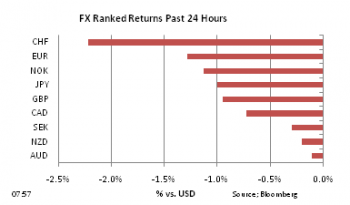

Для высокобетовых валют, которые зависят от внушительного глобального роста, последний всплеск в ценах на сырье был манной небесной. Валюты основных экспортеров нефти, такие как норвежская крона и мексиканский песо, поднялись более чем на 1% за прошлую неделю, в то время как осси подпрыгнул сразу на 2%. Осси помог еще ночной взлет, спровоцированный оптимистичной оценкой роста от РБА. В дополнение австралийский центробанк поднял инфляционный прогноз на текущий год с 3% до 2,75% ранее, указав, что могут потребоваться дополнительные ужесточения монетарной политики.

Для высокобетовых валют, которые зависят от внушительного глобального роста, последний всплеск в ценах на сырье был манной небесной. Валюты основных экспортеров нефти, такие как норвежская крона и мексиканский песо, поднялись более чем на 1% за прошлую неделю, в то время как осси подпрыгнул сразу на 2%. Осси помог еще ночной взлет, спровоцированный оптимистичной оценкой роста от РБА. В дополнение австралийский центробанк поднял инфляционный прогноз на текущий год с 3% до 2,75% ранее, указав, что могут потребоваться дополнительные ужесточения монетарной политики.