Viktor_Pro

Почетный гражданин

Европейские дефляционные риски оцениваются в 74% в рамках глобального опроса...

Финансовые профессионалы оптимистичны в отношении перспектив глобальной экономики, хотя и не столь горячо, как в начале года. Таковы данные последнего глобального опроса инвесторов Bloomberg, который демонстрирует опасения от Украины до дефляции в Европе.

Сорок процентов респондентов исследования Bloomberg заявляют, что ситуация в глобальной экономике улучшается, другие 43% считают, что ситуация стабильна, и лишь 12% считают, что ситуация ухудшается. Энтузиазм достаточно спокойный: 59% считали, что ситуация в экономике улучшалась в ходе опроса в январе; это было максимальное значение с того момента, когда мир вышел из рецессии в 2009 году.

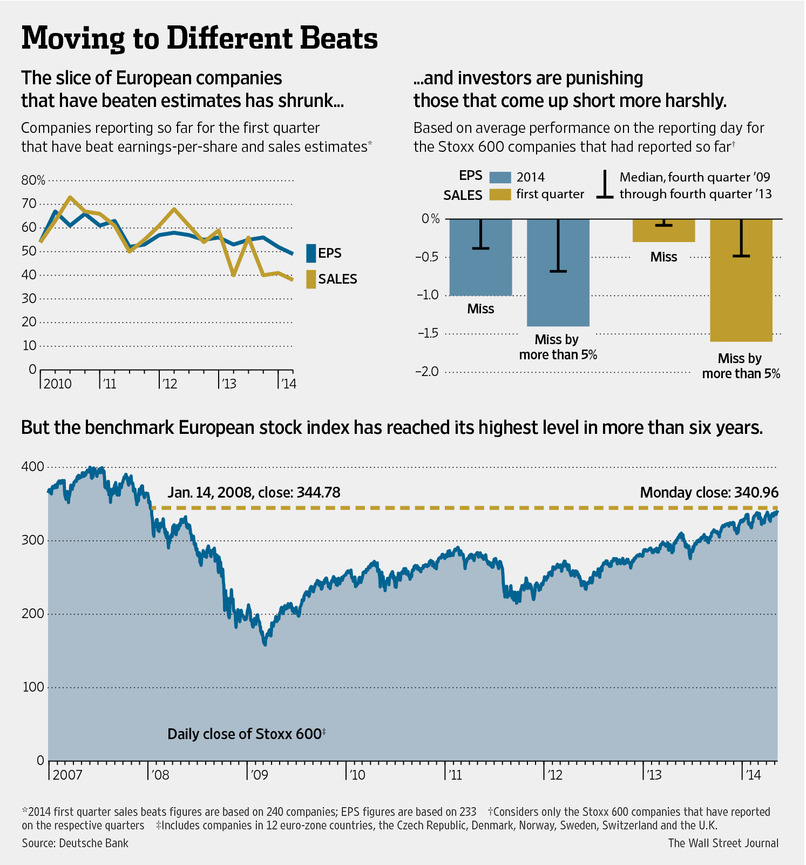

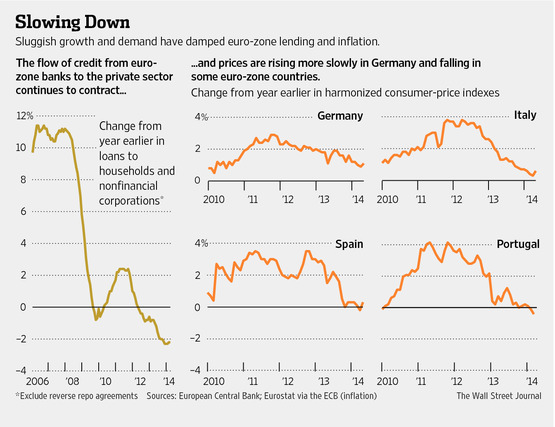

Опрос респондентов демонстрирует их опасения в отношении дефляции в еврозоне. Около двух третей заявляют, что это более существенная угроза, чем инфляция. Некоторые страны, например Португалия, столкнулись с дефляцией в этом году, уровень инфляции в валютном блоке в целом составлял 0.7% в апреле, что примерно треть от целевого показателя ЕЦБ. «Одна из причин любить сейчас европейские акции заключается в том, что они дёшевы, - считает Расс Кёстрих, главный инвестиционный стратег BlackRock Inc. из Нью-Йорка, под управлением которой находятся 4.3 триллиона долларов активов.

Europe Deflation Risk Seen by 74% in Global Investor Poll, Bloomberg, May 12

Финансовые профессионалы оптимистичны в отношении перспектив глобальной экономики, хотя и не столь горячо, как в начале года. Таковы данные последнего глобального опроса инвесторов Bloomberg, который демонстрирует опасения от Украины до дефляции в Европе.

Сорок процентов респондентов исследования Bloomberg заявляют, что ситуация в глобальной экономике улучшается, другие 43% считают, что ситуация стабильна, и лишь 12% считают, что ситуация ухудшается. Энтузиазм достаточно спокойный: 59% считали, что ситуация в экономике улучшалась в ходе опроса в январе; это было максимальное значение с того момента, когда мир вышел из рецессии в 2009 году.

Опрос респондентов демонстрирует их опасения в отношении дефляции в еврозоне. Около двух третей заявляют, что это более существенная угроза, чем инфляция. Некоторые страны, например Португалия, столкнулись с дефляцией в этом году, уровень инфляции в валютном блоке в целом составлял 0.7% в апреле, что примерно треть от целевого показателя ЕЦБ. «Одна из причин любить сейчас европейские акции заключается в том, что они дёшевы, - считает Расс Кёстрих, главный инвестиционный стратег BlackRock Inc. из Нью-Йорка, под управлением которой находятся 4.3 триллиона долларов активов.

Europe Deflation Risk Seen by 74% in Global Investor Poll, Bloomberg, May 12