Viktor_Pro

Почетный гражданин

Новые тесты турбулентностью на посткризисных финансовых рынках

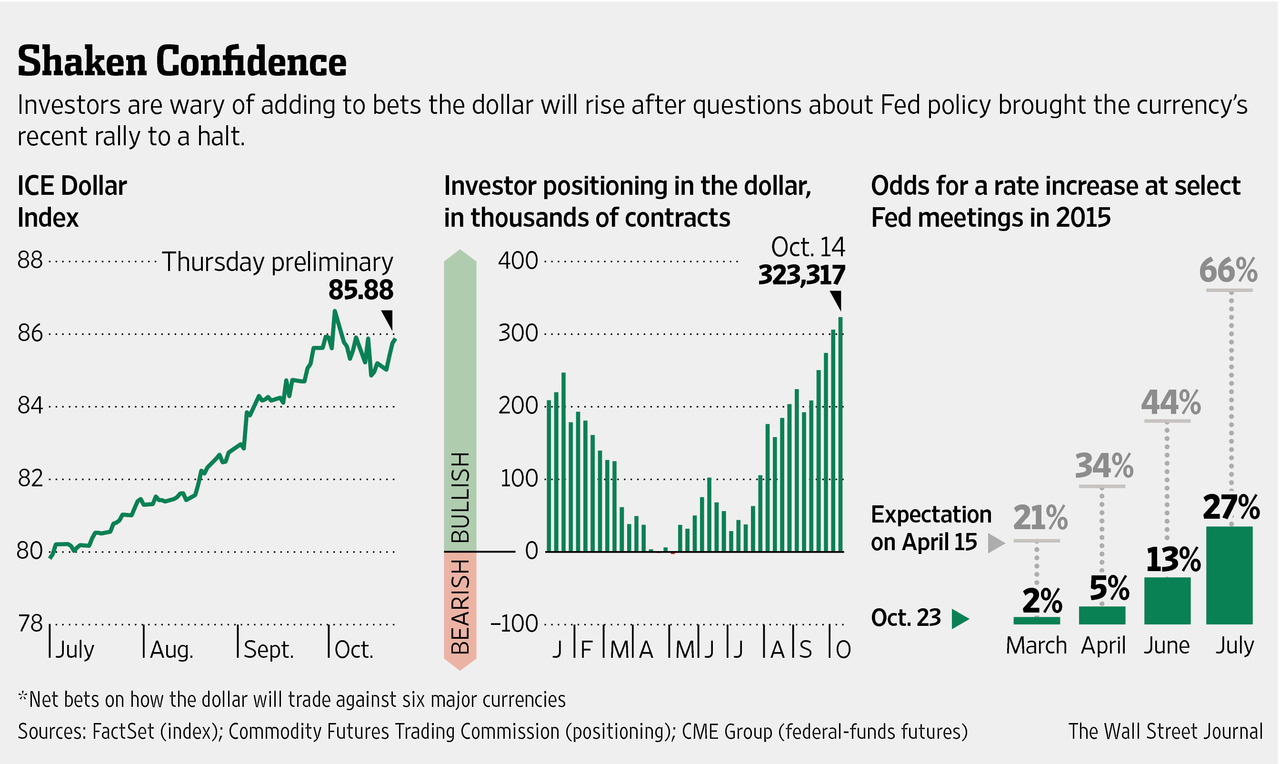

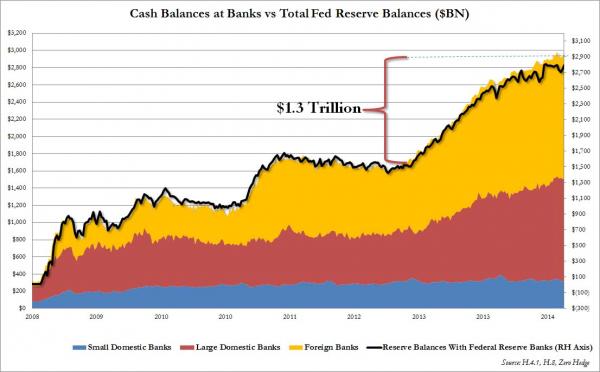

Существенное усиление волатильности тестирует посткризисные финансовые рынки на способность банков абсорбировать риски и движимые новыми технологиями возможные новые крахи в системе. Хотя инвесторы и трейдеры заявляют, что рынки стали безопаснее после финансового кризиса 2008 года, в системе сейчас меньше заемных средств, и банки более устойчивы к шокам, они опасаются, что рынок не настолько устойчив перед резкими всплесками закупок и распродаж.

Распродажа акций и низкокачественных облигаций на прошлой неделе произошла из-за стечения обстоятельств: разочаровывающие данные, опасения в отношении глобального роста и нервозность из-за влияния возможного повышения процентных ставок в США. Ситуация усугублялась из-за неспособности банков и маркетмейкеров вмешиваться и покупать сбрасываемые активы.

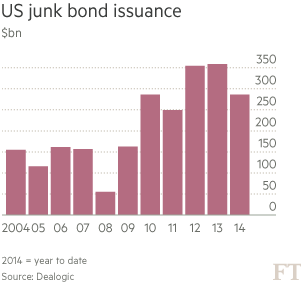

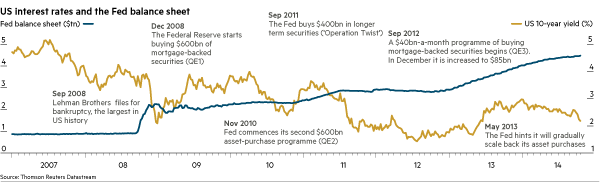

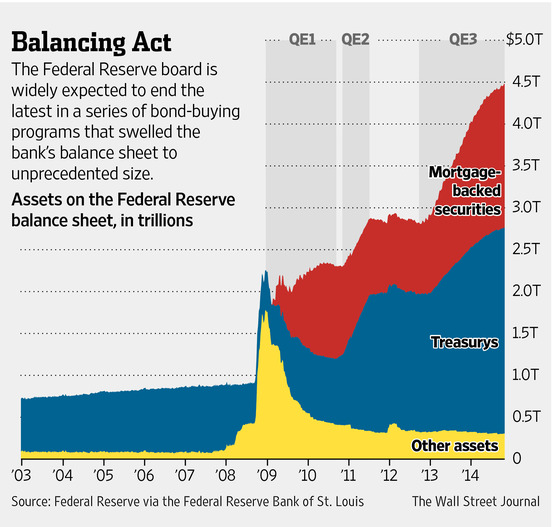

Эти опасения наиболее остро ощущаются на корпоративном рынке облигаций, выступавшим своеобразным магнитом в течение последних пяти лет для инвесторов в поиске доходности в моменты наиболее низких процентных ставок. ФРС закладывает основы для повышения ставок, делая долговой рынок уязвимым к стремлению инвесторов к выходу, волатильным колебаниям цен, и снижению способности банков удерживать ценные бумаги на своих балансах. Фирма по управлению активами BlackRock предупредила в сентябре о том, что торговая среда для корпоративных бондов была "сломлена", призывая к более широкому разнообразию площадок и видов продуктов.

Fresh turbulence tests post-crisis financial markets, Reuters, Oct 22

Существенное усиление волатильности тестирует посткризисные финансовые рынки на способность банков абсорбировать риски и движимые новыми технологиями возможные новые крахи в системе. Хотя инвесторы и трейдеры заявляют, что рынки стали безопаснее после финансового кризиса 2008 года, в системе сейчас меньше заемных средств, и банки более устойчивы к шокам, они опасаются, что рынок не настолько устойчив перед резкими всплесками закупок и распродаж.

Распродажа акций и низкокачественных облигаций на прошлой неделе произошла из-за стечения обстоятельств: разочаровывающие данные, опасения в отношении глобального роста и нервозность из-за влияния возможного повышения процентных ставок в США. Ситуация усугублялась из-за неспособности банков и маркетмейкеров вмешиваться и покупать сбрасываемые активы.

Эти опасения наиболее остро ощущаются на корпоративном рынке облигаций, выступавшим своеобразным магнитом в течение последних пяти лет для инвесторов в поиске доходности в моменты наиболее низких процентных ставок. ФРС закладывает основы для повышения ставок, делая долговой рынок уязвимым к стремлению инвесторов к выходу, волатильным колебаниям цен, и снижению способности банков удерживать ценные бумаги на своих балансах. Фирма по управлению активами BlackRock предупредила в сентябре о том, что торговая среда для корпоративных бондов была "сломлена", призывая к более широкому разнообразию площадок и видов продуктов.

Fresh turbulence tests post-crisis financial markets, Reuters, Oct 22