Viktor_Pro

Почетный гражданин

Всемирный Банк снижает прогнозы перспектив глобального экономического роста

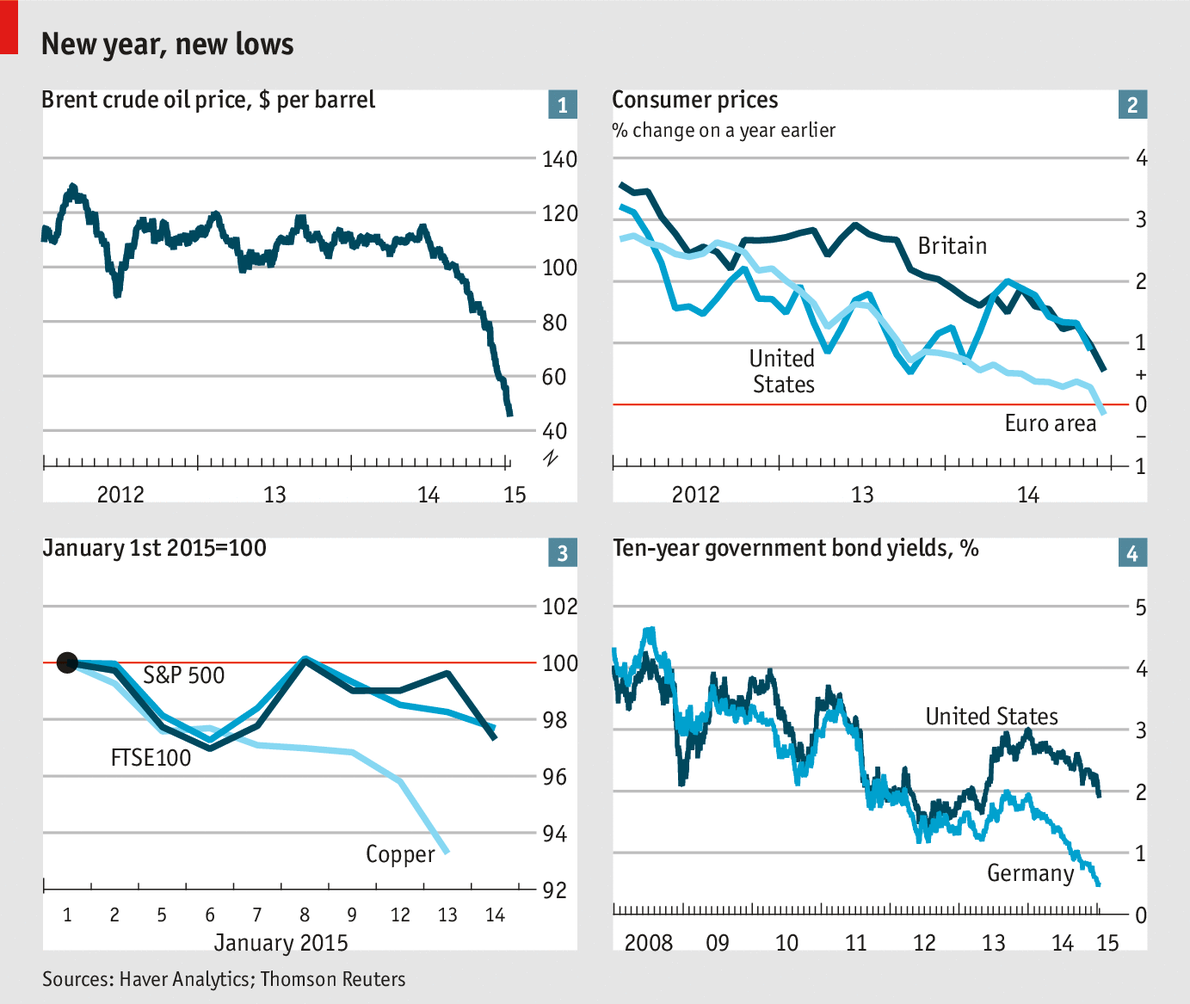

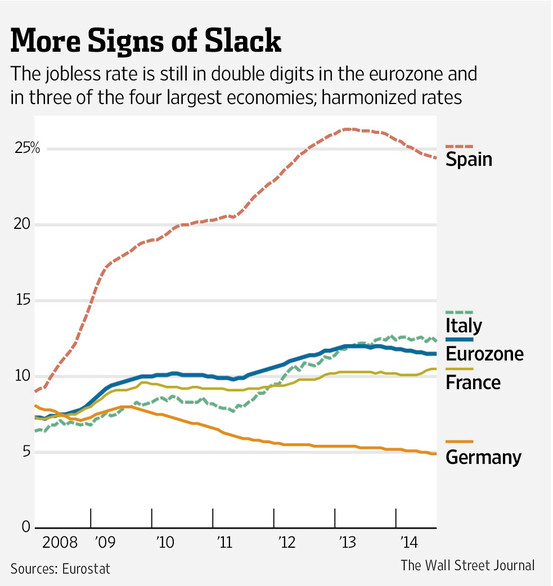

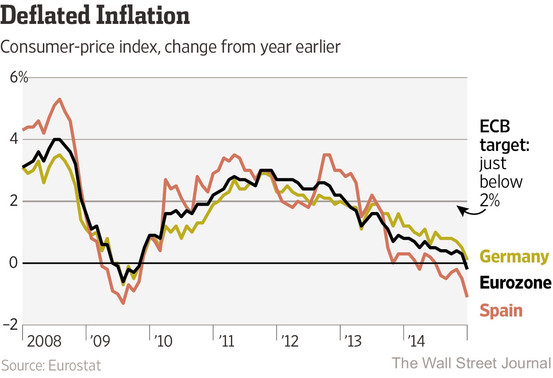

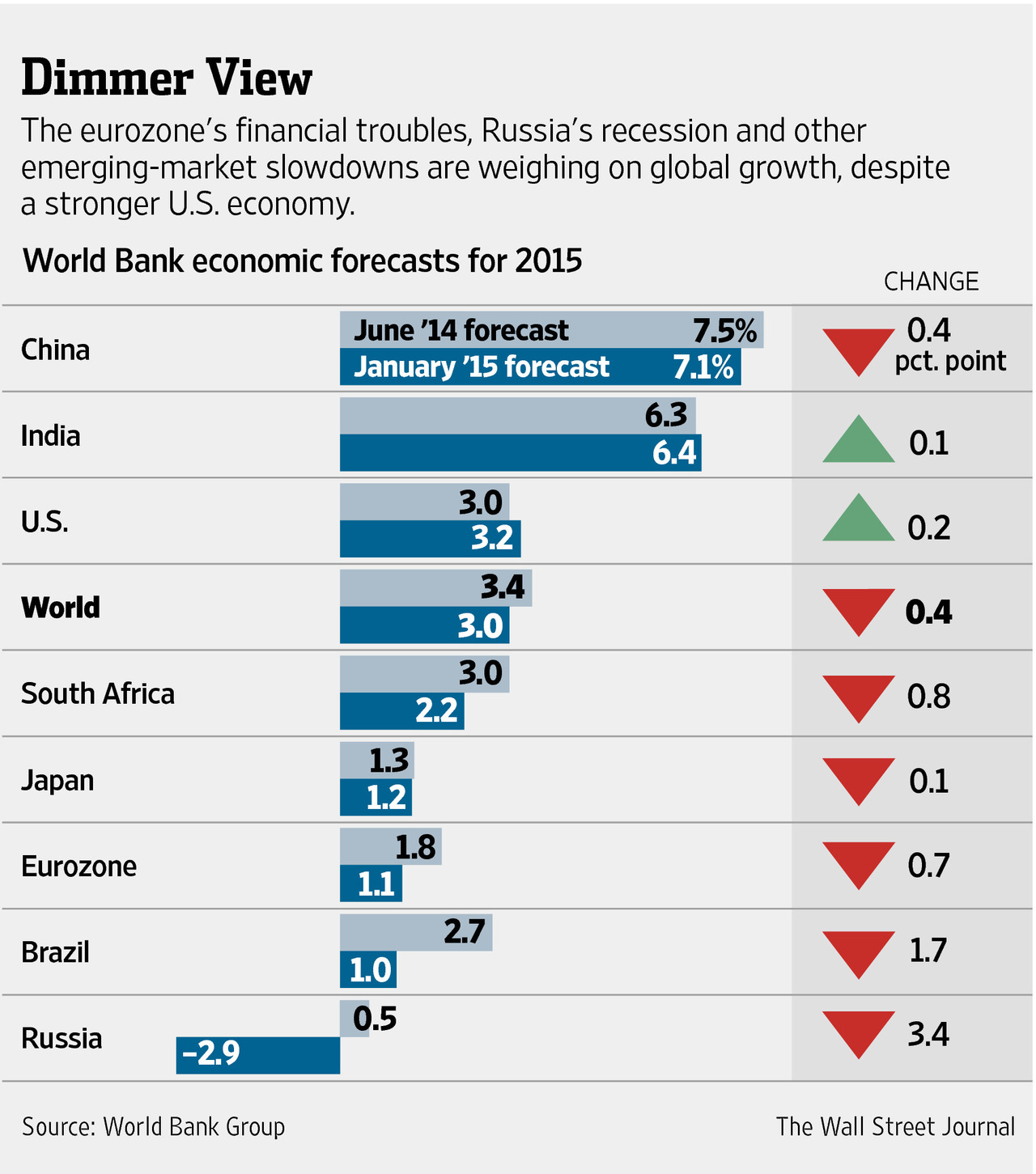

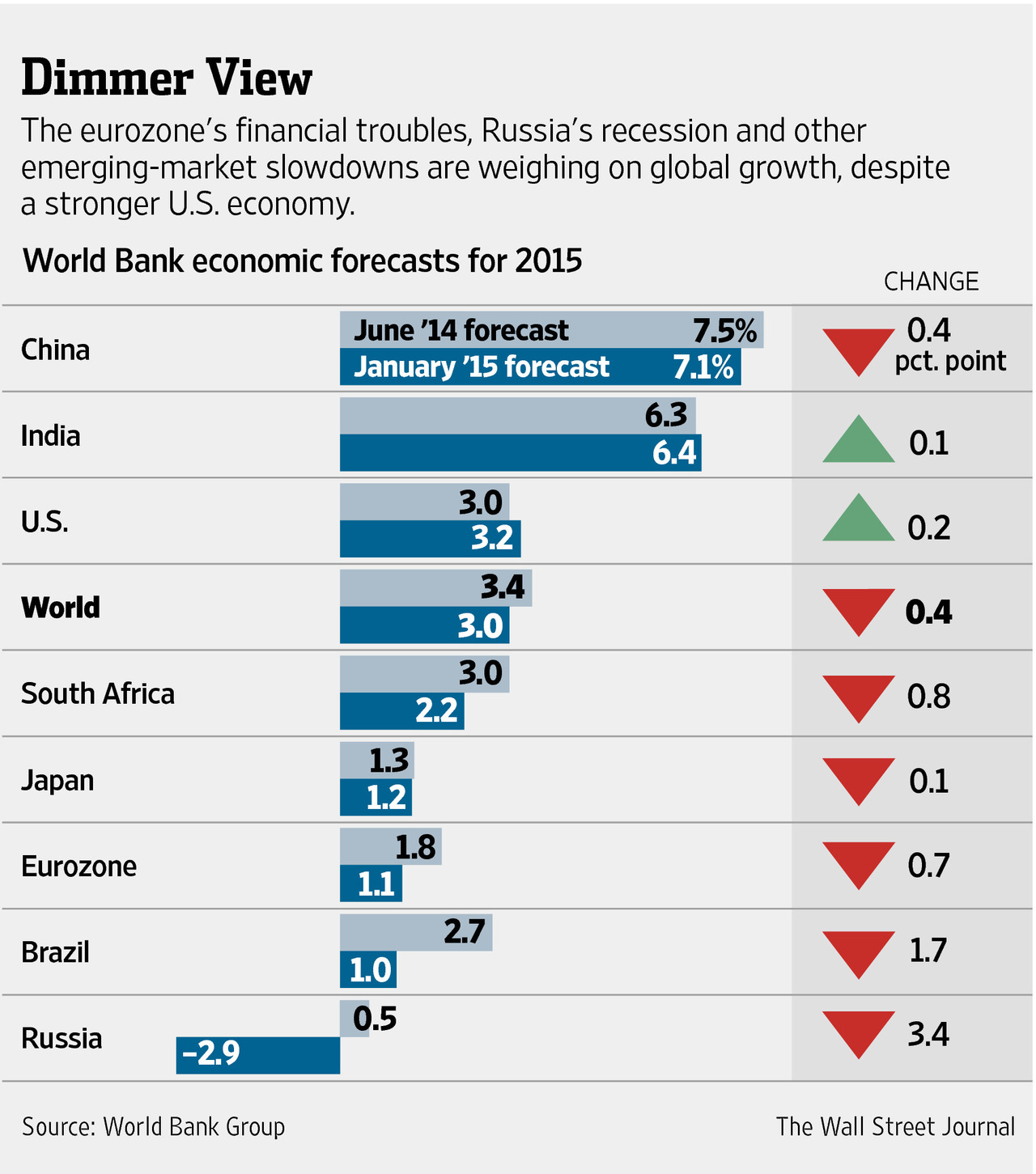

Всемирный Банк снизил прогноз перспектив глобального роста во вторник, заявляя, что укрепления американской экономики и снижения цен на нефть не будет достаточно для того, чтобы компенсировать проблемы в еврозоне и на развивающихся рынках. Вашингтонский институт развития ожидает роста глобальной экономики выше 3% в этом году с 2.6% в 2014, тем не менее, этот показатель все еще ниже более ранних прогнозов на 3.4%.

Экономисты Банка считают, что цены на нефть, снизившиеся более чем на половину в течение последних шести месяцев, представляют неодинаковые выгоды для основных импортеров нефти. Снижение цен на нефть подстегнуло американское восстановление, так как это дало потребителям больше средств на расходы, что толкнуло Банк к пересмотру прогнозов на рост глобальной экономики на 0.2% до 3.2%. Тем не менее, снижение цен не может обеспечить более уверенный рост для импортеров вроде Европы и Японии, тогда как ведущие экспортеры нефти сталкиваются с серьезными проблемами.

Россия устремилась в сторону глубокой рецессии. Банк считает, что экономика сократится на 2.9% в этом году, так как страна столкнулась со снижением цен на нефть и западными санкциями за свое участие в украинском конфликте. Российский кризис также распространяется и на соседние страны. Рост в Казахстане, который является другим крупным экспортером нефти, и опирается на денежные переводы от казахов, работающих в России, был сокращен на 4.1% до 1.8%.

World Bank Lowers Outlook for Global Economic Growth, WSJ, Jan 13

Всемирный Банк снизил прогноз перспектив глобального роста во вторник, заявляя, что укрепления американской экономики и снижения цен на нефть не будет достаточно для того, чтобы компенсировать проблемы в еврозоне и на развивающихся рынках. Вашингтонский институт развития ожидает роста глобальной экономики выше 3% в этом году с 2.6% в 2014, тем не менее, этот показатель все еще ниже более ранних прогнозов на 3.4%.

Экономисты Банка считают, что цены на нефть, снизившиеся более чем на половину в течение последних шести месяцев, представляют неодинаковые выгоды для основных импортеров нефти. Снижение цен на нефть подстегнуло американское восстановление, так как это дало потребителям больше средств на расходы, что толкнуло Банк к пересмотру прогнозов на рост глобальной экономики на 0.2% до 3.2%. Тем не менее, снижение цен не может обеспечить более уверенный рост для импортеров вроде Европы и Японии, тогда как ведущие экспортеры нефти сталкиваются с серьезными проблемами.

Россия устремилась в сторону глубокой рецессии. Банк считает, что экономика сократится на 2.9% в этом году, так как страна столкнулась со снижением цен на нефть и западными санкциями за свое участие в украинском конфликте. Российский кризис также распространяется и на соседние страны. Рост в Казахстане, который является другим крупным экспортером нефти, и опирается на денежные переводы от казахов, работающих в России, был сокращен на 4.1% до 1.8%.

World Bank Lowers Outlook for Global Economic Growth, WSJ, Jan 13