Viktor_Pro

Почетный гражданин

Отчет по занятости и курс августа

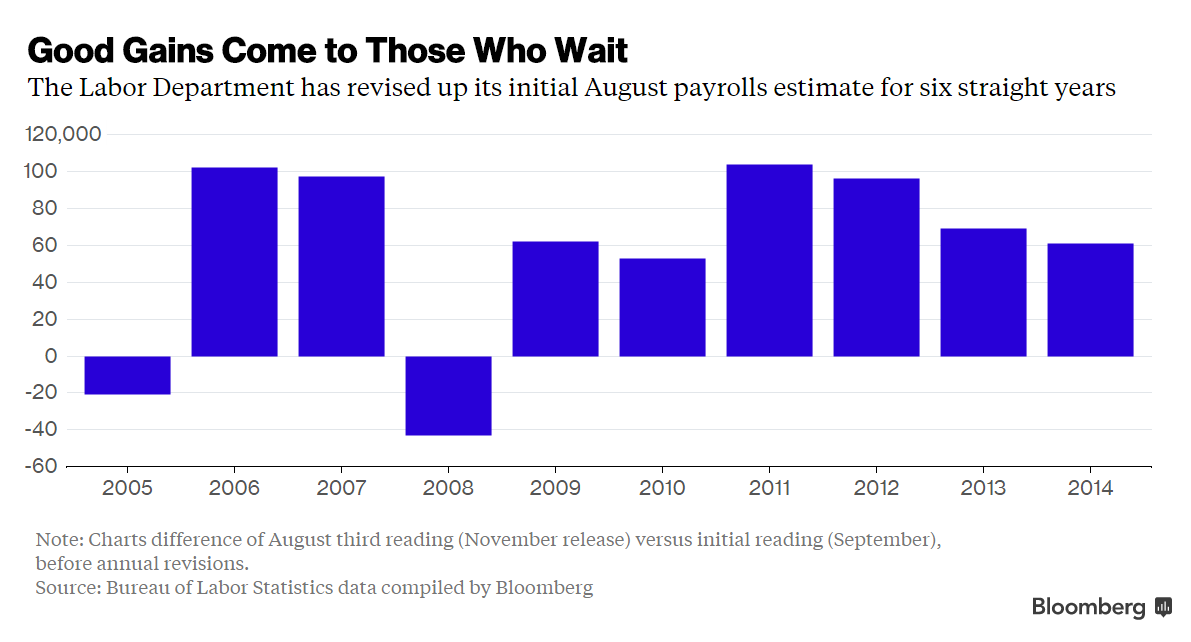

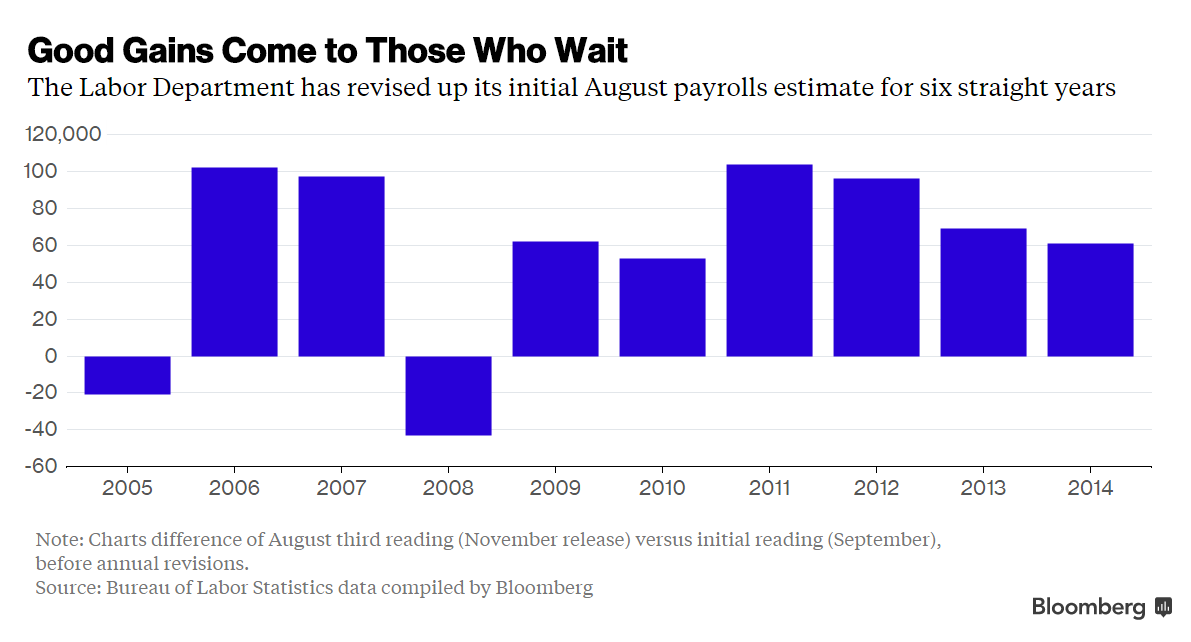

Последний отчет по занятости перед сентябрьским заседанием ФРС обладает потенциалом для "встряхивания" рынков. Экономисты переоценивали данные по занятости за август в среднем на 50k все последние четыре года. Так какие же пункты будут самыми важными для экономистов и аналитиков действий ФРС после публикации данных в 8:30 в пятницу в Вашингтоне.

Рабочие места. Основной показатель, получаемый на основе опроса работодателей, демонстрировал достаточно хорошие уровни в 2015 году, даже в условиях противоречивых экономических данных первого полугодия. Рост занятости в среднем составлял 211k вплоть по июль после 260k в месяц в 2014 году, что стало лучшим годом для американского рынка труда с 1999 года.

Уровень безработицы. На 5.3% он близок к понимаю ФРС полной занятости с показателем безработицы на 5 - 5.2%. Позитивные признаки со стороны рынка труда после выхода последнего отчета указывают на то, что есть более чем достаточный уровень импульса, чтобы снизить июльский показатель 5.261%. Опрос Bloomberg указывает на 5.2%.

Рост зарплат. Устойчивый импульс по-прежнему не фиксируется. Средняя почасовая оплата выросла на 2.1% за 12 месяцев по конец июля, что соответствовало средним показателям с начала роста шесть лет назад.

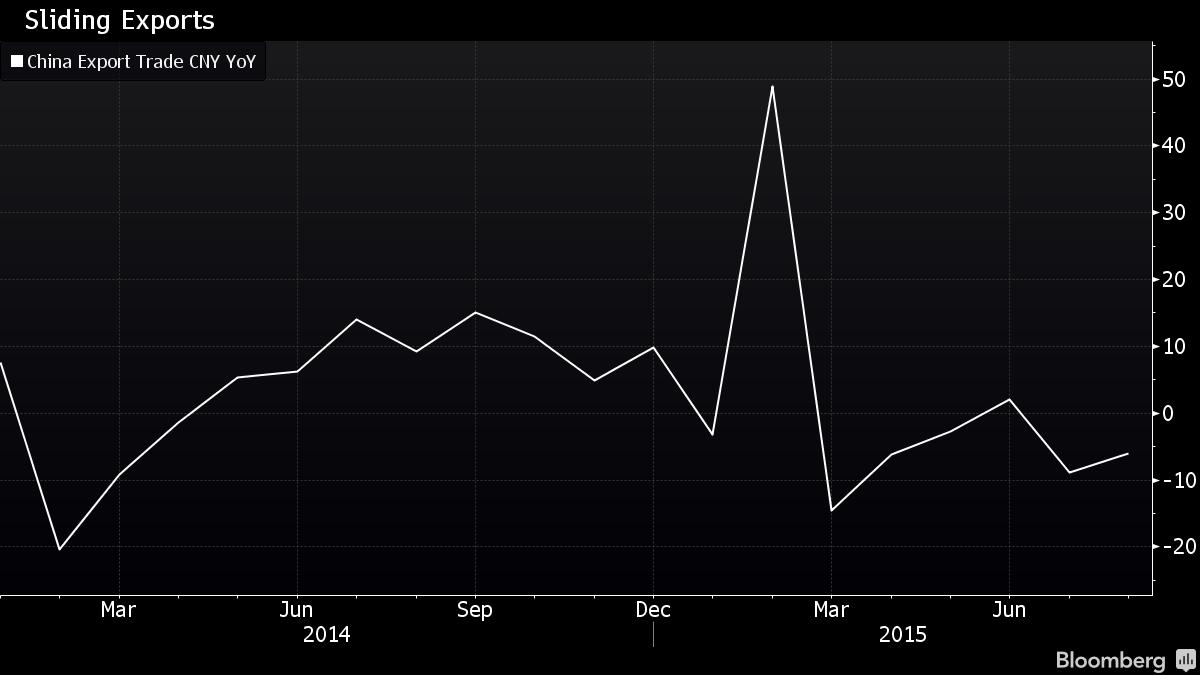

Влияние на рынок. Турбулентность на финансовых рынках, по меньшей мере, не оказала существенного влияния на принятие решений по найму в августе. Опросы домохозяйств и бизнеса будут охватывать ответы за период с 9 по 15 августа. Рынки начали свое погружение 18 августа на спаде китайского роста и неожиданной девальвации юаня.

The Jobs Report and the August Curse: Jobs Day Guide, Bloomberg, Sep 3

Последний отчет по занятости перед сентябрьским заседанием ФРС обладает потенциалом для "встряхивания" рынков. Экономисты переоценивали данные по занятости за август в среднем на 50k все последние четыре года. Так какие же пункты будут самыми важными для экономистов и аналитиков действий ФРС после публикации данных в 8:30 в пятницу в Вашингтоне.

Рабочие места. Основной показатель, получаемый на основе опроса работодателей, демонстрировал достаточно хорошие уровни в 2015 году, даже в условиях противоречивых экономических данных первого полугодия. Рост занятости в среднем составлял 211k вплоть по июль после 260k в месяц в 2014 году, что стало лучшим годом для американского рынка труда с 1999 года.

Уровень безработицы. На 5.3% он близок к понимаю ФРС полной занятости с показателем безработицы на 5 - 5.2%. Позитивные признаки со стороны рынка труда после выхода последнего отчета указывают на то, что есть более чем достаточный уровень импульса, чтобы снизить июльский показатель 5.261%. Опрос Bloomberg указывает на 5.2%.

Рост зарплат. Устойчивый импульс по-прежнему не фиксируется. Средняя почасовая оплата выросла на 2.1% за 12 месяцев по конец июля, что соответствовало средним показателям с начала роста шесть лет назад.

Влияние на рынок. Турбулентность на финансовых рынках, по меньшей мере, не оказала существенного влияния на принятие решений по найму в августе. Опросы домохозяйств и бизнеса будут охватывать ответы за период с 9 по 15 августа. Рынки начали свое погружение 18 августа на спаде китайского роста и неожиданной девальвации юаня.

The Jobs Report and the August Curse: Jobs Day Guide, Bloomberg, Sep 3

Последнее редактирование модератором: